中国基金报 2017-11-08 13:01:45

A股不断创新高的背后,其结构也在发生一些变化,虽然10%左右的公司(除次新股)股价创新高,却有2/3的公司跑输上证指数,这种明显分化的行情背后逻辑是什么?未来又将怎么走?西南证券发布的一篇题为《谁在主导A股?》的研报对此进行了详尽的解答。

近10%的公司(除次新股)股价创新高,却有2/3的公司跑输上证指数,今年A股明显的分化行情,让大家不得不接受一个事实:A股正在经历一种结构性的变化。这种结构性变化背后的原因是什么?未来是否会形成这样一种趋势的延续?这种趋势的影响力量又是什么呢?

近来基金君采访了一位公奔私的绩优明星私募老总,他告诉记者,从公募基金的赚钱效应、绩优机构上百亿的新基金发行规模、监管政策趋严的现状等迹象来看,主要是由于机构的话语权变大,市场回归03、04年“五朵金花”开启的机构化浪潮。

而今天,西南证券的老师发表了一篇题为《谁在主导A股?》的研报,从投资者结构的角度深入剖析投资者结构的演变对于A股走势的影响。从更为具体的数据给大家分析上述私募老总的看法。现基金君整理分享给大家,相信对大家后市的投资会有帮助。

先说下结论,西南证券认为,当前A股投资者呈现出比较鲜明的三个特点:机构投资者占主导,大股东依然占据市场主要份额,机构投资者的行为变化明显引导市场趋势。A股强烈的结构性表现背后,是机构投资者的占比变化及行为变化。

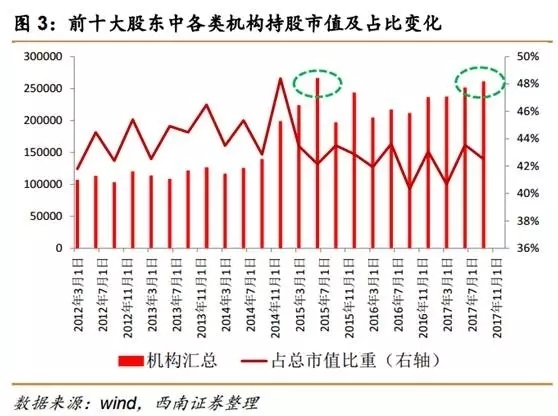

最近几年,机构持股比重持续提升,其在各个公司中的平均持股比重已经从2011年的20%左右提高到了30%以上,在A股中的话语权越来越重。考虑到第一大股东在A股持股占40%左右的份额且持股基本不动,在剩下的股份中,机构投资者已经占据了绝对话语权。

这是A股出现结构性行情的根本原因。从持股市值上看,当前A股总市值为62万亿,除去第一大股东占据的24万亿市值,机构投资者在剩下的38万亿市值中约占据三分之一的份额,足以影响市场走势。

从具体的机构来看,公募基金、社保基金、QFII、保险、阳光私募以及国家队基金是机构当中的主力军。这些机构在最近几年的份额都呈现明显上升趋势。

公募基金当前的体量在1.8万亿左右,在A股总市值中占比约为3%,一直保持比较稳定的态势。

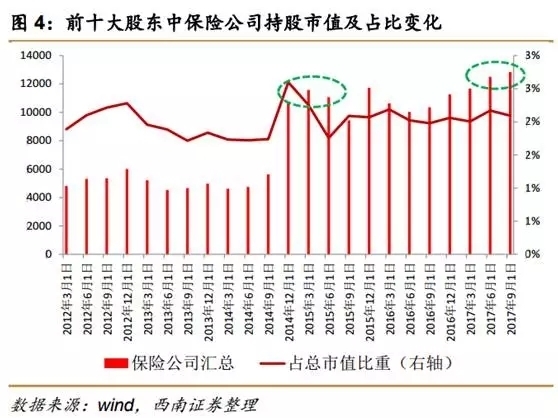

保险资金的总市值近年来呈现稳步增长态势:

当前仅在前十大股东中,保险资金的规模就达到了1.3万亿,占A股总市值比重达到2.1%。保险资金的实际占比规模可能更大,估计与公募基金的规模不相上下。

由于前十大股东中QFII、社保基金与阳光私募的持股比例过小,因此选取了这些机构的平均持仓比例来观测他们的增长态势。这些资金的占比虽然有所波动,但是从2016年中期以来都呈现稳步上升态势,与指数走势基本类似。

其中,截至2017年三季度,QFII的平均持股比例达到1.7%,社保基金的平均持股比例达到2.5%:

阳光私募的平均持股比例略微有所下滑,但也稳定在2%左右的水平。

与这些机构的趋势稍有差别的是国家队在前十大股东上的持股比例有所下降,从9%下降到6%左右。

但预计国家队整体持股比重依然在7%以上。总体而言,所有这些机构加总后的持股比例在20%左右,占到A股流通股市值的三分之一左右。

机构投资者的行为变化对市场的结构性行情有明显影响。

1.大市值公司持股比例不断上升

当前机构更乐于配置市值较大的公司,持股比例由此前的50%提升到56%;而对于小市值公司的配置比例则持续下降,从2014年的32%下降到今年二季度的28%,直到三季度才有所回升。

但机构对于不同市盈率的公司配置则没有显著影响。

2.增配2017年涨幅靠前的公司

从涨幅来看,机构投资者在不同市值公司上的持股变化也十分鲜明。

2014年以后,机构在小市值公司上的持股比例是持续下降的。

机构的配置比较明显地影响了市场风格,2017年以来涨幅前列的公司机构配置都是逐季增加,而跌幅偏高的公司机构持股却是在下降。

机构投资者的行为也可以从股东人数的变化状况得到验证。

2016年以来,涨跌幅与公司股东人数的负相关性比较明显,而这些公司恰恰是机构持股较多的公司。从2017年涨跌幅前300名公司的股东人数变化情况来看,涨幅前300名的公司,股东人数自2015年中旬以来有一个明显的下降趋势,直到2017年中旬才开始企稳。

而跌幅前300名的公司,其股东人数自2014年底就呈现稳步上升态势。同样,涨跌幅排名前100的公司股东人数变化也是类似,即今年以来那些涨幅较大的公司,其股东呈现逐渐减少的趋势,锁仓状态明显;而那些跌幅较大的公司,其股东数量则呈现增加的趋势。

从市值排名在两端的公司股东数量也可以看到,大市值公司的股东数量显著减少,而小市值公司的股东数量基本不变。

2015年二季度以来,市值排名前300名的公司股东数量持续下降,从20万名下降到了15万名左右,下降了25%。而市值排名后300名的公司股东数量自2015年三季度以来基本保持在2.3万人左右,在2017年一季度甚至有所上升。

从估值结构来看,估值越低的公司,股东数量呈现减少趋势,而估值越高的公司,股东数量则比较平稳。2015年二季度以来,低市盈率公司(前300名)的平均股东数量从14万人减少到了10万人以下,下降幅度高达30%。而高估值公司的平均股东数量基本没有变化,一直保持在5.7万人左右。

从统计指标上看,当前的结构性行情表现为:估值低、市值大的公司涨幅较多,而估值高、市值小的公司跌幅较多。

当前涨幅靠前的大市值、低估值公司的股东数量基本维持平缓下降的格局。虽然部分涨幅较多的公司股东数量在三季度当中出现了小幅上涨,但其上涨幅度仍然远远小于2015年上半年的状况,这显示当前的结构性行情或许远没结束。而跌幅较多的公司其股东数量也没有明显增加,这表明跌幅较多的公司有见底的迹象。

最后江南证券得出一下投资策略:

从投资者结构变化来看,当前龙头股带领的结构性行情尚未见到收尾迹象,市场热点将从传统龙头公司向新产业、新趋势龙头公司传导,结构性的行情仍将持续。并建议关注电子、通信、医药、计算机等行业中成长空间较大的新龙头标的。

而开头提到的私募老总也表示,在这种背景之下,有基本面支撑的优质企业,不管是价值股还是成长股,行情还会持续向好。

(来源:中国基金报微信号ID:chinafundnews 记者整理自西南证券研报 记者:燕西)

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP