每日经济新闻 2024-01-30 18:01:05

每经记者|王海慜 每经编辑|彭水萍

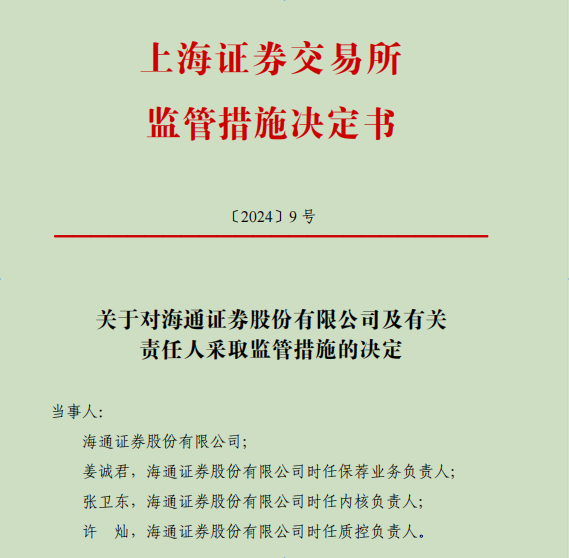

1月29日上交所发布《关于对海通证券股份有限公司及有关责任人采取监管措施的决定》,对海通证券予以监管谈话,对公司投行业务有关负责人予以监管警示。同日上交所还发布了《关于对保荐代表人晏璎、谢丹予以通报批评的决定》,涉及海通证券的两位保代。

据记者不完全统计,今年1月以来,证监部门和交易所合计对券商或相关从业人员开出各类投行业务罚单已超过10张。其中,多家头部券商因投行业务被罚,相关券商包括中信证券、国信证券、国泰君安、海通证券、中信建投、招商证券等。而这些罚单所涉及的投行项目不少已经撤材料,但依据申报即担责的原则,相关券商及保代依然难辞其咎。

值得注意的是,在去年1月基数相对较低的情况下,今年1月券商投行业务的一些主要数据仍然出现了大幅下滑。据统计,截至1月30日,今年来A股股权类融资金额规模达475.34亿元,同比大幅下降56.3%;券商实现承销保荐收入6.93亿元,同比大幅下降50.5%。

1月29日,上交所发布《关于对海通证券股份有限公司及有关责任人采取监管措施的决定》,对海通证券予以监管谈话,对姜诚君、张卫东、许灿予以监管警示。

图片来源:上交所公告截图

具体违规行为包括,上交所经现场督导发现,海通证券存在首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险及对尽职调查把关不审慎等缺陷。有关责任人对公司上述行为负有责任,未能审慎勤勉执业。

同日,上交所还发布了《关于对保荐代表人晏璎、谢丹予以通报批评的决定》,经查明,晏璎、谢丹作为海通证券指定的首次公开发行股票并上市项目保荐代表人,履行保荐职责不到位,存在关联方核查不充分、收入核查不到位、毛利率及成本核查不到位等违规情形。而该项目为二次申报项目,前次申报报告期为2017年度至2020年1-6月,本次申报报告期为2020年度至2022年度,其中2020年1-6月为重叠段。上交所在该项目本次受理阶段对保荐人开展了现场督导,该项目已撤回申报。

无独有偶,2024年1月8日,深交所公布了《关于对海通证券股份有限公司的监管函》。据该《监管函》,深交所决定对海通证券采取书面警示的自律监管措施,而这缘于海通证券在担任沃得农机首次公开发行股票并在创业板上市项目保荐人过程中,存在多项违规行为。去年10月,根据公告,沃得农机已撤回了IPO申请。此外,今年1月,深交所还对海通证券两名相关保荐代表人给予通报批评处分的决定。

记者注意到,2024年开年以来,投行罚单批量发布。多家头部券商因投行业务被罚,相关券商包括中信证券、国信证券、国泰君安、中信建投、招商证券等。

今年1月3日,深交所对招商证券2名保代出具监管函。据深交所披露,2022年5月10日,深交所受理了招商证券推荐的广州芯德通信科技股份有限公司首次公开发行股票并在创业板上市的申请。经查明,招商证券2名保代在执业过程中存在以下违规行为:一、对发行人境外销售业务核查程序执行不到位;二、对发行人股东持股比例的确定依据核查不充分;三、对发行人股东出资情况执行的核查程序不到位。

同日,深交所还对中信建投及2名保代出具监管函。2022年4月28日,深交所受理了中信建投推荐的芯天下技术股份有限公司首次公开发行股票并在创业板上市的申请,并于2022年11月18日经创业板上市委审议通过。不过,该发行人出现了还未上市就业绩变脸的情况。经查明,中信建投证券作为保荐人,汪浩吉、方英健作为保荐代表人,未对发行人所处市场情况及同行业可比公司情况予以充分关注,未充分核查发行人对终端客户的销售情况,对发行人业绩预计情况未审慎发表专业意见并督促发行人提高信息披露质量,违反了深交所的有关规定。

此外,当天深交所还向民生证券的两名保代下发监管函。监管函显示,深交所查明两名保代在执业过程中存在对发行人华智融境外销售业务核查程序执行不到位,对发行人签署对赌协议情况核查不到位,对发行人员工及劳务派遣人数披露的准确性、使用劳务派遣人员的合法合规性未予充分关注等情形,因此对其采取了书面警示的自律监管措施。

1月4日,国信证券及其保代周梦、杨涛在垠艺生物IPO项目存在未充分关注并督促发行人整改规范推广费用内部控制缺失的情形、对发行人经销收入相关事项核查不到位等违规行为,而被深交所采取书面警示的自律监管措施。

1月24日,安徽证监局发布《关于对国泰君安证券股份有限公司以及李懿、蔡伟成采取出具警示函措施的决定》,经查,国泰君安、李懿、蔡伟成,在保荐滁州多利汽车科技股份有限公司首次公开发行股票并上市过程中,未勤勉尽责,导致出现对发行人董监高资金流水的穿透核查程序不充分、资金流水核查结论与实际情况不符等问题。根据规定,安徽证监局决定对国泰君安、李懿、蔡伟成采取出具警示函的行政监管措施。

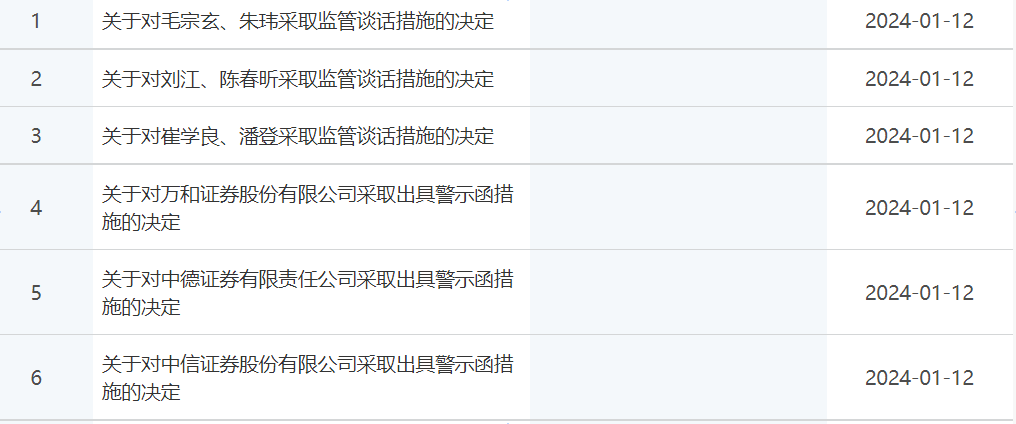

此外,1月12日,证监会官网还曾一口气公布了6份行政监管措施决定书,分别对中信证券、中德证券和万和证券3家券商出具警示函,并对6名保荐代表人采取监管谈话措施,受罚内容均涉及在投行保荐的可转债项目中,发行人存在发行当年出现业绩变脸。例如,中信证券保荐的恒逸石化可转债项目,发行人证券发行上市当年即亏损、营业利润比上年下滑50%以上。

图片来源:证监会官网截图

据记者不完全统计,今年1月以来,交易所和证监部门合计对券商或相关从业人员开出各类投行相关罚单已超过10张。

值得注意的是,上述芯德科技、垠艺生物、华智融、芯天下上市项目分别已经在去年3月、7月、12月撤回了IPO申请,且有的项目已撤材料数月,但相关投行及保代因未勤勉尽责仍难逃处罚。

根据记者梳理,上述相关券商投行违规的原因包括业绩预测审慎性不足、重大事项尽调不完备、未经同意改动招股说明书、未对发行人内部控制不规范的情形予以充分关注等多个方面,且问题大多在现场检查中发现。

2023年11月,证监会发布了《首发企业现场检查规定(修订草案征求意见稿)》。其中,《现场检查规定》强化“申报即担责”的思路,对检查中多次出现同类问题,拒绝、阻碍现场检查等行为实施严格的制度约束。例如,《现场检查规定》第三十二条规定,根据保荐人、证券服务机构及相关执业人员执业质量问题的严重程度,证监会可以依据法律、行政法规、证监会规章等对上述单位和个人采取行政监管措施或给予行政处罚。交易所可以依据有关规定对上述单位和个人采取自律监管措施或给予纪律处分。第三十四条规定,最近二十四个月内,检查对象、保荐人、证券服务机构或其相关责任人员因现场检查发现的违法违规问题被采取行政监管措施或自律监管措施等,本次现场检查又发现同类问题且性质严重的,证监会及交易所可以从重进行处理。

在强监管背景下,券商投行业务面临较大质控压力的同时,就经营层面来看,业务下滑的态势也开始显现。事实上,近期,记者在和一些投行人士的交流中发现,他们对今年投行业务发展形势不甚乐观,已经在一定程度上形成共识。

从今年1月份的相关数据来看,券商投行业务可谓开局不利,在去年1月有春节因素基数相对较低的情况下,今年1月投行业务的各项数据仍然出现了不同程度的下滑。

据Choice数据统计,截至1月30日,今年来A股IPO发行数量、过会数量、新受理量分别为16个、8个、1个,分别同比大幅下降11%、69%、50%;股权类融资金额规模为475.34亿元,同比大幅下降56.3%;券商承销保荐收入6.93亿元,同比大幅下降50.5%。

其中部分头部券商今年1月承销保荐收入同比出现了更大幅度的下滑,例如,中信证券、中信建投今年1月分别实现承销保荐收入0.8亿元、0.14亿元,同比大幅下滑79%、96.5%。

另据Choice数据统计,截至1月30日,今年来沪深京交易所中主动撤回的股权类融资项目多达34家次,同比大幅增长112.5%。而这些撤回的项目背后的保荐机构,大多是一些投行业务排名领先的头部券商,具体情况如下:中信证券撤回5家次、中信建投撤回5家次、中金公司撤回4家次、民生证券撤回4家次、招商证券撤回1家次、华泰联合撤回1家次。

封面图片来源:视觉中国-VCG211300009285

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP