每日经济新闻 2024-01-19 11:53:07

每经记者|黄小聪 每经编辑|肖芮冬

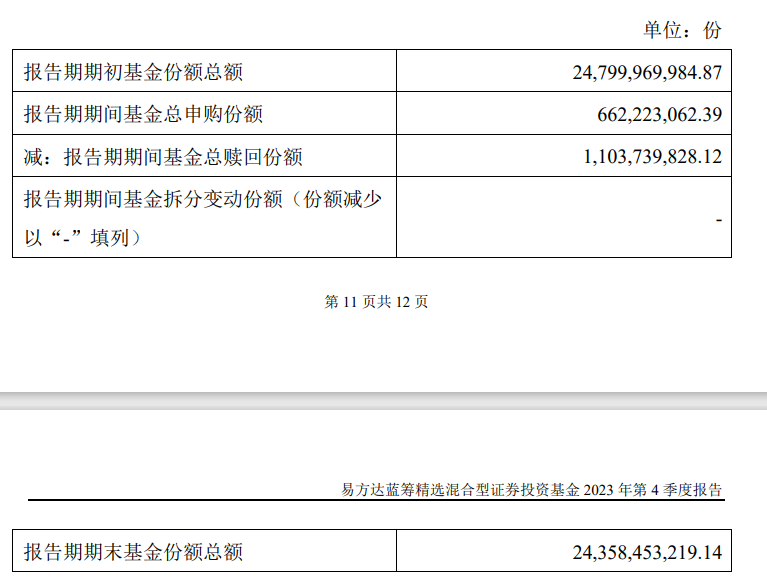

基金2023年四季报持续披露,记者注意到,易方达张坤管理的多只基金在四季度出现净赎回,比如易方达蓝筹精选混合,单季度赎回份额超11亿份,不过同时也有超6亿份的申购。

而在前十大重仓股方面,主要是加减仓的变化——减持比较明显的是招商银行、腾讯控股、贵州茅台;另外,易方达蓝筹精选混合加仓了药明生物,易方达优质精选混合和易方达亚洲精选股票加仓了阿里巴巴-SW。

张坤表示:“投资者从过去相信优质企业中长期高确定性的增长到几乎不再相信,甚至对一些公司的定价反映出‘价值陷阱’的预期。我们认为,长期很多因素值得仔细考量,但此时投资优质企业已经不再需要‘企盼伟大的结果’,只是‘相信普通的结果’即可。”

刚刚披露的基金2023年四季报显示,易方达张坤管理的多只基金均出现净赎回的情况。不过整体而言,净赎回的份额并不是很大。

其中比较明显的是易方达蓝筹精选混合,四季度被赎回超过11亿份,但同时也有超6亿份的申购,净赎回约4.4亿份。

此外,易方达亚洲精选股票四季度被赎回约2.2亿份,但同时也有超1.8亿份的申购。

类似的情况在易方达优质精选混合上也有出现,去年四季度被赎回了约1.3亿份,但同时有约1.1亿份的申购。

再具体从这些基金的重仓股来看,易方达优质精选混合去年四季度主要减持了贵州茅台、腾讯控股、招商银行等。其中对招商银行的持股数从去年三季度末的3580万股,降至2860万股。

而在加仓方面,主要加仓了阿里巴巴-SW、洋河股份。其中对阿里巴巴-SW的持股数从去年三季度末的1688万股,升至1810万股。

再看易方达蓝筹精选混合,四季度也主要减持了贵州茅台、腾讯控股、招商银行等。其中对招商银行的减持幅度同样最为明显,持股数从去年三季度末的11500万股,降至9500万股。

加仓的个股主要是药明生物和洋河股份。其对药明生物持的股数从去年三季度末的7380万股,升至7800万股。

再看易方达优质企业三年持有期混合,前十大重仓股大多进行了减持,减持较多的同样也是贵州茅台、腾讯控股。不过该基金对招商银行的持股数保持不变。

最后来看易方达亚洲精选股票,四季度主要减持的也是腾讯控股、招商银行。其中,招商银行退出了前十大,新进前十大的是超威半导体,而加仓的主要是阿里巴巴-SW、华住集团-S。

此外,在四季报中,张坤继续谈到了对于目前市场以及所投标的的一些看法。他表示:“经过四季度的下跌后,组合中部分优质公司的股东回报(分红+回购注销)水平已经接近或超过了一些传统意义上的高分红公司,这在一定程度上暗含着市场或许不再认可这些公司的长期成长性,甚至预期一些公司会成为‘价值陷阱’。”

“然而,我们认为这些企业的竞争壁垒依然坚固,只要老百姓的生活水平能够逐年上升,那么这些公司的长期成长性依然具备。由此,目前市场对这些优质公司的定价就类似一个‘可转债’,投资者在获得票息回报的同时获得了成长性期权。”

“另外,从自由现金流回报角度来审视,组合整体的自由现金流回报(自由现金流/市值)也几乎处于历史最高水平。因此,从各个估值维度考量,一批优质企业的低估值都已经反映了相当悲观的预期。”

“回顾过去几年,投资者在买入高资本回报的优质企业时,大多需要付出一定的估值溢价,隐含的假设是这些优质企业的长期成长性往往更为确定,其估值溢价会在整个投资周期中摊销,从而将投资优质企业的回报摊薄到和普通公司类似的水平。对这类公司的投资者来说,通常相信优质公司回归永续低增长前的成长期更长,并且长久期的投资者由于其估值溢价摊销的周期更长,往往比短久期的投资者更倾向支付估值溢价。”

“目前的状况是,我们发现全球很多国家的优质企业仍然维持着相比普通公司更高的估值溢价,但国内优质企业的估值溢价已收敛到很低水平,甚至对一些公司来说已经完全消失,投资者从过去相信优质企业中长期高确定性的增长到几乎不再相信,甚至对一些公司的定价反映出‘价值陷阱’的预期。长期很多因素值得仔细考量,但此时投资优质企业已经不再需要‘企盼伟大的结果’,只是‘相信普通的结果’即可。”张坤进一步说道。

封面图片来源:视觉中国-VCG211164481190

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP