每日经济新闻 2024-01-16 13:59:00

每经记者|赵云 每经编辑|肖芮冬

开年以来A股连续调整,隔壁日本股市却连创新高。

这样的背景下,能在A股直接参与日股行情的ETF热度陡增。

而今天,情况就更夸张了——在大幅溢价且基金公司已提示风险的情况下,一只日经ETF仍在放量大涨。

这就是本文的主角,日经ETF(513520)。

首先声明:这里不存在“拉踩”,毕竟炒股都是为了赚钱,哪里涨得多、涨得快,热钱总会第一时间加入;甚至这些热钱大多都是借筹码博弈,赚一笔就跑,并非长期看好某个标的。

请牢记这个前提,我们再来看日经ETF。

首先,日本股市开年以来连续上涨已是事实。截至昨天,日经225指数7个交易日涨逾7%,创34年来新高。

日本股市为何大涨,不是本文讨论的重点,简单归纳——除了日本企业的变化(基本面),海外投资者的爆买才是这轮上涨的最大推手;突然的大幅上行,又让更多害怕踏空的海外资金纷至沓来,进一步“空中加油”。

话虽如此,今天日经225指数陷入调整,是“倒车接人”或是“倒车撞人”还有待观察。

而A股这边,早盘4只日经ETF原本随跟踪的指数走跌,唯独日经ETF(513520)异动明显,开盘3分钟就翻红拉升,此后运行在4%上方,一度涨近9%,也带动另外3只产品盘中翻红。

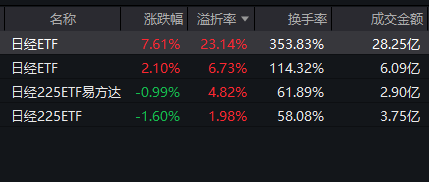

截自1月16日盘中

昨天,该产品就尾盘异动,差点触及“涨停”位置,成交额较上周五大增。

但今天,这只ETF的异动进一步加剧,来看几个指标:

1.成交额半天超24亿,是1月初的几十倍,也是基金规模的好几倍;

2.溢价率超20%;

3.更重要的,换手率超300%。

聪明的朋友应该发现盲点了:这类投资境外的场内ETF(QDII)是“T+0”机制,当天买当天就能卖,因此筹码在日内进行了反复交换,刷出了夸张的换手率数据。

看似振幅只有13%,但踩对节奏的高频交易可以赚到的收益不止13%(当然节奏踩错了也会亏)。

打一个不太恰当的比喻,这只ETF今天就像站上热点的“日经转债”,如果你经常参与可转债交易(也是T+0),应该不会感觉陌生。

所以如果只是日内套利,溢价率这一指标的警示作用也会有所淡化。

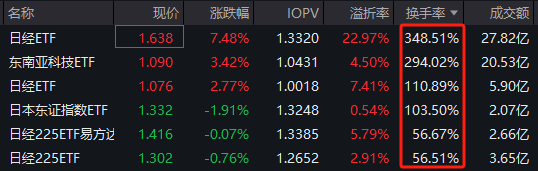

另一个可供参考的例子是东南亚科技ETF(513730),今天换手率同样大爆发,振幅与成交额也明显放大。

该产品跟踪的新交所泛东南亚科技指数,开年以来涨幅不如日经225,但单日表现也“转债化”了。

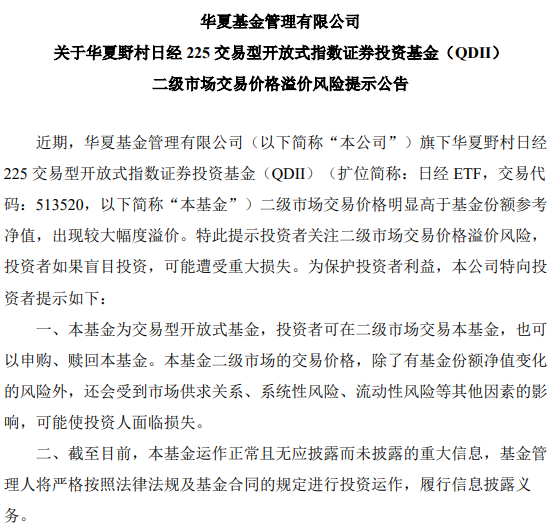

但有投资者可能还是纳闷:溢价率这么高了,基金公司也在反复公告提示风险,为什么资金还是不管不顾,不怕“净值回归”出现大跌吗?

有观点指出,当下QDII因为限额,才会出现套利机制缺失。

(所谓溢价套利,简单来说就是一级市场低价买股票,然后申购换成ETF份额,再卖出ETF。实际操作中QDII-ETF稍微复杂一些。)

原本ETF产品存在溢(折)价套利机制,但现状是QDII额度不够,很多基金公司QDII基金多,不够用,分配给某一个基金的就特别少。

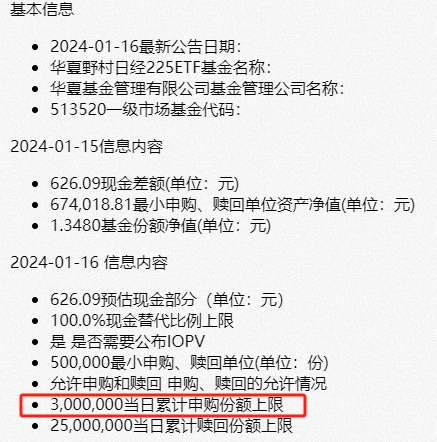

如今天重点讲的日经ETF,官网申赎清单显示单日只允许300万份申购,而今天半日场内成交量超过1000万手。

“全市场就300万份,根本抢不到,套利资金太小,无法砸平溢价。”

所以如果想让净值回归,办法也简单,就是放开单日申购上限。

毕竟,去年就有类似情况发生。

2023年5月12日开始,日经225ETF易方达(513000)的溢价率一举突破1%;此后在市场追捧下,溢价率最高于5月19日达到22.41%。

但情绪高点之后,市场回复平静,ETF价格向净值靠拢,经过大约一周,该ETF的溢价率重新回到1%以下水平。

这期间发生了什么?笔者查了查:

5月12日至5月19日,“溢价期”,官网显示该产品的单日累计申购上限均为50万份。

但到了下一个交易日(5月22日),产品申购上限突然放大20倍,来到1000万份。

随着可以执行溢价套利的人陡增,该产品当天直接大跌9.84%;第二天续跌7.48%,顺利抹平溢价。

所以得出结论:

一是,即便你看好海外资产,常识而言,溢价率越高风险也越大,因为总会回归的。

所以更稳妥的思路是,要么选溢价率更低的ETF买入,要么等一波调整后再抄底;

二是,如果你是在日经ETF大涨之后才知道有这么个产品,说明投资前的功课没有做足,这时候跟风买入,风险也比先买者更大。

当然,如果你只把这些QDII-ETF视为可转债式的日内交易,能否赚钱还是取决于你的手艺。

回到产品本身,最后分享一点小彩蛋。

由于ETF产品不像普通个股,异动后会通过每日龙虎榜披露买卖方席位,近两天究竟谁在爆买,其实是个谜,只能说都是嗅觉灵敏的短线“聪明钱”。

游资、散户之外,事实上,近年来头部私募也开始通过QDII产品实现更全球化的投资。

比如日经ETF(513520)去年二季报显示,截至当季末,华润信托-景林乐享丰收信托计划持有该基金576.08万份,占该基金上市总份额的1.66%。

值得注意的是,该产品还出现了私募大佬但斌(东方港湾)的身影。

据报道,私募排排网数据显示,截至去年底,有业绩展示的85家百亿私募去年整体收益为-0.77%,而但斌旗下的东方港湾去年平均收益为22%,夺得了百亿私募冠军。整体收益较高的主要原因是但斌投资了美国市场。

换个角度看,连布局日本股市的机构资金都相对小众,普通投资者更应做足准备再出手,而不是非理性的跟风。

封面图片来源:视觉中国-VCG41200433921-001

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP