每日经济新闻 2023-12-08 23:23:08

每经记者|李蕾 每经编辑|叶峰

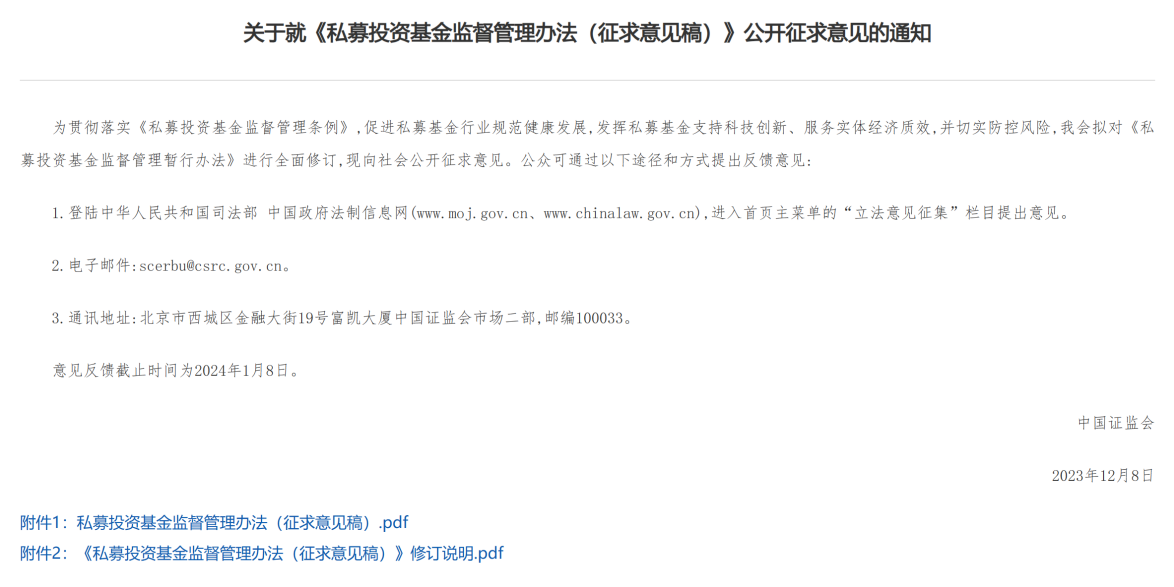

12月8日晚间证监会发布了关于就《私募投资基金监督管理办法(征求意见稿)》(以下简称《私募办法》)公开征求意见的通知。

相关文件显示,修订后的《私募办法》共10章82条,修订的主要内容包括明确适用范围;细化规范性要求,完善全链条监管;明确私募基金托管人、私募基金服务机构监管要求;丰富私募基金产品类型,细化分类监管;完善合格投资者标准;强化募集环节监管,把好合格投资者入口关;明确投资运作要求;完善信息披露和信息报送要求;落实创业投资基金差异化要求;明确私募基金退出和清算要求;加强行政监管和自律管理,提高违法违规成本等等。

此外,按照"新老划断"的基本原则,修订后的《私募办法》适用于新申请登记备案的私募基金管理人和私募基金,同时对存量机构和产品设置了过渡期。

每经记者也为大家整理了九大看点。

修订背景

证监会在《私募办法(征求意见稿)》修订说明中表示,2014年8月证监会发布了部门规章《私募办法》,按照适度监管理念,统一私募证券投资基金、私募股权投资基金、创业投资基金的监管规则,明确了登记备案、合格投资者、资金募集、投资运作、监督管理等基本要求,对私募基金行业规范发展发挥了重要作用。

《私募办法》发布施行以来,私募基金行业快速发展。截至2023年10月,已登记私募基金管理人2.2万家,管理基金数量超过15万只,管理资产规模约21万亿元。私募基金在服务实体经济、促进直接融资、支持科技创新等方面发挥了积极作用。2023年7月,国务院发布了《私募条例》,进一步明确了持续性要求、登记备案、非公开募集、投资运作、监督管理与法律责任等方面的制度安排,将私募基金业务活动纳入法治化、规范化轨道进行监管。

为全面落实《私募条例》要求,需要对《私募办法》进行细化、修订和完善,推动私募基金行业高质量发展。

九大看点

据了解,本次修订充分吸收《私募条例》立法成果和监管实践经验,着力构建规范发展、充分竞争、进退有序、差异化监管的行业生态。

修订后的《私募办法》共10章82条,每经记者也为大家整理了九大看点。

看点一:明确适用范围

规则适用于由私募基金管理人管理的公司型、合伙型、契约型私募基金。对于资产由普通合伙人管理的合伙型私募基金,该普通合伙人适用办法关于登记备案、资金募集、投资运作和信息披露等规定。

看点二:细化规范性要求,完善全链条监管

一是对私募基金管理人的名称、经营范围、股东、高级管理人员以及从业人员等提出持续性规范要求。

二是细化私募基金管理人法定职责,强调应当履行主动管理职责。进一步丰富私募基金管理人的股东、实际控制人和合伙人的禁止性行为要求。例如,不得以非自有资金出资、直接或者间接向投资者承诺保本保收益等。

三是明确私募基金管理人的经营业务范围,包括私募基金投资管理、为符合条件的投资者提供证券投资顾问服务以及符合规定的其他业务。

四是明确规模以上管理人、集团化私募基金管理人的监管原则,同时对私募基金管理人自有资金投资、分支机构设立等行为作出要求。

看点三:区分不同类型基金托管要求,明确基金应托管情形

《私募办法》区分了私募证券投资基金和私募股权投资基金、创业投资基金托管的不同要求。

私募基金托管人托管私募证券投资基金的,应当符合《证券投资基金法》的规定,并按照《证券投资基金法》规定和基金合同约定履行职责。私募基金托管人托管私募股权投资基金、母基金等私募基金的,应当按照法律、行政法规、中国证监会规定和基金合同约定履行职责。

另外,符合这些情形的私募基金,应当由私募基金托管人托管:采用契约形式设立的;接受资产管理产品、私募基金投资的;主要投资单一标的、境外资产、场外衍生品等情形的;开展杠杆融资的;中国证监会规定的其他情形。

看点四:私募股权、私募证券基金实缴规模不低于1000万元,母基金不低于5000万

私募股权投资基金实缴规模不得低于1000万元,其中创业投资基金首期实缴规模不得低于500万元,并在备案完成后的6个月内达到1000万元的实缴规模,不动产私募基金实缴规模不得低于3000万元。

私募证券投资基金实缴规模不得低于1000万元。

母基金实缴规模不得低于5000万元。

同时,《私募办法》也对单一投资者私募基金、单一标的私募基金等特殊产品形态,明确了差异化的条件和监管要求。

看点五:单只私募股权、创投基金实缴金额提高到300万元

设定差异化合格投资者门槛,维持原《私募办法》对于单只私募证券投资基金实缴金额不低于100万元的要求,将单只私募股权、创投基金实缴金额从100万元提高到300万元,并对投向未托管、代销、投向不动产、单一标的等特殊情形的私募基金要求实缴金额不低于500万元,其中投向单一投资标的的自然人单笔实缴金额不低于1000万元。

看点六:对投资运作环节提出底线要求,重点规范关联交易,切实防范利益冲突

《私募办法》第六章第52条规定,私募基金管理人应当建立健全利益冲突识别、防范和处理制度,明确利益冲突的审查机制、处理原则和方法,避免因利益冲突处理不当出现利益输送或者谋取不正当利益的行为。

同时,私募基金管理人应当建立健全关联交易管理制度,基金合同应当按照《私募条例》第二十八条、《企业会计准则》明确约定关联交易的认定标准、定价方法、决策程序、信息披露等内容。

看点七:明确私募基金投资层级,母基金不计入投资层级

《私募办法》规定,私募基金可以再投资一层资产管理产品或者私募基金,所投产品不得再投资公募证券投资基金以外的其他的资产管理产品或者私募基金,法律、行政法规和国家另有规定的除外。

同时,母基金不计入投资层级,具体办法由中国证监会另行规定。

私募基金管理人不得违反关于嵌套的规定,规避或者变相规避法律、行政法规以及国务院金融监督管理机构规定的登记备案、合格投资者标准、人数限制、投资范围、关联交易规范等监管要求。

看点八:创业投资基金的差异化要求

一是按照《私募条例》要求,明确创业投资基金存续期限应当在5年以上。

二是细化对创业投资基金的差异化行政监管和自律管理要求,明确对创业投资基金制定差异化信息披露和现场检查安排,并在长期资金、投资方式和退出方式等方面对创业投资基金给予支持。

看点九:设置过渡期,私募基金嵌套层级应当在两年内完成整改

按照“新老划断”的基本原则,修订后《私募办法》适用于新申请登记备案的私募基金管理人和私募基金。

为平稳过渡,对存量机构和产品设置了过渡期,其中私募基金管理人除名称、经营范围、实缴资本和高管持股比例外,应当在一年内完成整改;私募基金嵌套层级应当在两年内完成整改。

对存量私募基金不符合其他规定的,完成整改前不允许新增募集规模或新增投资者、不得展期,到期予以清算。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP