每日经济新闻 2023-11-24 16:02:40

每经记者|黄婉银 每经编辑|魏文艺

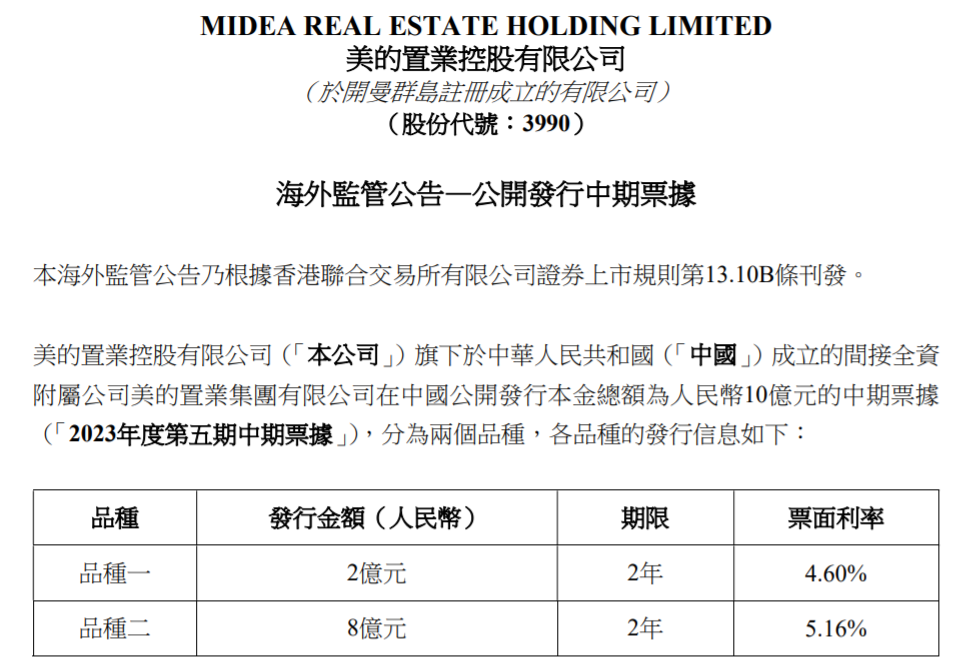

11月24日,美的置业(HK03990,股价6.340港元,市值91.01亿港元)公告,成功发行2023年度第五期中期票据,发行规模为10亿元,分为两个品种同步发行、期限两年、利率低至4.6%。主承销商为华夏银行(簿记管理人)、交通银行、顺德农商行、浙商银行。

值得一提的是,本期中票由中债信用、华夏银行、交通银行联合创设信用风险缓释工具(CRMW),搭配部分信用品种,有效引导机构积极参与投资。

此次已是“第二支箭”第三次为美的置业债券融资提供增信支持,在优化企业融资结构,缓解资金压力同时,也有利于带动多家金融机构以市场化方式共同为企业提供金融支持,逐步恢复市场化的债券融资能力。

据悉,中国人民银行近期正持续加力推动“第二支箭”发挥效用。截至目前,多家机构通过担保、创设信用风险缓释工具(CRMW、CDS),支持企业多次在银行间、交易所市场发债,拓宽融资渠道,降低融资成本。业内人士认为,未来有望看到“第二支箭”支持更多民营房地产企业开展债券融资,满足企业合理的融资需求,提振市场信心,改善市场预期,促进金融与房地产良性循环。

封面图片来源:视觉中国-VCG111358709476

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP