每日经济新闻 2023-08-28 09:30:53

1、8月25日受地产利好政策驱动,金融、地产链相关板块午后拉升,随后涨幅收窄,但仍逆市飘红。消息面上,财政部、税务总局、住房城乡建设部三部门发文明确延续实施支持居民换购住房有关个人所得税政策;此外新华社报道,推动落实购买首套房贷款"认房不用认贷"政策纳入"一城一策"工具箱,供城市自主选用。虽然销售端的数据回暖仍需等待,但政策端对地产表态边际上较从前更为积极,预期转好下,或可适当关注竣工端相关的建材ETF(159745)以及融资端相关的金融ETF(510230)。

2、中特估板块8月25日也逆市收红。降息预期与资产荒下的高股息策略或持续有效。此外,从首套房贷款"认房不用认贷"政策措施来看,政府正在不断释放积极信号。稳增长"加力"带来基建地产投资韧性,场景恢复带来社会消费修复和居民收入滞后改善。在经济基本面改善的大背景下,中特估+顺周期国企顺应经济复苏态势或优先受益。

3、AI产业链上市公司业绩不及预期引发板块下跌。截至8月21日,沪深两市共计2398家公司披露了2023年中报业绩。算力基建各方向中,AI服务器、通信设备、配套机柜业绩率先启动,披露业绩迎来正增长,其他方向仍有很大的利润提升空间,业绩落地需要时间。AI依然是长期看好的主线,可以持续关注通信ETF,计算机ETF,软件ETF,游戏ETF等。

每经编辑 叶峰

8月25日大盘反弹一日后继续沿趋势震荡下行,午后指数两度拉升又两次回落,双创指数领跌;上证指数收跌0.59%报3064.07点,创年内新低;深证成指跌1.23%,创业板指跌1.17%。

量能方面,A股全天成交7675.9亿元,环比略降;Wind数据显示,北向资金全天净卖出24.01亿元,其中沪股通净卖出6.73亿元,深股通净卖出17.28亿元。本周北向资金累计减仓近225亿元。盘面上,金融、地产全天托盘但效果不佳,午后多部门密集发文释放利好,地产产业链在盘中政策发布后明显抬头但整体涨幅有限。

数据来源:WIND

海外方面,8月25日JacksonHole全球央行年会召开,美联储主席鲍威尔将发表重要讲话,近期联储论调偏鹰,因此市场观望情绪加重,海外风险偏好全面走低,隔夜美股三大股指高开低走,可能一定程度上压制8月25日A股风险偏好、加速外资流出。当前联储持续放鹰进行预期管理,降息时点尚不确定,但流动性趋松的趋势不变。

数据来源:WIND

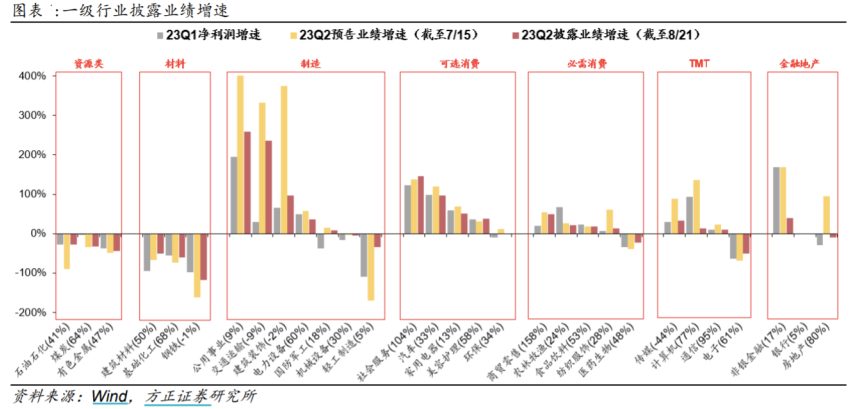

AI产业链上市公司业绩不及预期引发板块下跌。截至8月21日,沪深两市共计2398家公司披露了2023年中报业绩,占比49.0%,其中1057家公司已发布正式中报,占比21.6%。计算机、传媒、通信披露业绩增速均为正,算力基建指数披露业绩同比仍下降22%。

算力基建各方向中,AI服务器、通信设备、配套机柜业绩率先启动,披露业绩迎来正增长,其他方向仍有很大的利润提升空间,业绩落地需要时间。AI依然是长期看好的主线,可以持续关注通信ETF,计算机ETF,软件ETF,游戏ETF等。

8月25日受地产利好政策驱动,金融、地产链相关板块午后拉升,随后涨幅收窄,但仍逆市飘红。金融ETF(510230)涨0.78%,证券ETF(512880)涨0.6%。

消息面上,午后地产方面利好政策频出。购房方面,财政部、税务总局、住房城乡建设部三部门发布关于延续实施支持居民换购住房有关个人所得税政策的公告,明确自2024年1月1日至2025年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠。公租房方面,财政部、税务总局发文,继续实施公共租赁住房税收优惠政策,对公租房建设期间用地及公租房建成后占地,免征城镇土地使用税。

此外,8月25日新华社报道,近日住房城乡建设部、中国人民银行、金融监管总局联合印发了《关于优化个人住房贷款中住房套数认定标准的通知》,推动落实购买首套房贷款"认房不用认贷"政策措施。此项政策作为政策工具,纳入"一城一策"工具箱,供城市自主选用。此项政策有望使更多购房人能够享受首套房贷款的首付比例和利率优惠,有助于降低居民购房成本,更好满足刚性和改善性住房需求。

地产政策端的利好对市场情绪有一定刺激,但基本面上,5、6、7月商品房及二手房销量持续走弱,新开工数据同步承压,且全国土地成交同比量价齐减,基本面的疲软可能是相关板块涨幅收窄的原因。

总体来看,虽然销售端的数据回暖仍需等待,但政策端对地产表态边际上较从前更为积极,央行二季度货币政策执行报告提出"适应房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,促进房地产市场平稳健康发展",住建部等有关部门也在进一步推出相关政策,后续一揽子政策或可期。预期转好下,或可适当关注竣工端相关的建材ETF(159745)以及融资端相关的金融ETF(510230)。

大金融板块除了融资服务经济的重要职能外,还发挥着财富管理促进内循环的作用,后续在流动性相对宽松及资本市场改革政策红利下,具备一定的中长期投资价值。当前大金融板块整体估值较低、基金持仓占比较低,若后续宏观经济及权益市场出现进一步回暖,可能出现较好的修复弹性(尤其是证券板块)。感兴趣的投资者可继续关注金融ETF(510230)、证券ETF(512880),把握市场回暖时的投资机会;但也需警惕短期波动较大、修复不及预期带来的调整风险。

中特估板块8月25日也逆市收红。

数据来源:WIND

降息预期与资产荒下的高股息策略或持续有效。此外,首套房贷款"认房不用认贷"政策措施进程来看,7-8月多个会议定调进一步宽松,并释放了积极信号,当前"认房不认贷"的政策从推进到落地时间较短,显示提振地产的决心之大。稳增长"加力"带来基建地产投资韧性,场景恢复带来社会消费修复和居民收入滞后改善。在经济基本面改善的大背景下,中特估+顺周期国企顺应经济复苏态势或优先受益。

基本面来看,2023年新一轮国企改革深化提升行动即将拉开帷幕,将以提高核心竞争力和增强核心功能为重点,更大力度打造现代新国企。结合当前政策及改革方向看,伴随国央企基本面继续改善优化,并购重组有望助力国央企更好实现高质量发展。

"一带一路"十周年有望对"中特估"板块形成催化。金砖国家领导人峰会,中国-阿拉伯国家博览会等相关峰会及博览会将于今年8-9月密集召开,对受益于"一带一路"的建筑建材和金融能源等国企估值修复形成催化剂。"一带一路"十周年催化下,央企共赢ETF(519070)或充分分享"中国特色的估值体系"+"新一轮国企改革"+"稳增长发力"这一时代机遇,可以持续关注。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP