每日经济新闻 2023-08-14 15:25:17

"很多环保企业是缺乏核心技术的,对上游为数不多的大厂供应商比较依赖,这也导致他们自身闯关资本市场还是有一定影响,被上市公司收购能加速其证券化。同时,环保产业是需要投入到实际生产试验中的,前期投入会非常大,被收购也是各取所需,一个需要环保产业进行布局,一个需要钱来续命从而可持续发展。"李研博补充称。

而环保行业前些年经历了高速发展,过程中更着重于规模的扩张,包括一些上市公司收购资产,仅看重标的的资产规模和专利,忽略了其在细分领域还有技术密集的特征,加之对该行业了解程度不够深入,势必影响运营效率和质量。

每经记者 张文瑜 西安 每经编辑 贺娟娟

前有博通股份收购新三板环保公司驭腾能环发展节能环保服务领域,后有中环装备收购环保资产后再次变更证券简称为“节能环境”,努力转型,陕股们近几年纷纷盯上了环保资产。

但仅这样就觉得环保领域很好切入的话,达刚控股显然有话要说。

《每日经济新闻》记者注意到,目前达刚控股正在剥离此前被视为“第二引擎”环保资产,打算开拓新的产业领域。

那么,布局环保领域,到底是上市公司的第二增长曲线,还是迫于现状的“无奈选择”?

欲通过收购环保项目“翻身”,是陕股近几年重组的走向之一。

每经记者注意到,博通股份、中环装备、达刚控股三家老牌陕股,不是奔波在收购环保资产路上,就是已经完成了前期双主业战略的过渡,打算在环保产业上持续下“重注”。

中环装备的前身是成立于2001年的西安启源机电装备公司,其最早的主业为电工装备的研发、制造及销售等。2016年,启源装备完成对中节能六合天融环保科技公司(以下简称“六合天融”)的合并,主业也随即转为高端节能环保装备、电工专用装备、大气综合治理及环境监测与智慧环境(大数据)服务等。

双主业并驱,其证券简称也由“启源装备”变更为“中环装备”。

图片来源:中环装备官网

2018年末,中环装备再次实施重组,以7.14亿元收购兆盛环保99.18%股权,实现公司水处理装备业务技术和市场的发展。

2022年11月,中环装备再次发起重大资产重组,拟购买中国环保持有的环境科技100%股权,河北建投持有的5家公司部分股权,同时募集配套资金不超过30亿元。上述交易作价111.64亿元,其中以现金支付10.75亿元。

截至目前,上述标的已完成过户。8月7日,中环装备公告称由于收购资产主营业务新增垃圾焚烧发电等业务,变更证券简称为“节能环境”与中环装备境遇相似的还有达刚控股。达刚控股前身为长安大学(原西安公路学院)沥青加热课题组,深耕沥青及路面机械领域多年,彼时其证券简称还是“达刚路机”。

2019年,达刚路机完成了对众德环保科技有限公司的重大资产重组,切入环保业务尤其是危废固废处理领域,变更名称及证券简称。相比早已切入环保领域的中环装备及达刚控股,博通股份虽然布局稍晚,但玩法更为“高端”。

日前,博通股份拟收购在新三板基础层挂牌的驭腾能环55%股权,切入节能环保服务领域,形成高等教育和节能服务双轮驱动的双主业格局。不过,由于该收购事项仍在推进当中,能否如愿完成收购,尚存在变数。

不难发现,转向双主业战略的陕股们,无非是原有主业不振急于寻求第二增长曲线,或者未雨绸缪提前布局,但跨界力度太大,难以与其原有主业形成配套,业绩似乎并不理想。

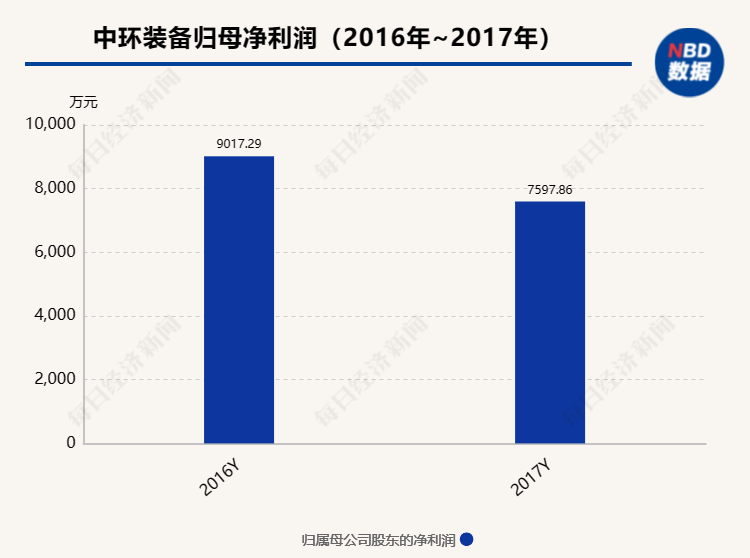

并购六合天融后中环装备稍有起色,2016年、2017年,中环装备的营业收入分别为13.16亿元、19.01亿元,净利润则为9017.29万元、7597.86万元。

而重组兆盛环保时,其承诺在2017年至2019年度实现的合并报表范围扣除非经常性损益后归属于母公司所有者的净利润分别不低于5600万元、6700万元和7900万元。据公司公告披露,兆盛环保于承诺期内完成承诺业绩。

不过,完成业绩承诺后,兆盛环保业绩变脸,2020年至2022年净利润分别为-1031万元、-9430万元及-6103万元,其营业收入也较此前逐年降低,公司整体业绩受到一定影响。

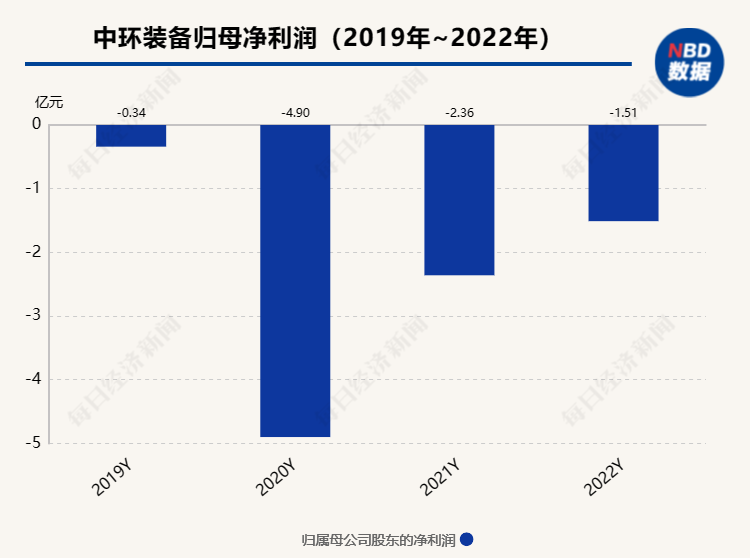

2019年至2022年,中环装备营业收入分别为25.25亿元、18.84亿元、11.34亿元及8.48亿元,连续四年下降;对应的净利润分别为-0.34亿元、-4.90亿元、-2.36亿元、-1.51亿元,连续四年亏损。

业绩亏损下,中环装备再推百亿重组,也是深陷“环保泥潭”,进退两难。值得注意的是,中国环保也签订业绩承诺表示,2023年至2025年实现归属于母公司利润分别不低于14.16亿元、13.75亿元和14.21亿元。若能如约完成业绩承诺,显然有利于改善上市公司的未来盈利能力。

如中环装备此类大手笔投入且并购不断,放弃此前主营业务押注环保领域的企业,好像只能硬着头皮去干,但如达刚控股一般收购环保业务“翻车”却陷得不深的,进行资产剥离即可。

达刚控股收购众德环保时其承诺,在2019年—2021年经审计的净利润分别不低于1亿元、1.2亿元及1.3亿元,业绩承诺期累计净利润不低于3.5亿元,结果众德环保仅有2019年完成对赌,2020年、2021年业绩急速下滑,拖累上市公司业绩。

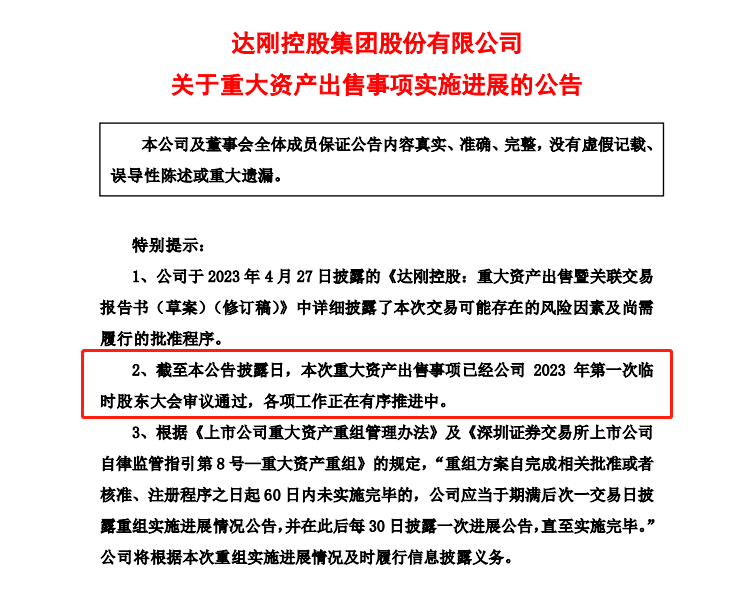

对此,达刚控股拟以2.8亿元价格向公司关联方出售众德环保,并拟将收回的价款用于偿还兴业银行并购贷款并补充流动资金。目前,该事项各项工作正在有序推进中,同时转向拓展病媒防制和乡村振兴业务。

达刚控股证券部工作人员此前告诉记者:“出售众德环保可降低其短期亏损、中长期不确定性影响上市公司持续经营能力的风险。同时,公司会紧紧围绕发展战略,将出售所获资金发展优势主业。”

对于上述情形,北京市炜衡(西安)律师事务所李研博律师也向记者表示,一般机械设备企业或者制造企业跨界收购,不了解该产业的核心业务和上下游配套,更为看重收购标的的财务报表;同时背调工作也不完善,对标的真实的经营底色是有误解的。如果前期投入量很大的话,就会演变成“尾大不掉”之势。

一般来讲,并购重组均以能够为自身带来协同效应,促进上市公司自身业务的增长或被收购企业的潜力为主,但上述并购均为跨界并购,需要考虑到不同行业之间的差异和挑战,包括技术、市场、管理等,风险自然是极大的。

陕股跨界并购频频押注环保资产的背后,亦是看中环保产业的确定性,科创板、专精特新也把环保列入重点支持的行业。

具体来看,节能环保产业是指为节约能源资源、发展循环经济、保护生态环境提供物质基础和技术保障的产业,是我国加快培育和发展的7个战略性新兴产业之一。在碳达峰、碳中和目标下,新的环境需求将催生新的市场机遇。

李研博认为,目前大的环境及产业政策上,都是朝绿色发展的战略去进行响应的,未来所有产业都会围绕着绿色环保去发展,那么上市公司尤其是一些装备制造业,通过收购环保企业进行技术迭代升级,有利于自身产业转型;从金融配套上来说,相关部门提出加快发展绿色债券,在环保领域也加强了金融政策支持,是上市公司收购环保资产的原因之一。

图片来源:达刚控股官微

同时,记者了解到,环保行业属于重资产行业,项目规模大,投资金额高,回报周期长,加之行业竞争加剧,其利润率也被不断压低。同时,环保企业普遍存在融资难、融资贵等突出问题,严重制约着产业发展。

"很多环保企业是缺乏核心技术的,对上游为数不多的大厂供应商比较依赖,这也导致他们自身闯关资本市场还是有一定影响,被上市公司收购能加速其证券化。同时,环保产业是需要投入到实际生产试验中的,前期投入会非常大,被收购也是各取所需,一个需要环保产业进行布局,一个需要钱来续命从而可持续发展。"李研博补充称。

而环保行业前些年经历了高速发展,过程中更着重于规模的扩张,包括一些上市公司收购资产,仅看重标的的资产规模和专利,忽略了其在细分领域还有技术密集的特征,加之对该行业了解程度不够深入,势必影响运营效率和质量。

实际上,环保产业一些新的细分领域已经到了市场化关键节点。

李研博认为,“未来环保领域会进一步头部化,头部企业具有产业链配套、资金实力及市场优势,预见性地去蚕食掉一些小型企业是很正常的;但是不排除会有一些钻研某个细分领域的中小企业取得一定的成果,最终成为独角兽。”

环保业加快兼并重组仍是大势所趋,但对于上市公司来讲,想要真正解决企业经营问题,仅把资产收回来是远远还不够的。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP