每日经济新闻 2020-09-01 21:11:57

8月31日,股神巴菲特旗下公司伯克希尔•哈撒韦公司发布公告称,已在过去12个月购买五家日本上市公司各超过5%的股份,并计划长期持有这些股份。长期关注美国企业的伯克希尔•哈撒韦在美股屡创新高的时刻选择投资日本股市,引发市场热议。而与此同时,最新数据显示,主权财富基金第二季度向全球股市净投入71亿美元,为数年来最多,但对美国股票策略的净流入却仅有7.04亿美元。资金转向美股以外的市场的背后释放出了什么信号?

每经记者 张凌霄 每经编辑 兰素英

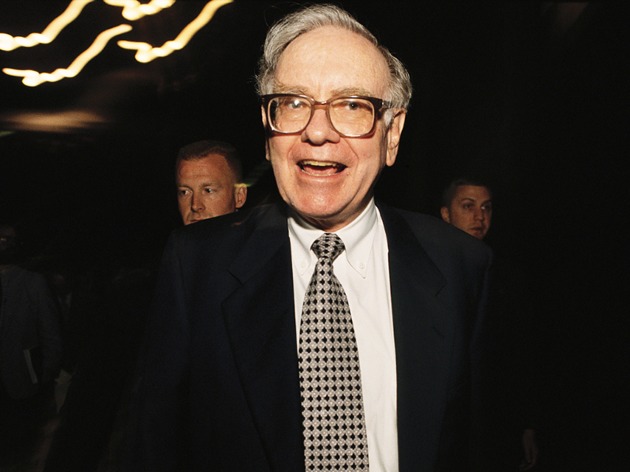

图片来源:视觉中国

8月31日,股神巴菲特旗下公司伯克希尔•哈撒韦公司发布公告称,已购买伊藤忠商事、丸红、三菱商事、三井物产和住友商事五家日本上市公司各超过5%的股份,并计划长期持有这些股份。据估算,该笔投资总价值约为62.5亿美元。

长期关注美国企业的伯克希尔•哈撒韦在美股屡创新高的时刻选择投资日本股市,引发市场热议。而与此同时,最新数据显示,主权财富基金第二季度向全球股市净投入71亿美元,为数年来最多,但对美国股票策略的净流入却仅有7.04亿美元。

资金转向美股以外的市场的背后,是投资策略的转变亦或是市场对于美股估值的担忧加剧?

巴菲特“扫货”日本商社

8月31日,伯克希尔•哈撒韦公司发布公告称,公司在过去约12个月的时间里通过东京证交所购买了五家日本上市公司各超过5%的流通股股份。这五家公司分别为伊藤忠商事、丸红、三菱商事、三井物产和住友商事。据彭博社统计,伯克希尔•哈撒韦所持有的这五家日本商社的股份总价值约为62.5亿美元。

日本股市8月31日开盘后,上述五家公司股价普涨,涨幅均超过5%,个别上涨超过10%。伯克希尔•哈撒韦还透露,公司计划长期持有这些股份,且可能会将其在上述任何一家的持股增加到9.9%。

伯克希尔•哈撒韦所投资的5家公司均在日本规模最大的综合贸易公司之列。这些公司业务极其广泛,从能源、房地产到零售等都有涉足,在日本的实体经济中扮演了重要的角色。

在此之前伯克希尔•哈撒韦的注意力主要都放在美股市场。此番大举投资大型日本贸易公司引发了市场诸多关注,市场纷纷猜测伯克希尔•哈撒韦可能在减少其投资对美国经济的依赖。

数据显示,截至2020年二季度,伯克希尔•哈撒韦的股票投资71%都集中在四家公司上,包括915亿美元的苹果公司股票、226亿美元的美国银行股票、179亿美元的可口可乐公司股票以及144亿美元的美国运通公司股票。

在2020年上半年,伯克希尔•哈撒韦净卖出约110亿美元的股票,抛售的股票主要集中在美股。二季度,伯克希尔大幅减持和清仓了美股市场的银行和航空股票。据伯克希尔•哈撒韦财报,在二季度末,其现金储备为1466亿美元,创历史新高。市场分析认为,在当前美股市场估值持续走高的背景下,伯克希尔•哈撒韦的态度转向谨慎。

但也有部分分析师持另一种意见。金融服务提供商AxiTrader的亚太市场策略师斯蒂芬•英尼斯(Stephen Innes)认为,伯克希尔•哈撒韦并不是其对美国股市抱有负面看法,而是公司可能在试图对冲疲软的美元。

英尼斯指出,伯克希尔•哈撒韦本月早些时候透露,它购买了世界上最有价值的加拿大黄金开采公司巴里克的股份。而黄金是对冲美元走软的好工具。巴里克黄金是二季度克希尔•哈撒韦公司唯一建仓的个股。今年以来,金价受益于美元走软,升到了历史高点。

在英尼斯看来,投资日本大型企业也是在通过押注这些股票在长期阶段出现反弹的潜力来对冲美元。英尼斯分析,随着世界继续努力地从新冠肺炎疫情中恢复,伯克希尔现在投资的日本贸易公司“将成为热门商品”,因为这些公司从事的是资源相关的贸易。“它们将成为推动日本经济增长的引擎。”

美股“受冷落”

截至当地时间8月31日美股收盘,道指录得1984年以来最大8月涨幅,标普指数录得1986年以来最大8月涨幅,纳指创2000年来最大8月涨幅。

尽管美股涨势喜人,但全球主权财富基金也对美股市场表现出了一定的谨慎态度。

据eVestment公布的最新数据显示,主权财富基金第二季度向全球股市净投入71亿美元,为数年来最多,但其中大部分投向美国以外地区,仅有7.04亿美元流向了美国股票策略。二季度,这些主权财富基金从固定收益中净撤出52亿美元,为2019年第一季度以来的最高撤资水平。

知名资产管理公司富兰克林邓普顿欧洲、中东和非洲机构销售部门主管Matthew Williams称:“我们看到主权财富基金目前在国际股市(不包括美国股市)进行了大量积极的配置活动。”

在Williams看来,主权基金购买股票资产的行为是很合理的。他认为,由于股市和油价之间存在负相关关系,主权基金通常会增加对股票的配置,以股票资产来对冲石油资产。

对于主权基金避开美股的原因,Williams分析可能是由于美股目前估值过高,因为在标普500指数创新高期间,其市盈率达到了约29倍。另外,他认为11月美国大选结果的不确定性增加了投资美股的风险,也让该市场的吸引力降低。

美国国民证券公司(National Securities)首席市场策略师亚特-霍根(Art Hogan)此前也曾警告称,一个关键的技术指标显示,标普500指数创纪录的连续上涨势头可能停歇。“短期而言,我们在该指数上已经超买。它上涨得实在太快了。”

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP