每日经济新闻 2019-04-17 10:53:11

4月16日,兴业银行发布公告称,拟在境内非公开发行3亿股优先股,募集资金总额为300亿元人民币,募集资金用于补充该行其他一级资本。

每经记者|张卓青 每经编辑|廖丹

4月16日,兴业银行股份有限公司(以下简称“兴业银行”;601166.SH)发布公告称,拟在境内非公开发行3亿股优先股,募集资金总额为300亿元人民币,募集资金用于补充该行其他一级资本。

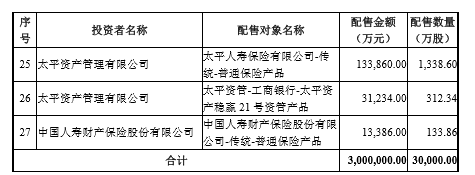

据悉,中国烟草总公司下属的15家公司将会认购此次发行的8000万股优先股,合计80亿元。本次优先股发行对象有27个,除了中国烟草总公司下属公司以外,其他的发行对象还包括中国平安财产保险股份有限公司和中国邮政储蓄银行股份有限公司等。

兴业银行表示,自缴款截止日起每五年为一个计息周期,每个计息周期内股息率相同,第一个计息周期的优先股的股息率为4.9%。

新世纪评级对于此次发行的优先股评级为AA+,评级展望为稳定,对于兴业银行的主体信用评级为AAA。

记者注意到,兴业银行2018年第三季度的财报显示,截至去年9月末,该行的资本充足率(并表后,下同)、一级资本充足率以及核心一级资本充足率分别为12.10%、9.75%和9.19%,相较于2017年年末,该行的资本充足率有所下降,但是一级资本充足率和核心一级资本充足率分别上升了0.08个百分点和0.12个百分点。

截至目前,兴业银行还未公布2018年年报,从业绩快报来看,去年兴业银行实现了营收1582.58亿元,同比增长13.06%,归属于母公司股东的净利润605.93亿元,同比增幅为5.93%,资产增速保持平稳,截至报告期末,该行的资产总额达到了6.71万亿元,较期初增长4.63%。

值得注意的是,近期有多家上市银行通过发行优先股的方式来补充银行资本金。比如:

中国银行拟发行不超过10亿股优先股,募资金额不超过1000亿元,目前已经获得银保监会批复同意;

4月9日,光大银行也公告称非公开发行不超过3.5亿股优先股的申请已获得证监会核准;

除了股份制银行以外,上市的城商行也忙着“补血”。北京银行近期公布了该行发行优先股的预案,计划非公开发行不超过4亿股优先股,募集资金总额不超过400亿元。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP