每日经济新闻 2024-09-29 21:59:45

◎上交所官网项目详情页显示,此次道生天合IPO拟融资金额为7.44亿元,相较2023年6月版招股说明书(申报稿)的8亿元募集资金有所减少。

◎如果按照未来3年250%的复合增长率计算,则到2026年公司该产品销量将超过8万吨,届时产能将明显不足。因此,本次募集资金投向新能源汽车领域,具有较强合理性。

每经记者|张明双 每经编辑|梁枭

随着环保政策日趋严格,“高污染、高环境风险”(简称“双高”)产品未来的发展方向也引起各行业思考,正在申报上交所主板IPO的道生天合材料科技(上海)股份有限公司(以下简称道生天合)就面临这一情况。

道生天合系风电叶片用材料主要提供商之一,近几年的主营业务收入和净利润随着风电行业景气度变化有所波动。不过,公司高性能风电结构胶等涉及“双高”产品的收入金额和占比持续提高,2021年—2023年贡献的主营业务收入占比分别为5.32%、11.02%、13.24%。

另一方面,由于原募投项目部分产品涉及“双高”产品,道生天合调整了项目产品内容和产能,合计产能由原定的年产7.8万吨变更为年产5.6万吨,其中年产4.8万吨新能源胶粘剂被取消。

《每日经济新闻》记者注意到,道生天合申报IPO受理日期为2023年6月,而“双高”产品名录早在2021年11月就已公布,公司为何仍将涉及“双高”产品列入原募投项目?

道生天合主要以环氧树脂、聚氨酯等高性能热固性树脂材料为基础原材料,生产销售风电叶片用材料、新型复合材料用树脂和新能源汽车及工业胶粘剂三大系列产品。2021年—2023年,公司实现主营业务收入分别为31.07亿元、34.35亿元和32.01亿元,其中来自风电领域的收入比重最大。

根据生态环境部2021年11月印发的《环境保护综合名录(2021年版)》,其中“以环氧树脂为基本成分的粘合剂”被列入“高污染、高环境风险”产品名录中的“高污染”产品名录。单纯从名称和形式上看,道生天合的高性能风电结构胶、新能源汽车及工业胶粘剂中小部分为“双高”产品。

审核问询函回复显示,2021年—2023年,公司高性能风电结构胶收入分别为1.64亿元、3.72亿元和4.11亿元,新能源汽车及工业胶粘剂中以环氧树脂为基本成分的粘合剂收入分别为140.43万元、654.94万元和1307.27万元,两类产品的收入金额及占比都在持续提升。

道生天合认为,上述产品为本体型环氧树脂粘合剂,使用的原材料均不含挥发性溶剂,在生产和使用过程中没有挥发性,因此不会造成环境污染。公司相关产品虽在名称上与“以环氧树脂为基本成分的粘合剂”存在一定相似,但实际生产过程中不构成高污染、高环境风险,挥发性有机化合物含量远低于国家标准要求。

尽管如此,道生天合仍针对涉及“双高”的系列产品制定明确的压降计划,具体为2025年—2027年,上述产品的每年合计中国境内产量较2024年实际产量分别至少下降300吨、400吨、500吨;若期间相关产品或其生产工艺不属于“双高”产品时,以上压降计划终止。

记者注意到,在压降计划实施之前,上述涉及“双高”产品产量却在逐年提升。数据显示,2021年—2023年,公司高性能风电结构胶产量分别为6631.59吨、1.34万吨和1.62万吨,新能源汽车及工业胶粘剂中以环氧树脂为基本成分的粘合剂产量分别为56.74吨、185.22吨和383.63吨。

道生天合表示,前述涉及“双高”名录的相关产品占公司主营业务收入比例较低,公司目前的战略规划重点为除以环氧树脂为基本成分的粘合剂之外的新能源汽车及工业胶粘剂板块,预计未来该业务有较大幅度增长,因此压降计划不会对公司未来经营情况造成较大负面影响。

值得一提的是,道生天合2023年6月申报IPO获得交易所受理时,其募投项目超六成产能为“双高”相似产品,因此公司调整了募投项目内容和产能规模。

招股说明书(申报稿)显示,道生天合原计划此次IPO拟募集资金8亿元,其中6.16亿元用于年产7.8万吨新能源及动力电池用等高端胶粘剂、高性能复合材料树脂系统项目。7.8万吨产能包括新能源胶粘剂4.8万吨、高性能复合材料树脂系统2万吨、动力电池用等高端胶粘剂1万吨;产品主要运用于风力发电、新能源汽车等高新领域。

图片来源:招股说明书(申报稿)截图

不过上述募投项目产品中,4.8万吨的新能源胶粘剂全部属于“双高”相似产品,另外两类产品分别有0.1万吨、0.2万吨也属于“双高”相似产品,合计5.1万吨。

根据审核问询函回复,道生天合调整了募投项目,合计产能变更为年产5.6万吨,包括高性能复合材料树脂系统1.9万吨、动力电池用等高端胶粘剂3.7万吨,取消了年产4.8万吨新能源胶粘剂。变更后募投项目不再涉及“双高”产品。

记者从浙江政务服务网获悉,上述“年产7.8万吨新能源及动力电池用等高端胶粘剂、高性能复合材料树脂系统项目”系“年产13.8万吨新能源及动力电池用等高端胶粘剂、高性能复合材料树脂系统项目”的一部分,原募投项目为一期建设内容,投资金额6.16亿元;二期建设内容为2万吨/年高性能复合材料树脂系统、4万吨/年动力电池用等高端胶粘剂,投资金额4.39亿元。

通过对比,道生天合变更后的募投项目产能已经接近上述项目的二期建设内容。上交所官网项目详情页显示,此次道生天合IPO拟融资金额为7.44亿元,相较2023年6月版招股说明书(申报稿)的8亿元募集资金有所减少。

既然“双高”名录已于2021年11月公布,为何道生天合申报IPO时的原募投项目仍包括较多“双高”相似产品产能?

此外,记者注意到,目前道生天合的新能源汽车及工业胶粘剂收入占比较小,产能利用率较低。

招股说明书(申报稿)显示,2020年—2022年,新能源汽车及工业胶粘剂的主营业务收入占比分别为0.08%、0.70%和1.71%,产能分别为350吨、2334吨和9200吨,产能利用率分别为18.97%、40.46%和29.65%。2023年,该产品产能仍为9200吨,产能利用率提升至76.35%。

对于该产品产能利用率较低的原因,道生天合解释,主要由于上述业务产能起点较低,而下游企业对公司该类产品的产能保障也有较高的要求,需要提前准备产能为未来的订单做好准备,具备合理性。

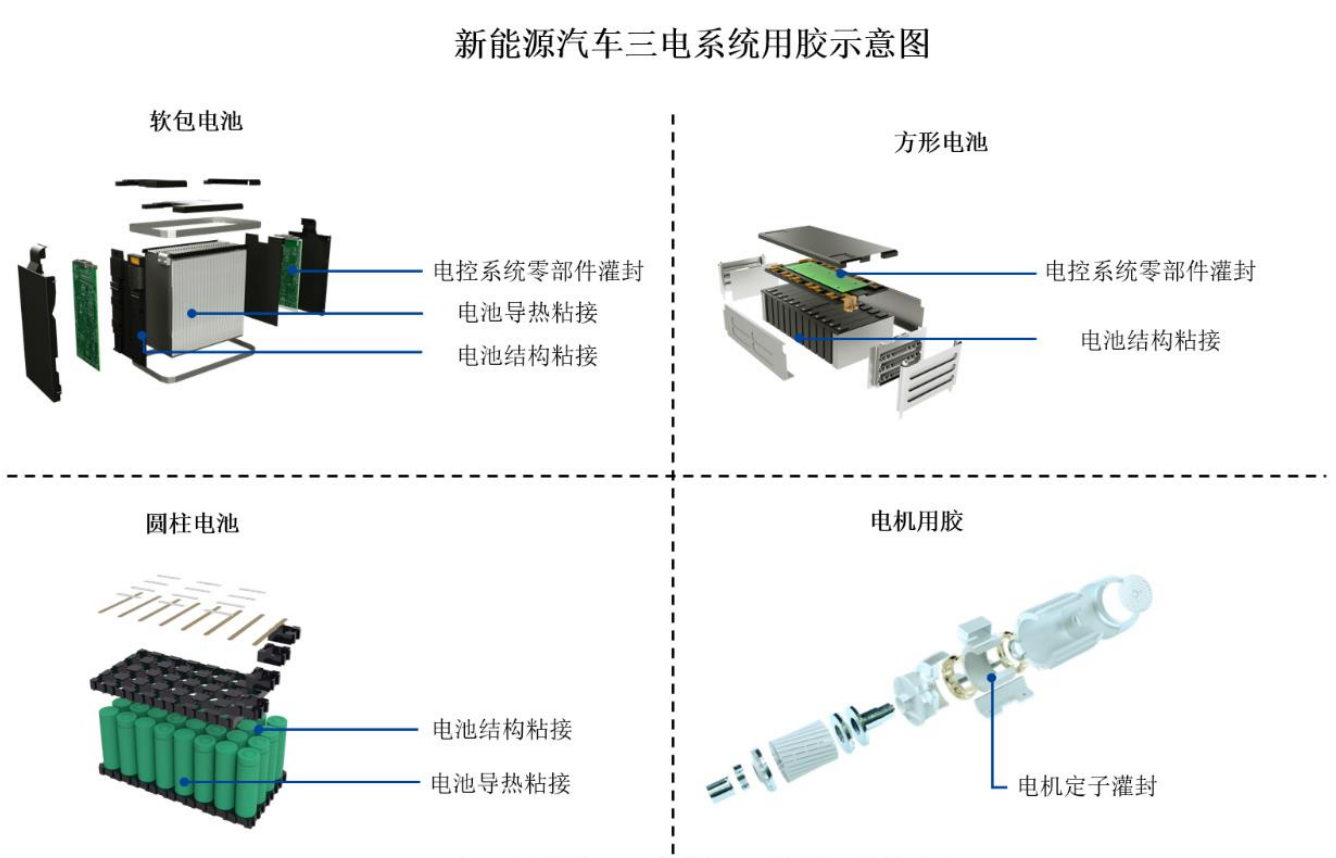

道生天合此次拟通过募投项目增加3.7万吨动力电池用等高端胶粘剂产能,主要应用于新能源汽车电池结构粘接,以及继电器、传感器、连接器灌封与粘接。那么,该产能能否顺利消化?道生天合表示,2021年—2023年,新能源汽车及工业胶粘剂产品的营业收入、销量的年复合增长率达到252.45%、271.54%;如果按照未来3年250%的复合增长率计算,则到2026年公司该产品销量将超过8万吨,届时产能将明显不足。因此,本次募集资金投向新能源汽车领域,具有较强合理性。

记者注意到,在道生天合2020年9月开始IPO辅导后,公司已有上市预期的情形下,2021年、2022年,有部分股东向控股股东上海易成实业投资集团有限公司(以下简称易成实业)转让了持有的道生天合股份,且转让价格相对较低,包括与公司主要客户存在股权关系的股东。

2022年3月,苏州优顺创业投资合伙企业(有限合伙)(以下简称优顺创投)作价5579.63万元,将道生天合1600.72万股股份转让给易成实业,转让价格为3.49元/股,优顺创投退出公司股东行列,《股份转让协议》签署于2021年8月。

优顺创投与天顺风能(SZ002531,股价7.89元,市值141.77亿元)存在股权关系,天顺风能间接持有优顺创投的执行事务合伙人和私募基金管理人34.00%股权,能够施加重大影响。2020年—2022年,天顺风能先后位列公司第三、第四大客户,销售收入分别为3.82亿元、3.07亿元和2.12亿元。

2022年10月,杭州时代鼎丰创业投资合伙企业(有限合伙)(以下简称时代鼎丰)作价3000万元,将道生天合1000万股转让给易成实业,转让价格为3元/股,时代鼎丰持股比例下降,《股份转让协议》签署于2022年1月。

时代鼎丰与时代新材(SH600458,股价9.84元,市值81.13亿元)存在股权关系,时代新材控股股东间接持有时代鼎丰的执行事务合伙人和私募基金管理人49%股权,能够施加重大影响。2020年—2022年,时代新材先后位列公司第一、第二大客户,销售收入分别为11.57亿元、9.78亿元和8.29亿元。

在上述股权转让后同一年,2022年11月,易成实业先后向嘉兴致君煦辰投资合伙企业(有限合伙)等三名投资者转让股权,转让价格为5.80元/股;2022年12月,易成实业向苏州君联相道股权投资合伙企业(有限合伙)等三名投资者转让道生天合股权,转让价格为6.94元/股。上述价格均为谈判协商确定。

相比易成实业上述股权转让价格,优顺创投、时代鼎丰等股东向易成实业转让股权的价格相对较低。记者注意到,2020年12月、2022年12月,公司进行股份支付参照的公允价值分别为4.09元/股、6.94元/股。

对于时代鼎丰转让股权价格,道生天合表示,时代鼎丰转让股权是在2021年末、2022年初的决定,鉴于当时风电行业处于调整期,且公司2021年度经营业绩同比下降,前述转让是时代鼎丰决策后与受让方易成实业互相协商的结果,具有合理性。

截至招股说明书签署日,道生天合股权结构

图片来源:招股说明书(申报稿)截图

此外,道生天合存在现金分红后募资补流的情形。2020年—2022年,公司分别进行现金分红8000万元、8000万元和9000万元,合计2.5亿元;同期公司归母净利润分别为1.38亿元、8548.85万元和1.10亿元,合计3.33亿元,现金分红占归母净利润比例达到75%。

招股说明书(申报稿)显示,公司拟通过IPO募集资金1.85亿元用于偿还银行贷款及补充流动资金。对此保荐机构认为,公司经营业绩稳定,财务状况良好,历次分配时点的股权结构稳定合理,发行前后股利分配政策合理,不存在股利分配大幅变化的情况。

对于IPO相关事宜,9月26日、27日,《每日经济新闻》记者致电道生天合并发送了采访邮件,但截至发稿未获回复。

封面图片来源:每日经济新闻 文多 摄(资料图)

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP