每日经济新闻 2024-08-07 20:36:09

专家预计,未来一段时间我国外储将持续稳定在略高于3万亿美元规模。这将为保持人民汇率处于合理均衡水平提供坚实基础,成为抵御各类潜在外部冲击的压舱石。

每经记者|张寿林 每经编辑|张益铭

8月7日,国家外汇管理局披露最新外储统计数据。截至2024年7月末,我国外汇储备规模为32564亿美元,较6月末上升340亿美元,升幅为1.06%。

国家外汇局有关负责人表示,2024年7月,受主要经济体宏观经济数据、货币政策及预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。我国经济运行总体平稳、稳中有进,延续回升向好态势,有利于外汇储备规模继续保持基本稳定。

记者注意到,受美联储降息预期升温影响,7月份,美元指数跌幅达1.69%,月末收于104.0574。在此情形下,美国国债到期收益率当月整体波动走低,美债资产因此受益,对我国外汇储备升值形成贡献。

2024年7月末,我国外汇储备规模为32563.72亿美元,比6月末上升340.14亿美元。

东方金诚首席宏观分析师王青分析,7月末外储规模上升幅度达到1.06%,为年初以来最大升幅,背后是当月美元指数下跌与全球金融资产价格上涨叠加共振,推升我国外储资产价值。首先,7月美元指数下跌1.69%,为年初以来最大月度跌幅,这会导致我国外储中的非美元资产以美元计价相应升值。我们估计,7月美元贬值会影响我国外汇储备规模上升约200亿美元。与此同时,受美联储降息预期升温带动,7月美债收益率大幅下行,带动美债价格走高,全球股市整体上涨。这意味着7月全球金融资产价格上涨也会对我国外储资产价值带来正向拉动。

记者注意到,美国东部时间7月31日,美联储公布最新议息结果,决定维持联邦基金利率目标区间在5.25%至5.50%不变。美联储往后的议息决定将取决于其经济数据、前景展望及各方面的风险。近期美国通胀压力略见纾缓,市场高度预期减息周期可能快将开始,根据美联储的公开言论,最快可能于9月举行的会议减息。

回顾整个7月,日渐强烈的美元降息预期持续主导全球市场。这使得美元指数相应下跌,美债到期收益率下降,美债市场整体升温。

王青分析,8月以来,受日本央行意外加息冲击,日元大幅升值,全球金融市场剧烈动荡,主要股指普遍出现较大跌幅。我们判断,这会抵消美元指数下行、美债价格上涨带来影响,带动8月末我国外储规模略有下降,但8月末外储规模仍有望保持在32000亿美元以上。

按不同标准测算,当前我国3万亿美元左右的外储规模都处于适度充裕状态。王青判断,后期伴随美联储降息过程启动,美元指数上升空间不大;在全球金融环境转向宽松的前景下,未来全球资本市场持续大幅下跌的风险较小。这意味着下半年我国外储规模会保持基本稳定。

经济基本面方面,王青分析,主要受外需回暖、出口新动能增长较快带动,近期我国出口保持较快增长势头,贸易顺差持续处于较高水平,加之境外资金持续流入国内债市,我国外部状况稳中向好。更重要的是,7月30日中央政治局会议明确提出“坚定不移完成全年经济社会发展目标任务”,并要求“宏观政策要持续用力、更加给力”。这意味着下半年宏观经济将保持回升向好势头,人民币对美元贬值压力可控。这些因素都会有助于外储规模保持稳定。

王青预计,未来一段时间我国外储将持续稳定在略高于3万亿美元规模。这将为保持人民汇率处于合理均衡水平提供坚实基础,成为抵御各类潜在外部冲击的压舱石。

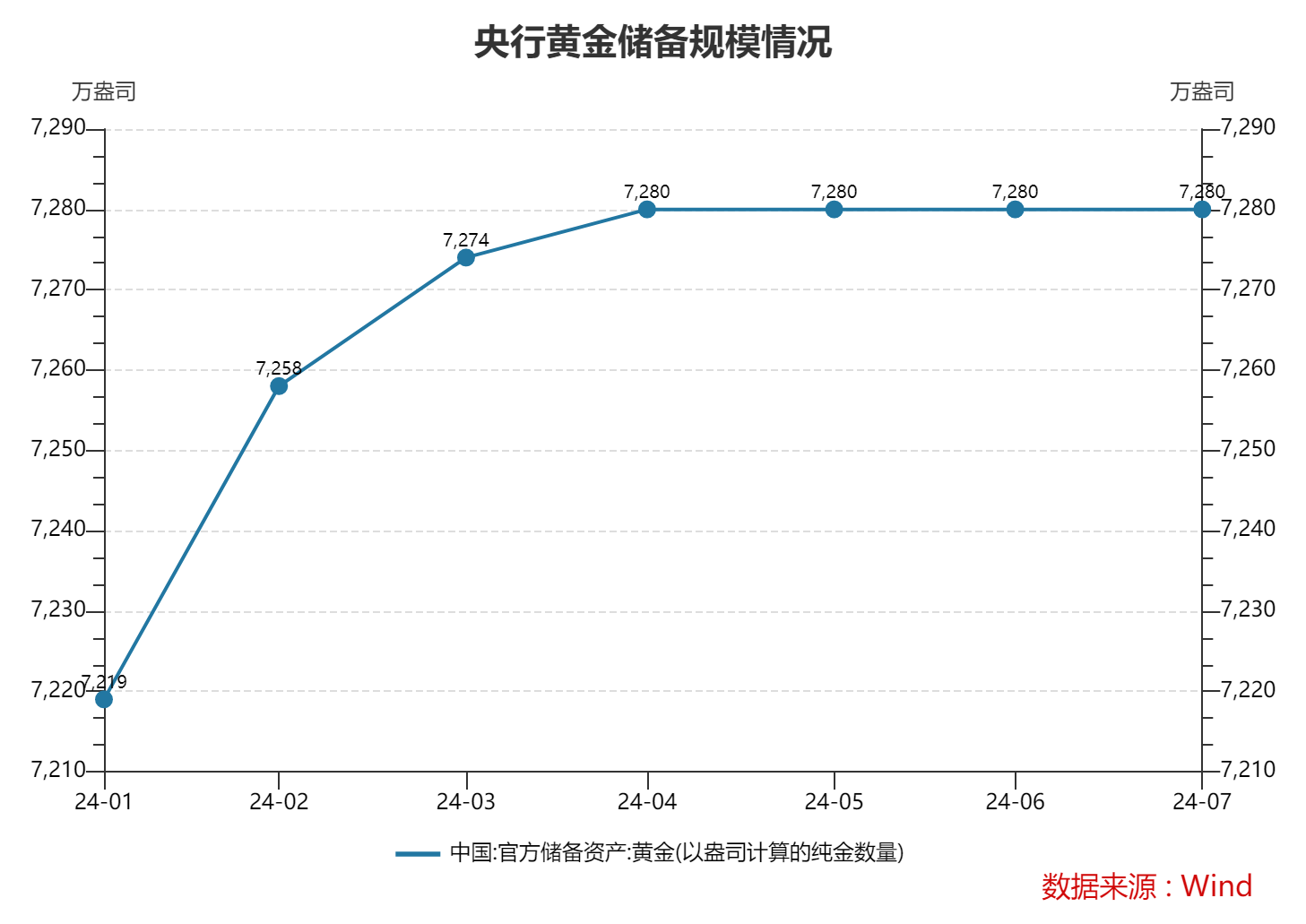

黄金储备方面,7月末黄金储备为7280万盎司,连续3个月保持不变。

王青分析,5月末官方黄金储备在连续18个月增加后,首次环比零增长,6月和7月黄金储备规模继续保持不变。这进一步确认央行停止了增持过程。背后是当前黄金价格处于历史高位,央行适当调整增持节奏,有助于控制成本。我们判断,从持续优化国际储备结构,稳慎推进人民币国际化等角度出发,后期央行增持黄金还是大方向。

根据世界黄金协会对2024年二季度全球黄金需求趋势的分析,在投资组合保护策略和多元化需求的推动下,二季度全球央行净购金量同比增长6%至184吨。

从整个黄金市场来看,由于金饰消费需求急剧下降,抵消了其他领域的小幅增长,二季度全球黄金需求(不包含场外交易需求)同比下滑6%,至929吨。如将场外交易计算在内,全球黄金总需求达到1,258吨,同比增长4%,为2000年以来最强劲的二季度表现。在金价屡创新高的影响下,二季度金饰需求同比下降19%,跌至391吨,为四年以来的最低点。

世界黄金协会在2024年年全球黄金市场年中展望中判断,当前金价总体上反映出市场对下半年经济增长、利率和通胀的共识。这又意味着,黄金有可能继续在区间内波动,其波动区间与前几个月类似。换言之,继上半年的良好势头之后,当前市场趋势表明,下半年黄金将在当前水平上盘整。

封面图片来源:601988.SH)\中国人民银行 加息 降息 降准 央行 人民币中间价 中国央行 人民银行 金融支持 人民币汇率 货币政策 在岸人民币 人民币贬值 人民币升值(每经记者 彭斐 摄

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP