每日经济新闻 2023-12-28 17:28:10

每经编辑 赵云

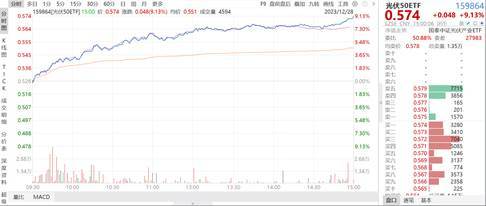

周四(12月28日),上证指数放量收涨1.38%,科创板100指数收涨2.69%。新能源赛道爆发,光伏、新能源车等涨幅靠前。市场成交额超9000亿元,超4400股上涨。

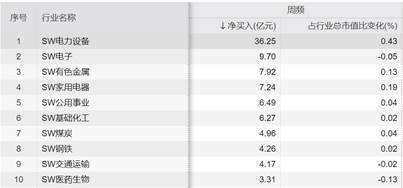

北向资金全天大幅净买入135.58亿元,单日净买入额创5个月新高;其中沪股通净买入60.88亿元,深股通净买入74.7亿元。

光伏50ETF(159864)、新能源车ETF(159806)盘中持续走强,底部放量分别大涨9.13%、5.11%。

【上涨原因分析】北向资金流入,重点加仓新能源板块;光伏产能加速出清,11月新增装机超预期;车市季节性走强,新能源车销量增长

此前光伏、新能源车为代表的新能源赛道调整时间和幅度较长。随着海外流动性逐步改善, 明年即将开启降息周期,10年期美债收益率从5%以上的高位快速回落至4%以下,人民币汇率也大幅走强,带动北向资金逐步回流。

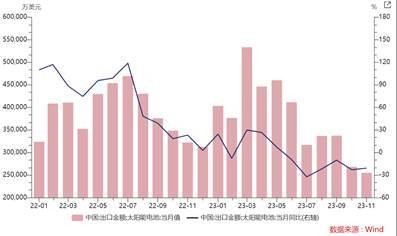

来源:Wind

截至12月27日,近一周北向资金净买入申万电力设备行业(主要对应新能源板块)36.25亿元,在所有一级行业中排在第一。另外年底内资机构可能也有资金回补的需求,内外资流入叠加导致新能源板块出现底部反弹。

来源:Wind

光伏方面,供给侧,根据infolink数据,临近春节,1-2月组件厂商排产预计环比持续下降,3月起随着下游恢复开工,稼动率有望逐步提高。随着组件价格加速向下,p型低价已下探至0.86-0.88元,已触及部分非一线厂商现金成本,老旧p型产能面临快速出清;同时融资收紧+竞争激烈使得目前已有部分规划产能被取消、在建产能被延期,供给侧结构优化开始进行。

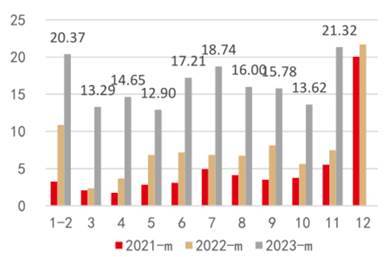

需求侧,根据国家能源局数据,11月国内光伏新增装机为21.32GW,同比+185%,环比+57%;1-11月国内光伏累计装机163.88GW,同比+149%。在国内光伏新增装机连续三个月环比下降后,由于国内年底通常会迎来抢装,因此11月装机数据明显修复,预计12月国内光伏数据将继续环比提高。

国内月度光伏装机(GW),来源:Wind,中邮证券

新能源车方面,根据乘联会公布的11月全国乘用车的销量情况,11月狭义乘用车终端零售207.9万辆,同比增长25.9%,环比增长2.4%。其中新能源乘用车销量84.1万辆,同比增长39.8%,环比增长8.9%,渗透率突破40%。根据中国汽车动力电池产业创新联盟的数据,今年11月中国动力电池累计装车量为44.9GWh,同比增长31%。

总体来看,11月车市企稳增长,12月随着市场上各大主流企业陆续出台官方限时优惠方案,以及优惠的月结、年结政策的带动,消费者需求有望在年底释放,乘联会预计12月汽车零售市场将迎来季节性走强。

【后市展望】

一、光伏:行业供给逐步收缩,重点关注新技术放量和出口超预期的可能

光伏产业链2023年出现价格大幅下跌,主要原因是国内光伏行业的无序竞争,大量企业跨行业竞争,大额融资扩产,硅料供给过快导致需求增速相对跟不上。根据SMM数据,2023年1-10月多晶硅产量在120万吨,同比增幅达92%。

预计2023年全年多晶硅产量或将达到150万吨左右,同比增幅84%,可支撑550GW左右的组件产出,对比中国光伏行业协会预测的2023年全球光伏新增装机量350GW,硅料产量明显过剩。

目前电池片,11月底以来存量老旧perc产能陆续降产、停产,预期2024年在topcon的冲击下,部分产能或将直接退出市场;硅料,低价部分已跌至55元/kg,击穿部分厂商成本线,已有产能开始停炉技改,后续随着硅片稼动率调降,硅料价格继续下行,硅料高成本产能或将开始优化出清。

明年光伏产业主要关注点,一是新技术的放量。技术创新是光伏企业穿越周期的重要手段,更高的转换效率可以提升产品溢价,同时降低产品成本,是企业竞争的核心。目前P型PERC电池的转换效率已达到23.1%,接近理论极限效率24.5%,上升空间有限。

市场对于由N型逐渐对PERC电池实现迭代成为未来主流电池技术路线已达成共识。N型TOPCon电池在组件端和系统端已经表现出经济性,平均转换效率达到24.5%,已具备大规模量产的条件。根据光伏协会产业发展路线报告预测,2030年N型电池转换效率或超过25.5%,比P型电池高出1个百分点以上。

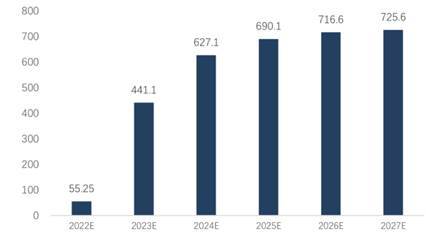

根据集邦新能源网数据,今年以来N型电池产能持续扩张,其中TOPCon扩产产能最多,预计2023年TOPCon电池片产能约为441GW,到2027年有望实现726GW,这一趋势将加速出清老旧产能,提升TOPCon电池渗透率。

TOPCon电池片产能(GW),来源:集邦新能源网,信达证券

二是海外出口有望超预期。伴随国内光伏市场竞争越发激烈,产能过剩引发产品价格持续下行,行业面临周期调整。为了加速消化过剩产能,更多企业把目光投向海外市场,加速全球化布局已成为穿越周期的必然选择。

近年,“出海”在形式和市场选择方面都有了新的变化,形式上逐步从出口产品发展为重资产海外建厂,全球化战略目标日渐清晰;中国光伏企业海外建厂地点主要聚集在美国和东南亚地区,中东成为新兴光伏市场,欧洲仍是我国最大的光伏出口国。

特别是受利率上行影响,2023年前三季度美国光伏新增装机低于年初市场预期。随着美联储已基本完成本轮加息且 2024 年有望多轮降息,美债收益率逐步见顶回落,后续利率有望稳步走低并推动光伏项目收益率改善,刺激需求加速释放。

二、新能源车:国内销量增速中枢下降,政策端购置税减免延续,新车型陆续发布支撑需求,海外渗透率仍有较大提升空间

2023 年,国内新能源车销量增速中枢下降。国内依然是全球新能源车产销的重要市场,在新能源车型日益增多,价格持续下探等因素推动下,国内市场仍保持较高增速;国内渗透率保持稳增,但目前已经度过增速最快的阶段,板块估值也明显回落。

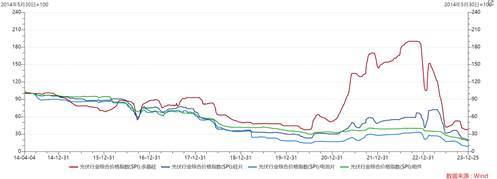

新能源车渗透率,来源:Wind,长江证券

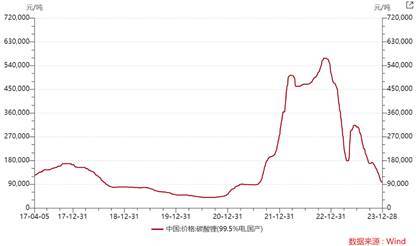

2022年锂电池价格较高,主要是供需错配导致的原材料价格较高,如正极材料的碳酸锂。随着各材料环节产能投放,供需紧张关系缓解,加上规模效应和生产效率提高以降低制造成本,锂电池产业链价格下降,导致今年盈利下滑明显。

展望2024年,首先政策端我国新能源汽车车辆购置税减免政策将延长至2027年底,助力新能源车市场从政策驱动向市场驱动平稳转轨。对购置日期在2024至2025年的新能源汽车延续免征车辆购置税,其中每辆新能源乘用车免税额不超过3万元;购置日期在2026年至2027年的新能源汽车减半征收车辆购置税,其中每辆新能源乘用车减税额不超过1.5万元。中低价格段的新能源车渗透率还有较大提升空间,有望受政策引导持续切换。

另外,国内新能源车市场已经进入供给驱动需求的阶段。今年底频频发布的新车型表现亮眼,关注度高,一方面是国内车企加速迈入“20 万元”时代;另一方面,搭载 800V 快充技术和智能驾驶的成为新车型的主流配置,新能源车用户价值扩大。Model 3 焕彩版、智界 S7、小米汽车、阿维塔12、小鹏 X9 和理想 MEGA 等新车型关注度高,且订单表现优异,有望进一步支撑国内新能源车起量。

海外来看,新能源车渗透率仍有较大提升空间。2023-2024年欧洲碳排放政策框架的约束较低,车企推进新能源车渗透率提升的意愿较弱;2025年是欧洲碳排放考核的大年,需求预计恢复至30%以上的增长。

欧洲多国电动车渗透率仍有较大提升空间。2023年前三季度,渗透率最高的是挪威(90.0%)、

瑞典(59.1%),但电动车销售量均维持在较低水平。目前电动车主要市场集中于德国、法国、英国,电动车渗透率均在25%以下,而意大利、西班牙、波兰等欧洲汽车销售大国渗透率不到15%,欧洲市场仍有较大提升空间。

美国《通胀削减法案》落地,核心补贴政策分为两部分,满足特定比例的电池矿物和电池组件可分别获得3750美元补贴,同时取消对每个车企20万辆的补贴上限。2023年1-9月美国电动车累计销量108.5万辆,同比+54%,电动车渗透率9.1%,未来也有较大成长空间。

整体来看,随着美国通胀持续走低,11月核心PCE同比降至3.2%,低于市场预期的3.3%,再次强化美联储的降息的可能性。从目前市场预期来看,明年3月就有较大概率开启第一次降息,海外流动性环境持续好转。新能源赛道作为此前北向资金青睐的景气赛道,或有资金加持的利好。

来源:Wind

目前新能源板块估值历史底部,截至12月28日,中证光伏产业指数11.93倍PE估值,位于历史2.46%分位;中证新能源汽车指数16.97倍PE,位于历史3.12%分位。板块调整或充分反映增速下行的悲观预期,但长期成长趋势下,当前估值已经偏低,2024年有望迎来阶段性估值修复行情。全年来看,产能相对过剩的背景下,仍然需要关注供需关系的变化。

风险提示:

本速评已力求报告内容的客观、公正,但对这些信息的准确性和完整性不作任何保证,文中的观点、结论和建议仅供参考,相关观点不代表任何投资建议或承诺。行业或板块短期涨跌幅列示仅作为市场行情分析的辅助材料,仅供参考,不构成投资建议或承诺。

我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP