每日经济新闻 2023-11-27 15:05:56

◎合肥汽车零部件智能工厂项目的投资总额到底是3亿元还是6亿元?大昌科技方面在11月23日回复《每日经济新闻》记者邮件采访时表示,该项目投资备案金额为6亿元,分两期实施,其中一期建设项目投资金额为3亿元,本次募投项目为一期建设项目。

◎这些拓展的新客户在公司前五大客户名单中体现得并不是很“稳定”。除了奇瑞汽车、广汽集团及其子公司广汽本田外,前五大客户名单中出现过的公司仅有小鹏汽车、本特勒、振宜汽车和芜湖常瑞。

◎除了保荐机构全资子公司董事曾在大昌科技担任董事以外,保荐机构及其控股股东还间接持股大昌科技。

每经记者|王琳 每经编辑|梁枭

过去几年,安徽省汽车产业大发展,推动了本地零部件企业与资本市场接轨,安徽大昌科技股份有限公司(以下简称大昌科技)便是其中一家,目前公司正计划冲刺创业板上市。

记者梳理发现,大昌科技的披露内容中有一些疑问待解。

首先,大昌科技表示公司具有较强的业务拓展能力,但其报告期内(即2020年至2022年,下同)奇瑞汽车和广汽系(广汽集团和广汽本田)的销售收入占公司主营业务收入的比例基本在90%左右。除了这两大客户之外,其余前五大客户名单则变化较大。

其次,官网信息显示,大昌科技的第二大股东张燕铮旗下公司广州新李汽车零部件有限公司(以下简称广州新李)主要客户群面向广汽集团下属子公司,旗下另一家公司广州市新锐投资发展有限公司(以下简称新锐投资)则通过与凌云股份成立子公司,成立当年凌云股份便打入广汽集团的供应链。与广州新李步行距离相隔仅1.6公里左右的大昌科技全资子公司广州中益机械有限公司(以下简称广州中益),同样主要是面向广汽集团开展业务。

最后,大昌科技招股书(申报稿,下同)披露,此次IPO募投项目合肥汽车零部件智能工厂项目的总投资额为3亿元。然而,大昌科技在接受《每日经济新闻》记者采访时表示,上述募投项目投资备案金额为6亿元,本次IPO募投项目为一期建设项目。记者多方了解还得知,该一期项目实际已经竣工并投产。

招股书显示,2020年至2022年各年度,大昌科技的营业收入分别为5.75亿元、8.26亿元和10.77亿元,扣非后归母净利润分别为3668.18万元、5825.28万元和6584.51万元,业绩增速较快。

然而,亮眼的业绩增长背后,大昌科技也存在倚重大客户的情况。

2020年至2022年各年度,大昌科技对奇瑞汽车的销售金额占公司主营业务收入的比例分别为43.35%、50.70%和50.01%,对广汽集团(601238.SH,股价9.78元,市值1025.53亿元)及其子公司广汽本田的销售金额占公司主营业务收入的比例分别为45.31%、38.31%和36.83%。

也就是说,奇瑞汽车和广汽集团(含子公司广汽本田)在报告期内为大昌科技贡献了90%的主营业务收入。

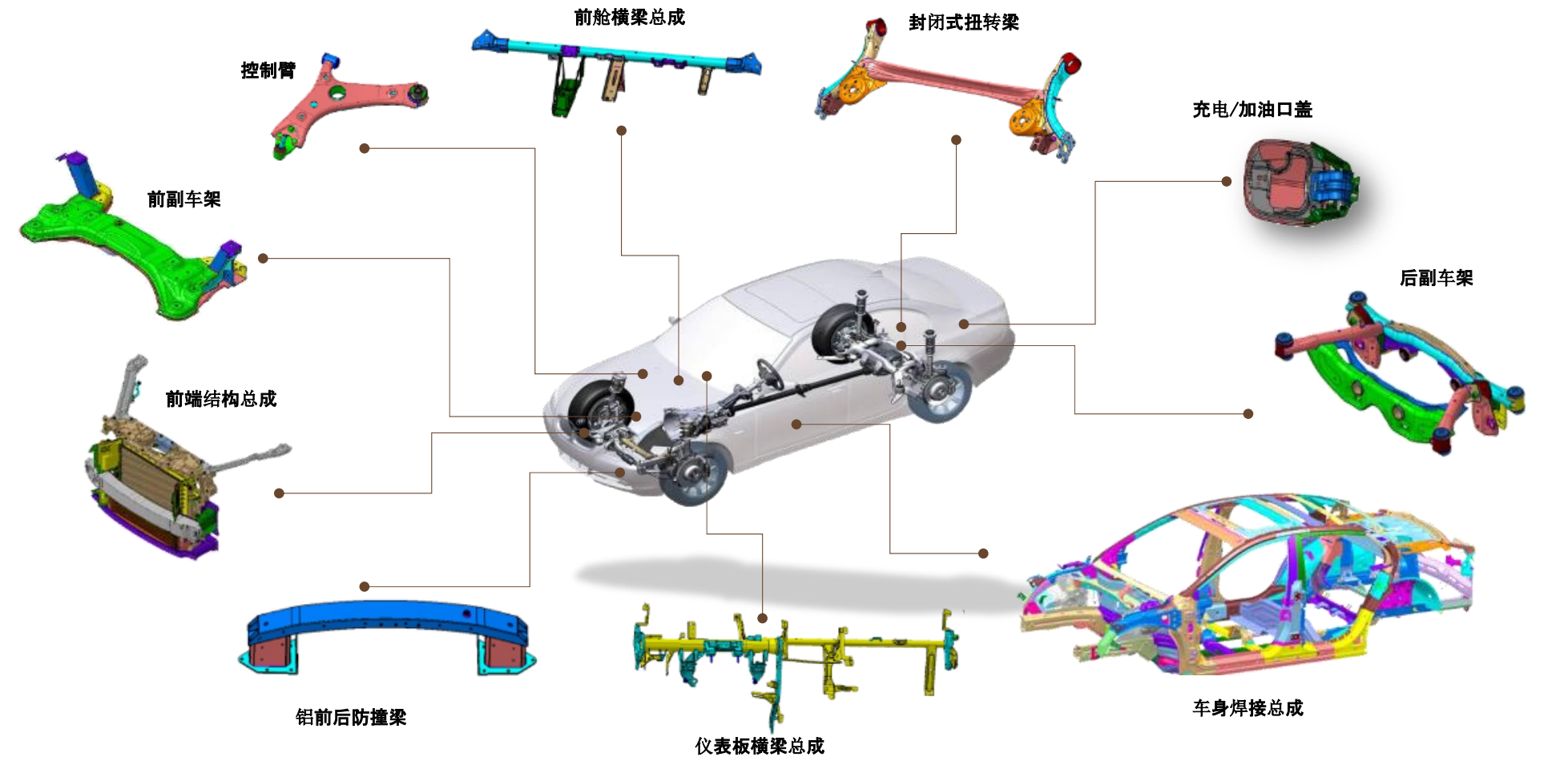

大昌科技汽车零部件产品应用示意图

图片来源:招股说明书(申报稿)截图

值得一提的是,大昌科技在招股书中表示,公司具有较强的业务拓展能力。据大昌科技招股书披露,报告期内,公司新获得大众安徽、大众一汽零部件、振宜汽车等知名主机厂或汽车零部件供应商资格认证,目前也与大众安徽、长城汽车、振宜汽车等已展开合作,并形成收入。未来随着公司新客户的开发,新客户的收入将呈现增长趋势。

不过,这些拓展的新客户在公司前五大客户名单中体现得并不是很“稳定”。除了奇瑞汽车、广汽集团及其子公司广汽本田外,前五大客户名单中出现过的公司仅有小鹏汽车、本特勒、振宜汽车和芜湖常瑞。

本特勒在2020年成为大昌科技的前五大客户之一,销售金额不到1000万元;小鹏汽车在2020年和2021年成为大昌科技前五大客户之一,销售金额分别为762.20万元和1107.07万元。

到了2022年,本特勒和小鹏汽车都从大昌科技前五大客户名单中消失,代替它们的是振宜汽车和芜湖常瑞,大昌科技对这两家公司的销售金额分别为2092.43万元和1396.52万元,分别占公司主营业务收入的2.06%和1.37%,对大昌科技整体业绩的影响也较为有限。

事实上,振宜汽车也并非知名主机厂。该公司成立于2019年10月28日,是安徽省安庆市经济技术开发区管理委员会旗下的本土造车企业。

芜湖常瑞(全称芜湖常瑞汽车部件有限公司)是安徽本地上市公司长青股份(002391.SZ,股价6.6元,市值42.87亿元)的全资子公司。不过,根据招股书,大昌科技与芜湖常瑞、成飞瑞鹄(全称安徽成飞集成瑞鹄汽车模具有限公司)同为奇瑞汽车的一级供应商,存在部分总成件的组成部分由这三家公司分别生产,再由其中一家进一步组装成总成件供货给奇瑞汽车的情形,因此三家供应商存在相互之间的零部件交易。也就是说,大昌科技与芜湖常瑞的交易实际上也还是其对奇瑞汽车销售的一部分。

在大昌科技的股东结构中,自然人股东张燕铮较为显眼。

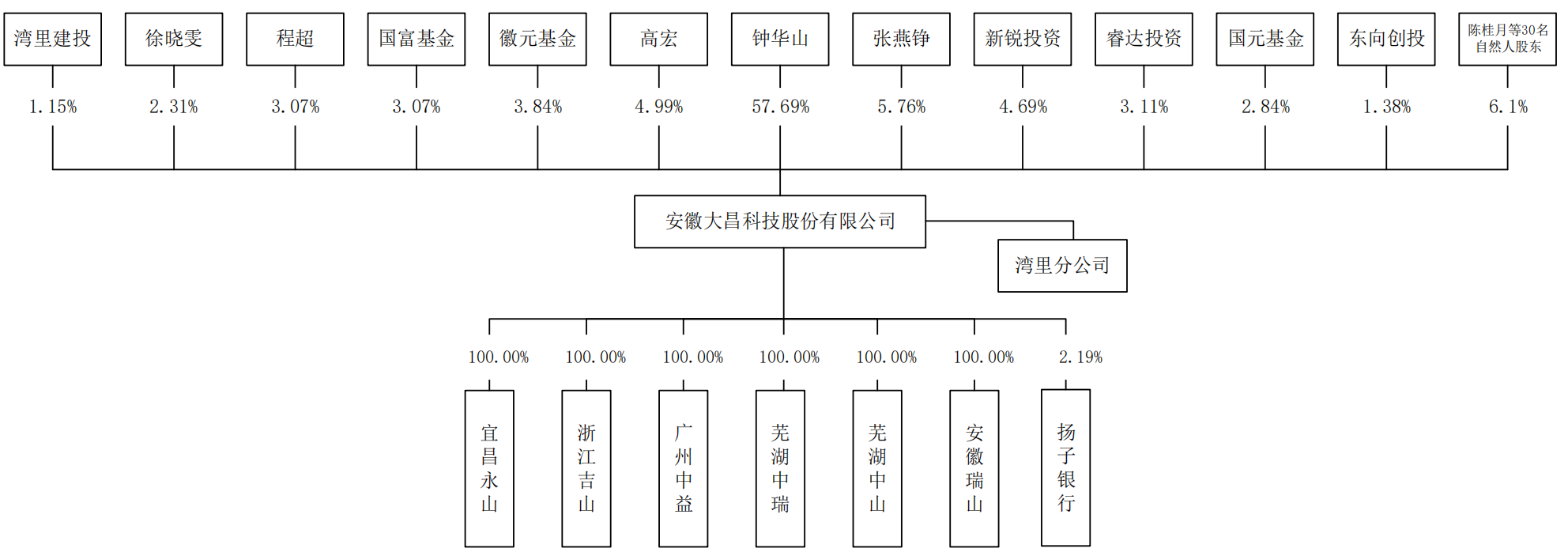

招股书显示,张燕铮对大昌科技直接持股5.76%,通过新锐投资间接控制4.69%的股份,合计控制大昌科技10.45%的股份,是大昌科技的第二大股东。

截至招股说明书签署日,大昌科技的股权结构

图片来源:招股说明书(申报稿)截图

据国家企业信用信息公示系统,张燕铮(直接加间接)持有广州新李79%的股份,该公司注册地址为广州市增城市新塘香山大道广州东部(增城)汽车产业基地厂房A5栋。张燕铮同时还持有广州市骏业汽车配件实业有限公司(以下简称广州骏业)90%的股份,公司注册地址为广州市增城新塘镇广州(东部)汽车产业基地香山大道旁。

有意思的是,大昌科技全资子公司广州中益的注册地址和主要生产经营地址均为广州市增城新塘镇香山大道广州东部(增城)汽车产业基地,与张燕铮所控制的广州新李和广州骏业的注册地址基本一致。通过百度地图导航查询,广州中益与广州新李和广州骏业的步行距离仅在1.6公里左右。

广州新李成立于2011年。公司官网显示,其同样是从事汽车零部件生产和批发等业务,主要生产汽车电器分配系统(线束系统)。这与大昌科技以及广州中益的产品并不相同。广州骏业成立于2005年,同样从事汽车零配件的制造和批发等业务,具体的零配件产品类型则不得而知。

广州新李在官网上还表示,公司目前主要客户群面向广汽集团下属子公司。

根据招股书,广州中益成立于2010年,主要是为广汽集团、广汽本田、小鹏汽车、长安汽车等客户生产零部件。2022年,广州中益的营业收入和净利润分别为3.70亿元和1434.35万元。考虑到大昌科技对奇瑞汽车和广汽系的销售收入占比将近90%,以及小鹏汽车、长安汽车在2022年未进入大昌科技前五大客户之列。因此,广州中益的客户实则主要也就是广汽集团和广汽本田。

值得一提的是,张燕铮实际控制的新锐投资与汽车零部件公司凌云股份(600480.SH,股价8.93元,市值84亿元)于2010年在广州共同设立了一家合资公司。凌云股份表示,设立合资公司的目的,主要是为了配合开发广汽乘用车公司自主品牌项目有关产品并满足初期生产供货的需求。

与上述凌云股份成立的合资公司一样,大昌科技也是在2010年与广汽乘用车公司建立了业务合作关系。

到了2013年,大昌科技又与广汽本田建立了业务合作关系。而根据招股书,这年11月,也就是大昌科技完成股改的前一个月,自然人高宏和新锐投资成为中兴机械(大昌科技前身)的两个股东,分别持股7.03%和8.58%。

不过,大昌科技在招股书中强调,公司与奇瑞汽车、广汽集团、广汽本田不存在关联关系,是通过公开、公平的方式独立获取业务。

大昌科技此次IPO拟募集资金3.74亿元,其中8000万元用于补充流动资金,1.89亿元用于合肥汽车零部件智能工厂项目,该项目的总投资额为3亿元,具体执行方是大昌科技的全资子公司安徽瑞山汽车零部件有限公司。

记者注意到,安徽肥西经开区微信公众号、肥西发布微信公众号对该项目曾有报道。今年1月的一篇文章表示:“2022年1月,在外地长期发展的安徽大昌科技股份有限公司牵手肥西经开区,‘大手笔’置地60亩、投资6亿元,建设合肥汽车零部件智能工厂项目。”今年6月9日发布的一篇文章则表示:“目前,安徽瑞山汽车零部件智能工厂项目已经竣工,正在调试设备阶段,投产指日可待。”

那么,合肥汽车零部件智能工厂项目的投资总额到底是3亿元还是6亿元?大昌科技方面在11月23日回复《每日经济新闻》记者邮件采访时表示,该项目投资备案金额为6亿元,分两期实施,其中一期建设项目投资金额为3亿元,本次募投项目为一期建设项目。

不过,大昌科技招股书并未披露“合肥汽车零部件智能工厂项目是分两期建设,总投资为6亿元”的有关信息。

而对于合肥汽车零部件智能工厂项目目前建设进展情况,是否已正式投产,大昌科技方面仅回复记者称“目前,本次募投项目正常推进中。”

11月23日,记者以大昌科技合作方的身份致电上述项目所在地合肥市肥西县经信局。“这个项目在我们这边叫瑞山汽车零部件项目,也就是你刚刚说的大昌科技的(项目),项目已经投产了”,肥西县经信局工作人员向记者表示,“它现在投产也只是小规模批量生产,因为它现在还没有订单。”

“合肥汽车零部件智能工厂项目已经竣工了,(竣工时间)应该是在今年年中。”肥西县发改委的相关人士也在电话中对记者表示,这一项目已经投产。

对此,某不具名的保荐代表人向《每日经济新闻》记者表示:“如果项目是竣工了的话,招股书中又没披露,还是有点问题。”

如果该项目已竣工投产,是否会对大昌科技IPO进程产生影响?“这个如果属实,还是比较麻烦,因为涉及更换募投项目,难度比较大,如果把第二期作为募投项目又会涉及产能怎么消化(的问题)。”上述保荐代表人向记者表示。

生产模式方面,在自主生产之外,大昌科技还将部分附加值较低、制造工艺成熟的生产工序或零件加工采用外协的方式进行生产。

招股书显示,大昌科技在2021年对外协厂商天河股份(831162.NQ)的采购金额为837.67万元。天河股份年报也显示,其在2021年对大昌科技全资子公司芜湖中瑞的销售金额为764.97万元,两家公司披露的采购/销售金额相差不大。

不过,天河股份2020年年报和2021年半年报显示,其在2020年年末和2021年上半年末对芜湖中瑞的应收账款分别为468.92万元和2362.41万元,账龄均在1年以内。也就是说,天河股份在2021年上半年对芜湖中瑞新产生的应收账款应该至少在1893.49万元,这远高于大昌科技披露的在2021年对天河股份的采购金额837.67万元。

对此,大昌科技在回复记者邮件采访时仅表示,公司招股书中披露的2021年度对外协厂商天河股份采购金额真实、准确。

招股书还显示,芜湖中瑞填报的2021年12月及2022年1-6月工业总产值与实际产值存在差异,安徽省统计局于今年4月作出《统计行政处罚决定书》,认定芜湖中瑞构成提供不真实统计资料的违法行为,责令其改正违法行为,并给予警告及罚款8万元的行政处罚。

记者注意到,对大昌科技来说,芜湖中瑞是其至关重要的一家全资子公司,在2022年分别实现营业收入和净利润3.79亿元和4852.37万元,分别贡献了大昌科技整体的35.19%和73.69%。

而上述芜湖中瑞提供不真实产值的对应期间,一位特殊人士正在大昌科技担任董事一职,这便是国元证券(000728.SZ,股价6.97元,市值304.16亿元)全资子公司国元股权投资有限公司的董事、总经理丁浩。而国元证券正是大昌科技的IPO保荐机构。

招股书显示,至少自2021年起,丁浩便一直担任大昌科技的董事,直到今年2月,丁浩离任。

除了保荐机构全资子公司董事曾在大昌科技担任董事以外,《每日经济新闻》记者发现,保荐机构及其控股股东还间接持股大昌科技。

2020年9月,国元基金(全称安徽国元种子投资基金有限公司)和徽元基金(全称池州徽元中小企业发展基金合伙企业(有限合伙))以5.5元/股的价格,分别认购了大昌科技370万股和500万股增发股份,认购金额分别为2035万元和2750万元。截至招股书披露日,国元基金和徽元基金分别持有大昌科技2.84%和3.84%的股份。

据招股书披露,国元股权投资有限公司持有徽元基金20%份额;国元证券持有国元股权投资有限公司100%股权;国元证券控股股东为安徽国元金融控股集团有限责任公司,后者持有国元基金100%股权。

封面图片来源:视觉中国-VCG41N1234585950

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP