每日经济新闻 2023-06-30 19:01:24

◎ 鲍威尔暗示称,美联储可能会在7月和9月加息。加息预期的改变将对下半年的全球市场带来什么影响?

每经记者|蔡鼎 每经编辑|兰素英

美联储的加息路径预期又发生了变数。

当地时间周三(6月28日),美欧日英四大央行行长齐聚葡萄牙辛特拉,美联储主席鲍威尔在论坛上对美国的通胀问题发表强硬言论。他预计,接下来会出现更多的紧缩力量,并重申多数决策者预计今年将再加息两次,不排除连续加息的可能性:“我相信会有更多的‘限制(性政策)’,背后的原因是非常强劲的劳动力市场。”

鲍威尔上述言论发表后,摩根士丹利迅速更新了其预测:“我们现在判断,7月份加息的门槛比我们最初预期的要低得多。”该行同时预计,经济软着陆将把美联储的降息推迟到明年。《每日经济新闻》记者注意到,鲍威尔鹰派言论发表后,期货市场仍只计价了今年年内再加一次息的预期。不过,市场对于降息的预期也如摩根士丹利一样推迟到了明年。

那么,在美联储政策预期改变的情况下,下半年全球市场将如何演变?美股是否还会继续反弹?美元的涨势又将持续到多久?上半年创出历史新高的日本股市又是否会继续创新高?对此,《每日经济新闻》记者采访到多位业内人士,对全球市场下半年的走势进行深入解读。

图片来源:视觉中国-VCG111400112344

“如果你看一下上个季度的数据,你就会发现增长比预期更强劲,此外还有超预期的劳动力市场和更高的通胀。这告诉我们,尽管政策是限制性的,但可能力度还不够,而且限制的时间还不够长。”鲍威尔说道。

这一言论是对他和其他政策制定者在6月份FOMC议息会议上立场的重申,当时他们表示,到2023年底,FOMC可能会再加息50个基点。假设每次会议加息25个基点,这将意味着年内FOMC还将加息两次。在周三的论坛上,鲍威尔也暗示称,美联储可能会在7月和9月加息,以遏制持续的价格压力,并为意外强劲的美国劳动力市场降温。

据美联储官方的会议日程,年内总计还有四次议息会议,分别为7月25日~26日、9月19日~20日、10月31日~11月1日,以及12月12日~13日。

《每日经济新闻》记者注意到,自2022年3月开启本轮激进加息周期以来,美联储已经连续10次加息,包括连续四次加息75个基点,直到今年6月份的会议加息幅度才有所减小。

鲍威尔在论坛上强调,对劳动力的强劲需求推高了消费者支出,这可能会支撑持续的需求:“劳动力市场确实在拉动经济。过去几个月,我们看到的是经济增长强于预期、劳动力市场比预期紧张,通胀也高于预期。”

鲍威尔表示,6月暂停加息的决定只是美联储放缓加息步伐的延续。节奏的放缓表明美联储在努力从数据中获取更多信息,观察紧缩政策的成效。他指出,由于美联储去年加息速度如此之快,因此没有足够的时间来分析加息举措对经济活动放缓和通胀的影响。

鲍威尔在周三的论坛上也淡化了美国经济衰退的威胁,他表示,“美国经济实际上相当有弹性。”他指出,虽然经济下滑的可能性很大,但他认为最可能出现的结果不是衰退。

鲍威尔预计,核心通胀到2025年时才可以回落到美联储2%的目标:“如果通胀大幅下降,并且我们有信心通胀将回落至2%,那么情况就会有所不同。我们会开始考虑放松政策。但我们离这个目标还有很长的路要走。这不是我们现在、或是不久的将来考虑的事情。”彭博社报道中称,这表明政策制定者将把利率维持在高水平的时间比市场目前预期的要长。

今年上半年,AI引领的美股科技股强劲反弹,推动纳指半年内大涨近30%,跑赢了创33年新高的日经225指数,涨势也远远领先于日韩和欧洲主要股市的累计涨幅。

美联储加息预期的改变又将如何影响今年下半年的金融市场?

对此,花旗集团前外汇主管、深数宏观(DeepMacro)联合创始人兼CEO Jeffrey Young在接受《每日经济新闻》记者采访时表示,“美联储已经发出信号,表示将加息以降低通胀。股市普遍不喜欢高利率,因此短期内股票等风险资产可能会表现疲软。然而,目前美联储似乎正在接近其激进加息周期的尾声。此外,美国的通胀已经显著回落,领先的通胀指标也表明,通胀将进一步回落。近几个月来,尽管美联储也在加息,但股市也在上涨,这是因为市场已经看到了美联储结束加息的信号。因此,从更中期的角度来看,股市应该表现良好,美国也将步入温和增长和更温和通胀的轨道。”

前美联储风险信贷总监Rick Roberts在接受每经记者采访时则指出,如今已经在加息周期的末期,美联储对外沟通必须保持清晰和一致,然而,最近美联储沟通的质量和一致性都低于以往的标准。他举例称,本月FOMC的政策声明读起来非常强硬,但随后鲍威尔在新闻发布会上的言论又显得没那么强硬了。

在Rick Roberts看来,即将到来的加息尚未被市场完全计价。“如果美联储官员在7月份的加息之后还保持这样的鹰派言论,我预计美股将回撤5%~10%。不过即使是再加息两次,美国经济也将会和鲍威尔周三所说的那样保持弹性,任何经济衰退都将是温和并且短暂的,我这样的想法从一年前就没有变过。”Rick Roberts对记者指出。

第一上海证券首席策略师叶尚志在接受《每日经济新闻》记者采访时也指出,“欧美国家仍处加息周期,但他们现时的通胀水平都不一样。看上去,欧洲的通胀仍未压得住,美国的似乎就有所受控了。所以,英国央行上周就超预期加息50个基点。而美国下半年可能仍有1~2次的加息机会,但估计已到了加息周期尾声。总体上,欧美央行过去一年累计加息对全球宏观经济以及企业的影响可能仍未全数反映,投资者需要保持警惕性。”

摩根大通首席全球市场策略师Marko Kolanovic也对下半年的美股持类似看法。他表示,随着美联储激进收紧货币政策的滞后影响赶上经济增长,美国股市将在今年下半年陷入困境。

需要指出的是,Kolanovic对美股上半年的走势也持看跌态度,但实际上,美股上半年均有所反弹。尽管如此,他还是重申其防御观点,并警告称,商业环境恶化和消费者需求放缓等因素表明,经济衰退即将到来,可能会阻碍美股下半年的反弹。

Kolanovic在上周的一份研报中表示,“美联储没有先发制人地转向宽松政策,而是暗示年底还会再加息两次。我们预计下半年美股将面临更具挑战性的宏观背景,在股市大幅重估的同时,消费趋势将趋软。”他同时称,多重扩张和定价能力的削弱使得美股的风险回报缺乏吸引力。

除了Marko Kolanovic之外,华尔街知名空头、摩根士丹利策略师Michael Wilson坚持其看空美股大盘的观点,并在近期的报告中进一步强调企业盈利衰退将持续的观点。去年以来华尔街预测最准确的分析师、美银策略分析师Michael Hartnett也坚持看空美股。他认为,美股上涨的逻辑站不住,最近“对第一季度经济衰退的恐惧”正在转变为“对第二季度金发姑娘的贪婪”。

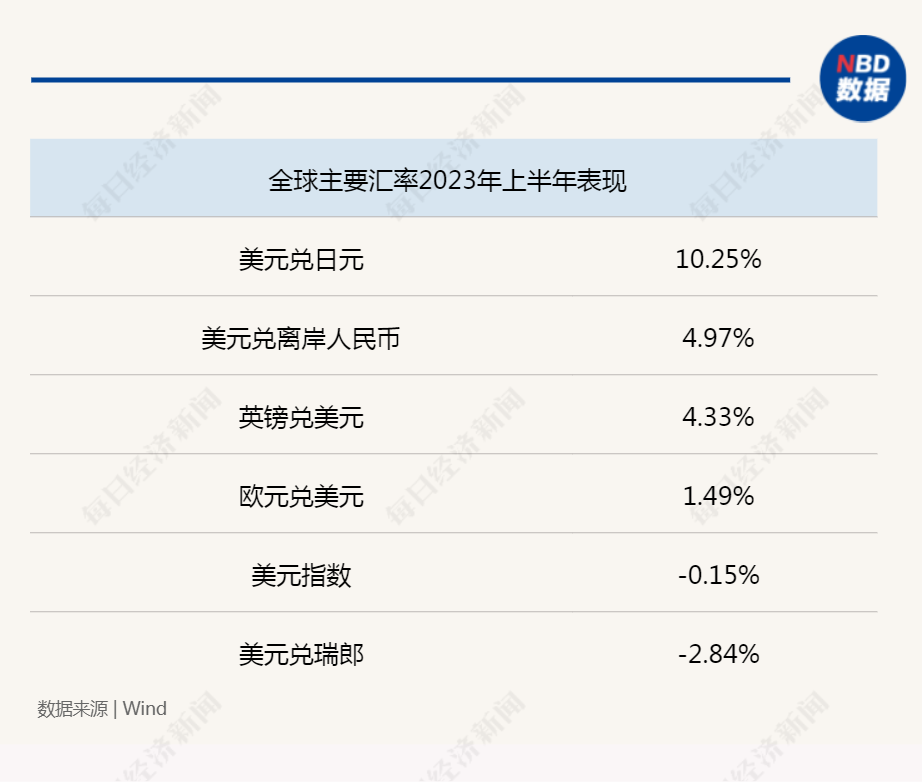

今年上半年,随着市场预计美联储加息周期接近尾声,美元指数几乎平盘,但由于日本央行维持超宽松货币政策,美元兑日元近期刷出了去年11月的新高。

如今,在鲍威尔等美联储官员持续放鹰的情况下,下半年美元指数会重拾涨势吗?

Jeffrey Young认为,今年上半年,美元一直在一个区间内震荡,在2月份和4月~5月初还触及了区间低点。“美元的波动在很大程度上是由于市场对美联储政策路径的预期。由于美联储目前仍在加息周期内,因此美元可能会进一步得到支撑,但随着我们进入下半年,美联储比其他主要央行更接近加息周期的尾声,因此美元的这种支撑应该会逐渐消退。”

《每日经济新闻》记者注意到,鲍威尔上述鹰派言论推动美元指数周三上涨0.41%。近日处于下跌势头的日元对美元汇率周三再次刷新七个月来的低位,降至144.3170日元兑1美元,逼近去年日本政府干预汇市时145日元兑换1美元的关键心理关口。

巴克莱外汇分析师Marek Raczko在发给《每日经济新闻》记者的置评邮件中指出,随着市场消化全球经济增长减速以及美联储继续加息的预期,美元短期内可能保持买盘。此外,由于全球收益率和风险资产目前仍处于高位,因此即使收益率下降,一波避险情绪也可能支撑美元。

“然而,我们保持美元在中期内疲软的观点。目前,包括美国在内的通胀势头正在放缓,这既限制了美联储的政策,也限制了美元从美联储因素中获得潜在的上行空间,而且美元已经从美联储的鹰派因素中获得了重新的定价。”Marek Raczko补充道。

三菱日联金融集团全球市场主管Derek Halpenny在发给《每日经济新闻》记者的邮件中指出,“美元近期的表现与美联储的货币政策预期和全球增长表现密切相关,即将公布的数据仍然是关键——PCE、ISM的制造业和非制造业PMI、非农和CPI,我们仍然认为这些数据为美联储继续暂停加息提供了余地。另一方面,其他国家的通胀下降(例如意大利和澳大利亚)、经济增长的不确定性,以及高利率对实体经济造成负面影响(例如英国),将限制美元的抛售。我们预计这两方面的力量将使美元汇率保持在目前的区间范围内,但如果下周将公布的经济数据超预期,可能会改变这种动态,并使美元跑赢其他货币。”

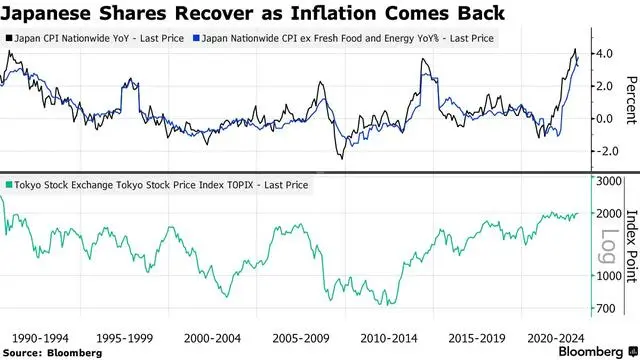

除了美股和美元外,由于今年以来日本股市涨势如虹,因此下半年日股的走势也受到不少投资者的关注。6月,日本股市主要股指日经225指数创下33年的新高,外资的持续涌入成为本轮日股大涨的主要推手。

那么,在美联储年内货币政策预期改变,同时日本央行持续保持宽松的情况下,日本股市下半年还能继续创新高吗?

总部位于墨尔本的Talaria Capital表示,由于高度周期性的市场容易受到预期中的全球经济放缓的影响,日本近期股市的涨势可能在今年下半年降温。该基金管理公司的联席首席投资官Hugh Selby-Smith表示,随着各国主要央行的激进货币紧缩政策最终可能导致全球经济增长放缓,日本出口商料将受到损害,日本股票市场可能在2023年底低于当前水平。

图片来源:彭博社

Talaria Capital对日本股市近期至中期前景持谨慎态度之际,日本股市的上涨势头也在面临减速,同时日本国内养老基金季末结余带来抛售压力。Selby-Smith表示:“如果日本和全球经济增长因为货币政策的滞后影响而停滞不前,而且考虑到投资者对日本的敞口依然很大,那么我认为日本股市会走低。”

不过他同时也承认,日本仍将是国际投资者在未来三至五年重新投资的“肥沃猎场”,除非日本经济重回通缩趋势,企业增长放缓。Selby-Smith表示,他的基金继续持有日本电报电话公司、西科姆和三菱电机等股票。

与相对保守的Talaria Capital不同,Man GLG的日本股票主管Jeffrey Atherton认为,由于收益有弹性、估值适中以及企业改革,日本市场还有10%~15%的上涨空间。Man GLG是全球最大的公开交易对冲基金Man Group的投资部门之一。“我们预计,以全球的标准来衡量,日本利率将保持在非常低的水平,因此与其他地区不同,货币政策应该对风险资产有利。”Atherton补充道。

包括Rie Nishihara在内的摩根大通股票策略师在近期的一份报告中也写道,“日本经济摆脱通缩”和“向适度通胀经济过渡”是日本独特的结构性变化之一,并补充说,鉴于这些因素不是暂时的,这种反弹可能是可持续的。

对于投资者来说,日股另一个吸引人的地方便是低估值。

彭博社汇编的数据显示,东京证交所黄金市场指数(TSE Prime Market Index)成分股中,有近一半的个股股价低于账面价值,而标普500指数中这一比例仅为5%。即使在经历年初至今的大涨后,东证指数的市净率也仅在1.3左右徘徊,与过去10年来的平均水平相当。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:视觉中国-VCG111400112344

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP