每日经济新闻 2023-06-21 09:15:21

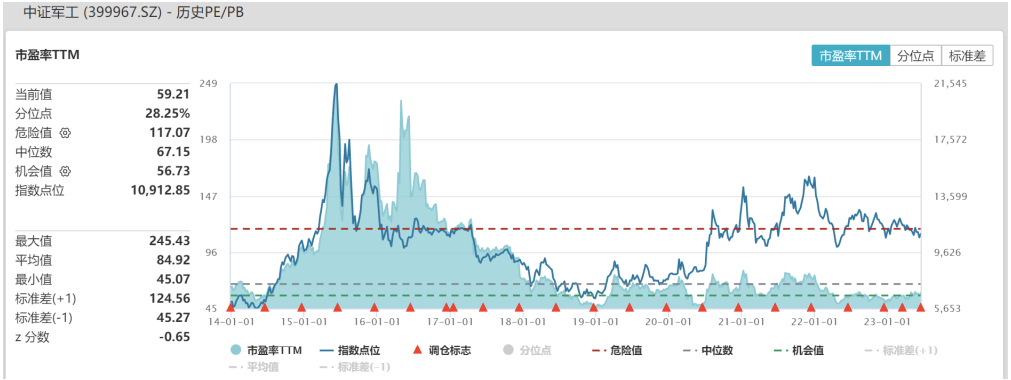

1. 军工板块6月20日走强,拉动相关高端制造领域上涨。基本面上看,增量订单或是近期军工板块业绩的主要支撑点;中长期看,军工板块关系到国家安全,是“大国博弈下的必选消费”。估值面上,军工板块属于中等偏低水平,景气度较高,属于“中特估”中具有一定性价比的板块。

2. 工业母机方面,除受益于军工订单带来的高端制造需求外,还受益于近期大火的人型机器人概念。后市看,发展高端制造是维持制造业强国地位的必然选择,高端数控机床的国产替代空间广阔;叠加政策端的重视,弱复苏背景下,制造业需求有望回暖,工业母机行业二季度销量、订单等数据有望实现环比增长。

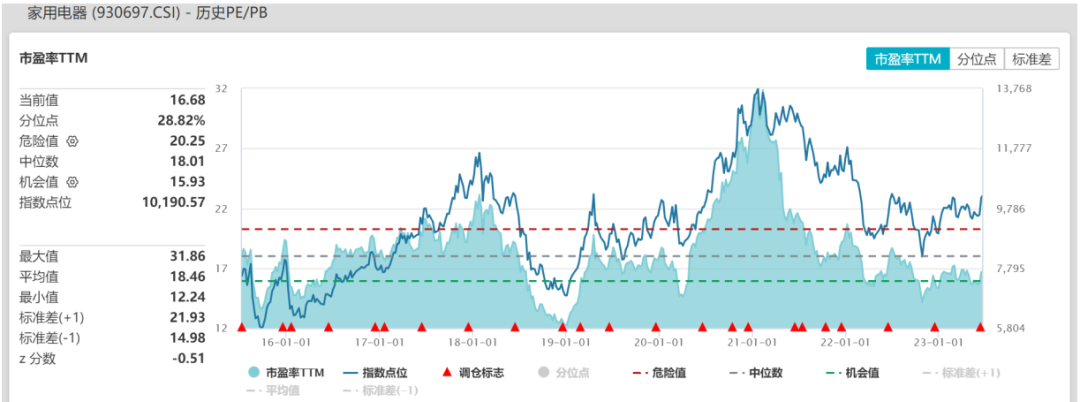

3. 618期间家电销售数据亮眼,后续或拉动家电公司二季度业绩增长。消费板块中,家电内销表现较为积极,并且有望受益于地产竣工端。此外政策层对消费陆续开展刺激(如湖北省发放3亿元家电消费券),叠加利润端原材料成本红利仍有望持续兑现,家电板块的二季度业绩可能有较好的表现。消费板块中,家电行业估值低,景气度较好,可适当关注。

每经编辑|叶峰

6月20日大盘全天震荡分化,上证指数跌0.47%报3240.36点,深证成指、创业板指均收涨0.28%。量能方面,两市成交放量,A股全天成交1.09万亿元,连续5日位于万亿上方;北向资金小幅净买入17亿元,其中沪股通净买入9.14亿元,深股通净买入8.28亿元。

盘面上,军工、机器人、家电涨幅居前,拉动中游制造上行;AI行情再起,软件、游戏等涨幅较好;白酒走低。港股出现回调。

数据来源:WIND

宏观方面,6月20日,中国人民银行授权全国银行间同业拆借中心公布,6月20日贷款市场报价利率(LPR)为:1年期LPR为3.55%,5年期以上LPR为4.2%,均下调10个基点。

此次LPR调降前,7天期逆回购利率、SLF利率、MLF利率已先后下调10个基点,流动性维持合理充裕。当前,我国已形成“MLF利率-LPR-贷款利率”的利率传导机制,之后LPR的调降与地方上因城施策的配合仍有望驱动地产销售再度企稳。

数据来源:WIND

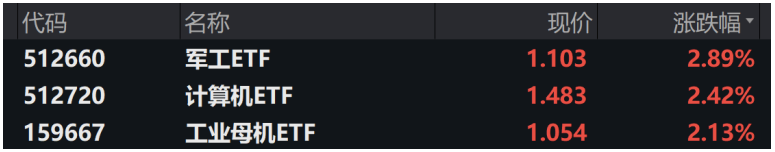

军工板块6月20日走强,拉动相关高端制造领域上涨。军工ETF(512660)、工业母机ETF(159667)均涨超2%。

数据来源:WIND

消息面上,日前国资委召开中央企业提高上市公司质量暨并购重组工作专题会,强调“以上市公司为平台开展并购重组,助力提高核心竞争力、增强核心功能”。受该消息提振,6月20日中船系改革预期有所升温,带动军工板块及相关高端制造板块大幅上涨。

基本面上看,增量订单或是近期军工板块业绩的主要支撑点。根据东吴证券研究所统计,5月-7月是各军工集团中期调整的最大公约时间段,临近尾声,或有前期某些延迟下达的装备大订单释放,可能在目前既有滚动订单之上进一步增加需求弹性。此外对于首战即用的主战装备,对于新域新质的新兴装备,在进行作战效能的提升以及成本的不断优化后也将进行提速扩量,或拉动军工板块的景气度。

中长期看,军工板块关系到国家安全,是“大国博弈下的必选消费”。估值面上,军工板块估值属于中等偏低水平,景气度较高,属于“中特估”中具有一定性价比的板块。资产价值角度,华泰证券研报指出,目前军工集团资产证券化整体处于较低水平,资产运作空间较大,后续资产运作或进一步加速,可能带来一定的行业催化。感兴趣的小伙伴可继续关注军工ETF(512660)。

数据来源:WIND,截至2023/6/20

工业母机方面,除受益于军工订单带来的高端制造需求外,还受益于近期大火的人型机器人概念。

消息面上,南方精工6月19日在深交所互动易问答中回复,公司减速器相关样品已送至美国特斯拉,试验结果良好,获得较高认可,可能一定程度上提振市场情绪。(风险提示:提及个股仅用作观点展示,不构成个股推荐,)

此前在特斯拉2023年5月发布会上,人形机器人Optimus展示了精准的控制、感知能力,获得广泛关注。反映出机器人行业的发展正在从工业机器人逐步走向具身智能时代。

根据高盛的《人形机器人投资案例》研究报告,人形机器人市场规模有望在2035年超过1500亿美元。而AI大模型和硬件技术方案的迭代,也有助于机器人产品功能升级和智能化提升。长期来看,人形机器人智能化迭代升级的产业趋势有望为相应高端制造打开增量空间。

后市看,发展高端制造是维持制造业强国地位的必然选择,高端数控机床的国产替代空间广阔。此前国资委表示要指导推动中央企业在加大在新一代信息技术、人工智能、集成电路、工业母机等战略性新兴产业布局力度,推动传统产业数字化、智能化、绿色化转型升级,体现出政策端的高度重视。

宏观上5月工业增加值环比(0.63%,前值-0.34%)和两年复合增速(2.1%,前值1.3%)均出现低位改善,弱复苏背景下,制造业需求有望回暖,工业母机行业二季度销量、订单等数据有望实现环比增长,关注高端制造领域的小伙伴也可关注工业母机ETF(159667)。

地产消费端的家电板块6月20日也有所上行,家电ETF(159996)上涨1.57%。

数据来源:WIND

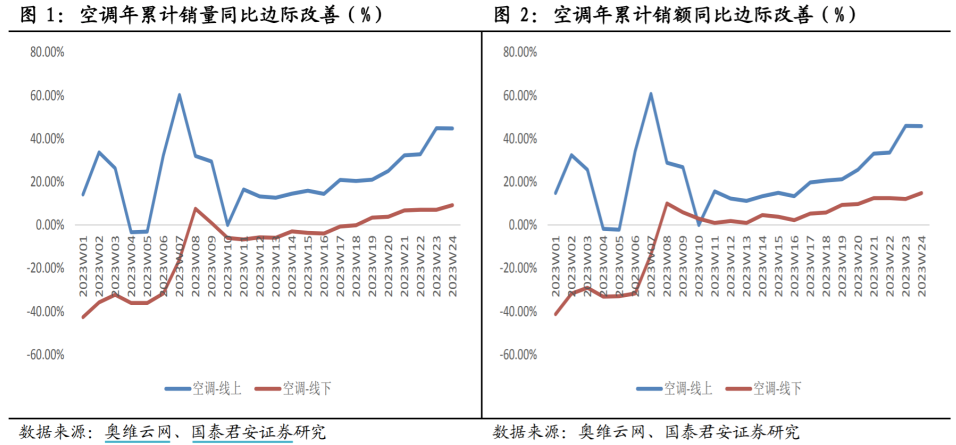

消息面上,2023年618期间家电销售数据亮眼,后续或拉动家电公司二季度业绩增长。久谦数据显示,线上618预售家电整体强化、结构上有亮点,大家电预售同比+298%,热夏带动下空调零售持续领跑。奥维云网数据显示,空调线上W23(5.29-6.4)/W24(6.5-6.11)销额分别同比+90%/+45%。此外,近期持续高温天气催生空调景气度上行,Q2白电公司收入端增速也有望进一步提升。

后市来看,消费板块中,家电内销表现较为积极;且5月房屋竣工面积同比+24.5%,虽然较4月同比值的37.3%有所下行,但依然保持较高位置,家电销售也有望受益于地产竣工端。

此外政策层对消费陆续开展刺激(如湖北省发放3亿元家电消费券),叠加利润端原材料成本红利仍有望持续兑现,家电板块的二季度业绩可能有较好的表现。消费板块中,家电行业估值低,景气度较好,可适当关注家电ETF(159996)。

数据来源:WIND

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP