每日经济新闻 2023-03-22 17:13:35

每经记者|曾子建 每经编辑|赵云

投基Z世代,Z哥最实在。

昨天,东方财富股票交易软件崩了,很多人无法正常登录交易,网上吵得热火朝天,一些竞争对手甚至在线抢客户。

原本Z哥没有当回事,因为每年都会出现类似宕机事件,就算东财不崩,可能也会有其他券商崩一次,崩完之后过几天,大家都忘了。

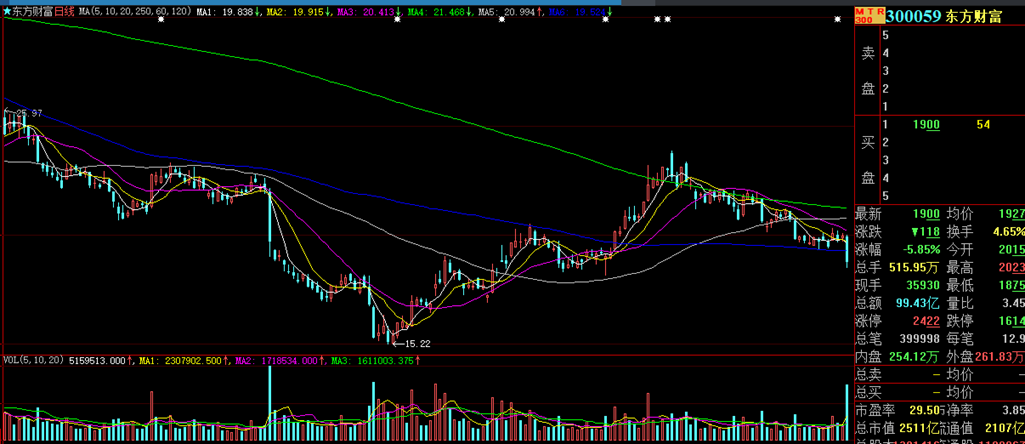

不过,昨天APP刚崩完,今天东财的股价紧跟着又“崩”了,而且全天成交99.43亿巨量,最终跌了5.85%,对市场的杀伤力还是不小。

东方财富,被称为“券茅”,目前总市值2500多亿,2021年底最高市值超过4000亿,一度赶超中信证券,成为市值最大的券商股。

不过去年以来,东财股价几乎没有涨过。今天再度放巨量杀跌,曾经的“券茅”到底怎么了?

对于今天的股价大跌,东方财富盘中回应过媒体,称 “公司股价受多方面因素影响,目前公司和东方财富证券的经营一切正常”。

这样的回答,是非常官方的表态,但这样的表态,显然难以让投资者感到满意,究竟是什么原因,导致了东财遭遇巨额抛售,同时,又是哪些机构在抛售东财?

Z哥觉得,东财今天的大跌,与昨天的APP宕机没有太大关系,但也不是完全没关系。前面说了,每年都会有券商交易系统宕机的事件发生,这并不罕见。而且昨天只有APP崩,股价并没有崩,也说明了问题。

但从开户股民的角度出发,如果运气不好,遇到了交易宕机,那么交易体验是非常不好的,如果券商无法安抚好客户,那么客户流失在所难免。现在,券商经纪业务的竞争非常激烈,客户频繁更换券商也不是难事。根据东财刚刚公布的年报,去年东财证券交易业务市占率略有增强。对东财而言,好不容易证券业务看到起色,如果今年因为宕机事件受到负面影响,那么对股价长期表现而言,确实会造成拖累。

继续说东财的2022年年报,去年营收124.86亿,同比下降4.64%,归母净利润85.09亿,同比下滑0.51%,基本每股收益0.65元,同比下滑5.80%,加权平均净资产收益率14.40%,也下滑了7.71个百分点。

如果单纯从数据来说,去年业绩是不太好的,尤其是东财比较依赖的天天基金代销业务,去年收入43.26亿,同比下滑14.73%,这也不让人满意。

但是,如果放在去年的大环境下,Z哥觉得,东财去年的年报还算正常,券商行业总体还是靠天吃饭。尤其2015年之后,证券行业互联网券商遍地开花之后,已经多年没有看到太多的新意。因此,去年东财的业绩是符合预期的,毕竟大盘指数去年都跌了超过15%。

而东财的年报,是3月18日公布的,年报公布之后两天,股价都没有怎么异动,偏偏今天大跌了。这说明什么呢?

Z哥觉得,这说明经过昨天的交易宕机事件之后,可能影响了一些机构对东财的看法,开始觉得不爽了,于是今天借着这种“不爽”,开始抛了。

换一种说法,可能一些持有东财较多的机构,他们早就想换票了,这一年多时间拿着不赚钱,一直震荡调整,早就不爽了。而今天,刚好借着宕机时间,干脆下定决心抛了。

那么,谁在抛,为什么一定是机构抛?

当然也可能是散户在抛,毕竟东财股东户数多达65万户。但今天近百亿的成交,Z哥觉得,机构主动抛售的可能性更大。

东财,这几年吸收了不少机构资金,类型多种多样,港资、QFII、社保,指数型基金,还有主动型公募基金。

Z哥判断,今天首先港资存在抛售的可能。

截至去年底,港资通过香港中央结算有限公司账户持有超过10亿股东财股份,去年第四季度借着东财股价反弹,已经抛售了8000多万股。今年春节之后,东财股价一直调整,港资有可能继续减持。

第二,QFII持股主要是阿布达比投资局,从去年一季度开始,连续4个季度都在增持东财,截止去年底持有6915万股。但去年东财股价下跌37%,今年累计下跌2%。相信阿布达比投资局目前对于手中的东财也是有些煎熬。

第三,指数型基金,比如国泰证券ETF,华宝证券ETF,这两只是目前规模最大的证券行业ETF。不过,指数基金是被动配置东财,持有东财的数量与基金规模有很大关系。

Z哥查了一下,以国泰证券ETF为例,去年底341.95亿份,而截至3月21日规模347.1亿份,比去年底略有增长。因此,指数型基金主动抛售东财的可能性不大。

第四,主动型公募基金,目前持有东财较多的主动型公募基金有唐晓斌、杨冬管理的广发多因子,以及陆彬管理的汇丰晋信动态策略等几只产品。

其中,广发多因子持有东财较多,达到5344.85万股,是去年第二、第三、第四季度加上去的仓位,目前来看,效果并不好。但Z哥觉得,去年以来广发多因子对于非银金融板块比较看好,现在突然转向认错的可能性不大。

如果广发多因子没有卖,陆彬管理的产品减持东财,倒是有这个可能。

陆彬管理的汇丰晋信动态策略持有东财1824万股,汇丰晋信核心成长持有505万股,汇丰晋信研究精选持有1020万股,几只产品加起来超过3000万股。

陆彬的投资风格一直比较偏爱价值成长,尤其对新能源、互联网等新经济领域非常看重。但他多只产品都买了东财,也可以看出他对东财这一非银金融行业龙头情有独钟。

去年基金四季报中,陆彬表示,基金保持行业配置的适当均衡,优先选择业绩持续向好,估值和交易拥挤度处于低位,未来盈利和估值均有扩张空间的行业和个股,当前重点配置新能源产业链、计算机、券商、出行产业链等行业。

然而值得注意的是,前不久,在刚刚升任汇丰晋信副总经理不久之后,陆彬发表了对市场的最新研判,而且在其对今年机会的最新观点中,并未提及到非银金融行业。

在谈到具体的投资方向时,陆彬用“三个主线两个方向”概括了自己的判断。

第一个主线是以计算机为代表的TMT行业,包括电子、计算机、通信和传媒,他认为,这些行业的经营改善较明显,估值也相对较低,存在戴维斯双击的可能。

第二个主线是偏可选消费的产业链,自己更倾向于和竣工周期、房地产后周期或者相关可选消费的行业。这些公司基本面变好,估值有所抬升,也存在着戴维斯双击的机会,但是整体的弹性可能不会像TMT这么大。

第三个主线是中国特色的估值体系下,随着央企国企经营量化考核的变化,国企改革的推进和板块估值便宜,央企国企龙头存在一定投资机会。

简单说,陆彬今年看好的就是TMT、地产链,以及中特估,对于券商行业只字未提。

如果从这个角度来看,可能陆彬逐渐在东财中撤退了。

封面图片来源:每日经济新闻 资料图

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP