每日经济新闻 2023-02-02 17:28:18

每经记者|陈晨 每经编辑|彭水萍

疫情缓解经济复苏,市场投资者信心得到增强。今年1月,A股市场主要股指收涨,北向资金持续净流入,各类基金也在乐观预期下获得正收益。Wind数据统计显示,在剔除今年以来成立的基金以及无业绩展示的产品后,今年1月券商参公大集合产品以及具有公募基金牌照的券商旗下公募基金(以下统称:券商公募产品)共计981只(不同份额分开计算),平均收益率为2.87%。

就基金产品而言,981只券商公募产品中有280只1月收益率超过5%,占比近三成;收益率超过10%的有23只,其中财通资管科技创新一年定开、财通资管中证有色金属A、财通资管中证有色金属C、光大阳光香港精选美元A、东方红远见价值A、东方红远见价值C、中银证券优势制造A、中银证券优势制造C、渤海汇金新动能和华泰紫金信息科技6个月定开A位列前十。

按照一级分类,其中股票型基金和混合型基金收益突出,1月平均收益率分别为7.14%和5.06%;按照二级分类,其中国际(QDII)混合型基金、股票型FOF基金、被动指数型基金、普通股票型基金、增强指数型基金、偏股混合型基金、可转换债券型基金以及灵活配置型基金均有不俗的表现,平均收益率均在5%以上。

记者根据Wind数据整理

若将普通股票型基金、偏股混合型基金和灵活配置型基金视作主动权益型基金,那么312只主动权益型基金1月平均收益率为6.03%;若将混合型债券二级基金、偏债混合型基金、平衡混合型基金以及可转换债券型基金视作“固收+”基金,那么204只“固收+”基金1月平均收益率为1.75%。

记者据Wind数据整理

平安证券基金研究团队最新研究报告认为,对于股票市场,前期在经济复苏预期下,叠加北向资金大幅流入,消费板块出现较大涨幅。成长板块拥挤度目前已经大幅下降,处于底部回升阶段,在业绩因子的驱动下短期表现更容易占优,可适当加大对成长板块的配置。公募基金四季报也明显加大了医药、计算机、传媒等行业配置比例。中长期来看,各宽基指数估值处于历史均值附近,配置价值依然突出。债券市场短端流动性仍相对充裕,但很难回到之前低位;长端利率在经济复苏预期下,短期可能波动加大。

就2月基金配置策略方面,平安证券基金研究团队认为,在权益全年整体均衡、不同阶段风格快速轮动下,基金配置难度较大,应该首先优选配置均衡风格的产品,然后轮动持有重点布局困境反转行业的基金和细分高景气行业主题基金,以博取弹性。2月份基金配置仍然是优选均衡底仓,在轮动方面可由前期占优的低估值疫后修复适当部分转为高景气成长板块。固收+和债券基金,建议优选具有较好交易能力、擅长久期管理的基金

若从主动权益型基金角度来看,按照不同份额分开计算,1月共有20只券商主动权益公募产品收益率超过10%,包括财通资管旗下的5只,东证资管旗下的5只,华泰证券资管旗下的4只,中银证券旗下的2只,以及渤海汇金、东海证券、浙商资管、国泰君安资管旗下各1只。

从上述20只券商公募产品来看,财通资管科技创新一年定开以收益率13.52%位居首位;其次是东方红远见价值A/C、中银证券优势制造A/C、渤海汇金新动能、华泰紫金信息科技6个月定开A/C、财通资管新能源汽车A/C等。

财通资管科技创新一年定开基金经理为姜永明和包斅文。其中姜永明于2018年12月加入财通资管担任公司总经理助理兼权益投资总监。从基金四季报看到,财通资管科技创新一年定开聚焦数字经济优质赛道,板块配置主要偏向经济复苏关联度较大的计算机电子等,个股配置立足安全边际和业绩的确定度和兑现度。

财通资管有关人士向《每日经济新闻》记者表示,“12月以来,经济仍处于较低迷水平,但未来随着经济活动和贸易往来的逐步恢复,将逐步走出低谷,尤其在2023年二季度,叠加2022年低基数,预计可能会有较显著改善。”

“权益方面,建议整体配置在维持均衡的基础上,适度加配经济复苏方向的标的,例如与经济相关性较高的TOC端可选消费、汽车及零部件等,经济面叠加产业面供给出清的芯片设计等也或将有困境反转估值修复的机会。与此同时,随着货币信用端的释放,银行保险等强经济相关性的品种也可能有阶段性配置机会。但同时也要防范流动性向消费需求的转化中带来的通胀风险。”上述财通资管人士进一步表示。

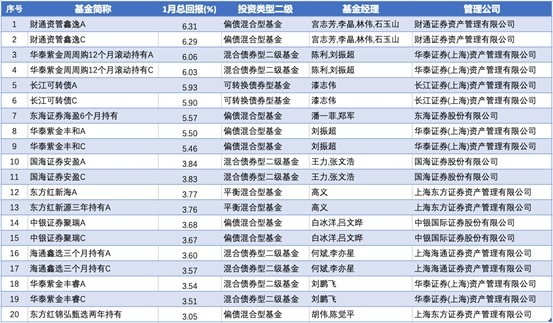

若从“固收+”基金角度来看,同样按照不同份额分开计算,1月共有20只券商“固收+”公募产品收益率超过3%,包括华泰证券资管旗下6只,东证资管旗下3只,财通资管、长江资管、国海证券、中银证券、海通资管旗下各2只,以及东海证券旗下1只。

其中,财通资管旗下财通资管鑫逸A/C、华泰紫金周周购12个月滚动持有A/C,长江可转债A/C,东海证券海盈6个月持有以及华泰紫金丰和A/C更是取得了5%以上的收益率。“固收方面,在经济复苏背景下建议久期适度保守;信用方面,在信用利差趋于合理的条件下,仍然以中高等级债券为主要配置种类。”财通资管人士告诉记者。

记者注意到,前述1月收益率都在5%以上的华泰紫金周周购12个月滚动持有A/C以及华泰紫金丰和A/C的基金经理刘振超,在四季报中表示,四季度债券市场面临的国内外宏观环境、政策环境均出现了一些变化,债券市场波动较大。疫情冲击之下,短期内国内经济景气水平继续回落,经济增长仍然承压,债券市场利率有所修复,但中长期仍然面临宽信用、稳地产的“多措并举”政策压力。

同时,华泰证券资管固收公募投资部总经理、基金经理赵骥观点认为,一季度在配置时点到来前将耐心等待,把握春节和季末的配置机会,并且适度进行波段交易,重点挖掘收益率曲线上最具有投资价值的品种进行投资,在资产配置价值较高的时候将从左侧开始逐步配置,平衡产品流动性和收益率。

封面图片来源:视觉中国-VCG211101835839

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP