每日经济新闻 2022-09-24 11:08:46

◎曾凭借火热营销出圈,无论是平价亲民的产品,还是“雪王”等自身的IP和标签,蜜雪冰城在市场的热度一直居高不下。即便奈雪的茶、喜茶不断给外界释放赛道新的想象,但就市场规模、盈利能力等硬指标而言,蜜雪冰城都阶段性地“遥遥领先”。蜜雪冰城如何赚钱的?又为何这般赚钱?

每经记者|王郁彪 陈婷 每经编辑|刘雪梅

A股“新茶饮第一股”要来了。

9月22日,证监会官网披露信息显示,蜜雪冰城的A股上市申请已获受理并正式预披露招股书,拟登陆深交所主板。

《每日经济新闻》记者注意到,去年9月,蜜雪冰城接受上市辅导并在河南证监局进行辅导备案后,时隔一年,蜜雪冰城完成了上市辅导工作,并迅速完成了申报等上市流程。若上市成功,其将有望成为A股市场中的“新茶饮第一股”。

曾凭借火热营销出圈,无论是平价亲民的产品,还是“雪王”等自身的IP和标签,蜜雪冰城在市场的热度一直居高不下。即便奈雪的茶、喜茶不断给外界释放赛道新的想象,但就市场规模、盈利能力等硬指标而言,蜜雪冰城都阶段性地“遥遥领先”。

就在上市最新消息释出前夕,蜜雪冰城进军瓶装水赛道的消息也不胫而走。记者了解到,“雪王爱喝水”已经在河南等地开售,并积极布局餐饮渠道,零售价暂定为2元/瓶。

进军瓶装水、瓶装茶饮等现制茶饮的,不只有蜜雪冰城;尚未走出亏损的奈雪,身披高估值的喜茶,备受资本宠爱的古茗、茶百道……也都在努力从新茶饮延伸到大快消领域。在新茶饮赛道增速放缓的背景下,所有玩家都在寻找新的增长路径。

不过,当市场的红利、赛道的想象不断被消耗直至殆尽,越来越“卷”的新茶饮玩家们最终将走向何方?

由于门店数量以及在各分级市场上的全面覆盖,外界戏称蜜雪冰城为“雪王的帝国”。招股书显示,截至2022年3月末,蜜雪冰城公司共有门店数量22276家,包含22229家加盟门店以及47家直营门店,门店数量位居国内现制茶饮行业第一。

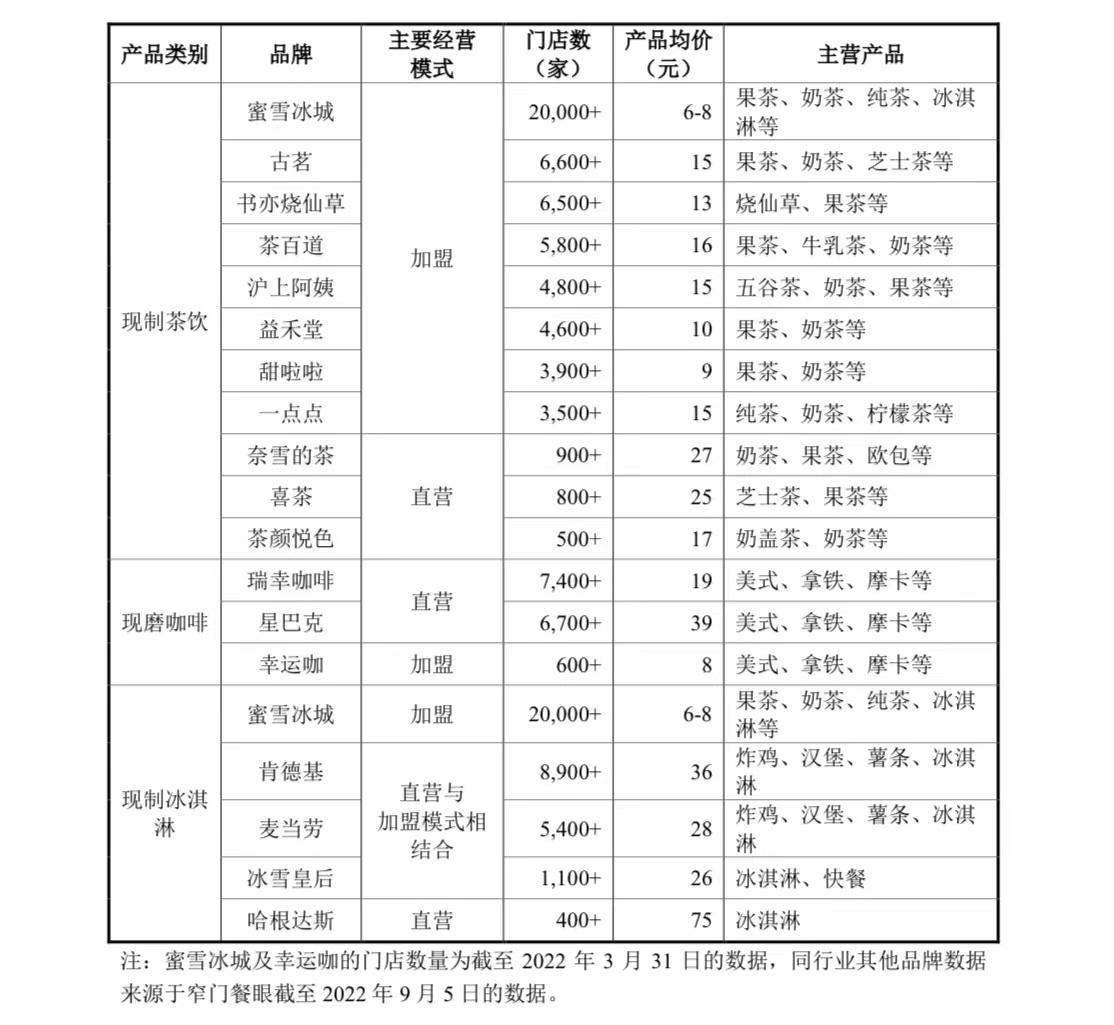

蜜雪冰城招股书引用窄门餐眼截至2022年9月5日的数据,在加盟类的现制茶饮赛道,门店数量第二的古茗、书亦烧仙草分别有6600余家、6500余家门店。此外,在包括现磨咖啡、现制冰淇淋等赛道上,其门店规模也是大幅领先的。

蜜雪冰城门店遍布各地 图片来源:每经记者 朱万平 摄

从开店速度看,“雪王的帝国”扩张惊人。

2019年至2021年,主品牌蜜雪冰城分别增加了2998、6088、7643家加盟店,2019年至2021年的门店年复合增长率为68.49%,2022年一季度,单季增加1772家加盟店。而同期(2019年—2022年一季度)加盟门店减少数量分别仅为380、331、585、176家加盟店。

“蜜雪冰城”加盟和直营门店变动情况。图片来源:招股书截图

各个赛道内品牌门店数量对比。图片来源:招股书截图

与喜茶、奈雪等资本宠儿不同,即便拥有如此规模,蜜雪冰城才在去年年初完成了美团龙珠、高瓴资本等明星机构加持的20亿元首轮融资。

股权方面,IPO前,创始人张红超与张红甫两兄弟为公司控股股东及实际控制人,合计直接持有蜜雪冰城85.56%的股份。

机构股东方面,美团龙珠旗下龙珠美城、高瓴资本旗下高瓴蕴祺,分别持有蜜雪冰城4%股份,CPE源峰旗下的天津磐雪持股2%股份,海南万店盈利持股0.9%股份等。

记者注意到,此次IPO,蜜雪冰城拟公开发行不超过4001万股人民币普通股,计划募集资金约64.96亿元。其中,约29亿元拟投向食品加工、产业园等生产建设类项目,19亿元用于补充流动资金,约11亿元将用于仓储物流配套项目,剩余约5.5亿元拟用于营销服务体系、研发中心等项目。

走直营模式的奈雪成功上市之后,加盟模式的蜜雪冰城则开启了现制茶饮赛道新一轮的想象。特别是其庞大的市场规模以及强大的赚钱能力,让资本市场看到了小小茶饮店的另一副模样。

招股书显示,2019年~2021年,蜜雪冰城营收分别为25.66亿元、46.8亿元、103.51亿元,2022年一季度为24.34亿元;净利方面,2019年~2021年,蜜雪冰城净利润分别为4.42亿元、6.31亿元、19.12亿元,今年一季度则为3.91亿元。

从数据上看,今年单季度营收、净利规模已是2019年全年的水平。对比同赛道玩家,蜜雪冰城的营收、净利规模以及市场拓展的速度都遥遥领先。

蜜雪冰城如何赚钱的?又为何这般赚钱?

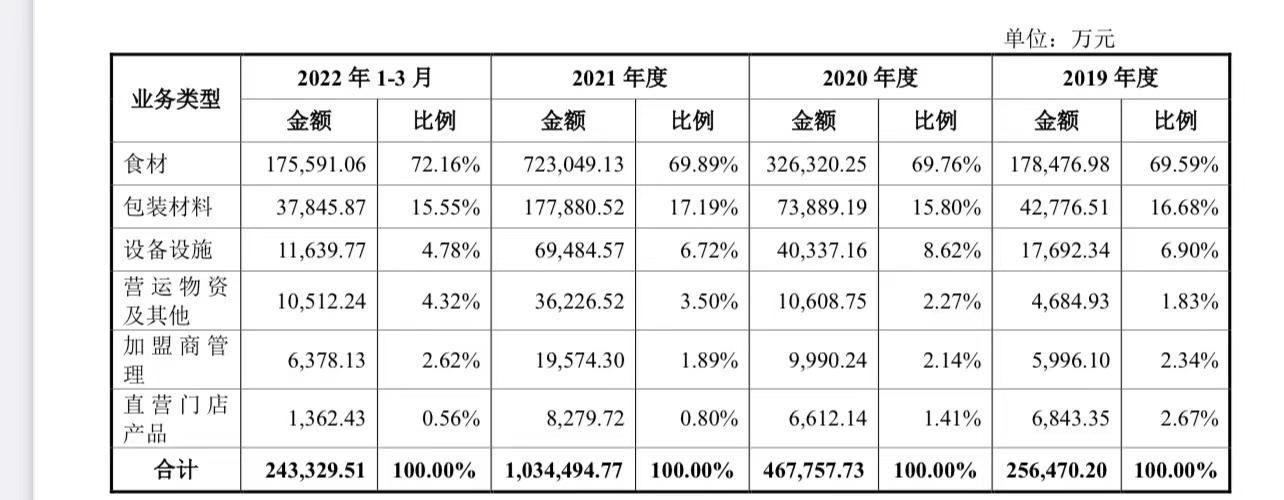

招股书显示,蜜雪冰城主要向加盟商销售制作各类现制饮品和现制冰淇淋所需食材、包装材料、设备设施、营运物资等产品并提供加盟管理服务,同时通过直营门店向消费者直接销售现制饮品与现制冰淇淋。

蜜雪冰城主营业务收入构成。图片来源:招股书截图

而从招股书营收数据可以看出,食材是蜜雪冰城最主要的收入来源,2019年~2021年,食材营收占比分别为69.59%、69.76%、69.89%,今年一季度为72.16%。

向加盟商销售的食材包括两部分。一是由公司生产主体大咖食品生产加工后,再向加盟商销售的食材,二是公司自第三方采购后直接对外销售的食材。食材主要为固体饮料、风味饮料浓浆及果酱。2021年,这三类产品的销量合计接近35万吨。

除此之外,包装材料营收占比在16%上下浮动,设备设施营收比例为7%左右。今年一季度,设备设施营收占比则下降至4.78%,同时营运物资及其他营收占比,则从2019年的1.83%逐年增加至今年一季度的4.32%。

受经营方式的影响,蜜雪冰城的毛利率持续下降。2019年至2022年,蜜雪冰城的主营业务毛利率分别为35.95%、36.67%、33.98%,2022年一季度则为32.99%。

蜜雪冰城解释称,公司毛利率主要受上游原材料采购成本影响。原材料中各类糖浆、奶粉等市场价格有不同程度上涨,部分水果平均采购价受市场行情影响上行;包装材料则受限塑令影响,改用纸吸管及可降解吸管采购成本较高。

凌雁管理咨询首席咨询师林岳在接受《每日经济新闻》记者微信采访时表示,蜜雪冰城财务数字之所以“好看”,有两个重要的因素,其一是蜜雪冰城吃到了后疫情时代“消费降级”的红利,因为疫情等原因,消费者在非刚需的支出上更加理性,所以蜜雪冰城也是抢了一波原有的中端消费者;其二是蜜雪冰城现有门店数量非常可观,加盟模式的成功就是其精髓,快速布局、快速下沉,通过密集的门店形成合力。

“但是太过于依赖加盟商的模式,在标准化管理和食品安全方面容易失控,包括门店布局选址的合理性、整体策略性也会打折扣,但这个模式应该也不会因为谋求上市就有大的变化,长期来看可能是一个挑战。”林岳如此认为。

不过,不光是蜜雪冰城,奈雪的茶、星巴克等直营现制茶饮、咖啡品牌也出现过食品安全问题。严守食品安全底线、规范品牌门店的运营,是所有餐饮企业都需要遵守的行为准则。

今年以来,茶饮赛道“内卷”持续加剧,定位高端的茶饮品牌,也有了下沉的打算。

年初,新茶饮迎来“降价潮”。今年2月,喜茶官方发布通知,宣布旗下产品告别“30元”时代。3月,奈雪的茶官宣大幅降价,推出9-19元的“轻松系列”,并承诺将每月上新至少一款20元以下产品。同在3月,乐乐茶也宣称,部分产品的价格已经控制在20元以下,最低8元就可以喝到一杯饮料。

在低客单价上耕耘多年的蜜雪冰城,则走向了继续下沉。7月13日,蜜雪冰城在官方公众号官宣“全面开放乡镇区域加盟”。

除了在国内市场找增量之外,与国内市场相似度较高的东南亚,也成为了蜜雪冰城的新方向。

2018年,蜜雪冰城海外首店落地越南河内。招股书披露,截至2022年3月末,蜜雪冰城已经在印尼、越南分别开设了317家、249家门店。

相较于出海的其他中国茶饮品牌相比,蜜雪冰城在海外保持着较快的拓店速度,并对当地的加盟商采取了部分优惠政策。

蜜雪冰城新马事业部的某名管理层级别工作人员曾向《每日经济新闻》记者透露,目前若在马来西亚加盟蜜雪冰城,免一年加盟费,总体投资比国内低。

在出海淘金的同时,蜜雪冰城也采取了多品牌的发展策略。与蜜雪冰城理念相同,幸运咖也采取了低价策略。

幸运咖官网显示,品牌起步于2017年,首家门店位于郑州,2020年,幸运咖与上海华与华营销咨询有限公司达成战略合作,正式发布咖啡大咖幸运咖的品牌形象,并以河南市场为主,正式对外开放加盟业务。2021年,幸运咖开放河南周边省份业务。

不过,与蜜雪冰城多达2万余家的门店数量相比,幸运咖636家门店很难建立其规模优势。

9月,据北京商报报道,蜜雪冰城将推出“瓶装水”,已开启代理经销咨询。事实上,蜜雪冰城的这一动作也在情理之中,2020年起,喜茶、奈雪的茶都推出了自己的瓶装饮料产品。有所区别的是,作为茶饮品牌,蜜雪冰城推出的并非瓶装饮料,而是瓶装水,而这一赛道,恰是巨头盘踞。

另外值得一提的是,蜜雪冰城还打造有现制冰淇淋连锁品牌“极拉图”,截至3月末,极拉图的门店数量为21家。

对于蜜雪冰城的这些探索举措,林岳对《每日经济新闻》记者表示,蜜雪冰城布局海外市场、进军瓶装水、咖啡和冰淇淋市场,一方面是为了增量,一方面也是为了寻找第二曲线。他认为,虽然这些业务在三四五线城市还是有空间的,但是目前看不出来可以成为蜜雪冰城第二曲线的潜力。

“这和产品特性有关系。”林岳说,“比如咖啡冰淇淋更讲究消费场景和氛围,产品也要做出差异化和自身的格调,所以很难复制茶饮的模式去运营;瓶装水市场更是一片红海,中低端水产品的品牌忠诚度并不高,蜜雪冰城本身的品牌定位也很难进军高端领域,而且瓶装水业务更大的目的应该进入传统商超渠道,在自己门店卖瓶装水显然不是核心业务,所以,无论是选品还是定价,个人觉得挑战都不小。”

食品产业分析师朱丹蓬则认为,头部品牌大都在推进多品牌、多品类、多场景、多渠道、多消费人群的战略布局,通过相关布局,蜜雪冰城能够在营收、利润、客户粘性、服务体系,乃至品类矩阵上有所完善。

截至目前,蜜雪冰城已经具备了一定的规模,并给出了一张阶段性的成绩单;下一阶段,蜜雪冰城如何克服自身商业模式上的隐忧,能否培育出真正具有潜力的第二增长曲线,也将进一步影响着外界对蜜雪冰城的预期。

封面图片来源:每日经济新闻 资料图

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP