每日经济新闻 2022-07-19 21:35:27

◎按科创板IPO募资额排序,排名前三的分别为中芯国际、百济神州和中国通号,这三家募资额均超过100亿元(分别为532.3亿元、221.6亿元和105.3亿元),合计859.2亿元。

◎虽然华兴源创定增次数多,但若以募资净额论,3家芯片公司完胜。其中,中微公司募资净额最高,达81.18亿元;紧随其后的是华润微和沪硅产业,二者的募资净额分别为49.88亿元和49.46亿元。

每经记者|张海妮 汤辉 每经编辑|梁枭

如果说A股是一个大舞台,那么科创板就在市场聚光灯下。对于一家企业来说,A股上市绝对算得上高光时刻,登陆资本市场后,不仅知名度和美誉度提升,上市募资还可以助力强者恒强或者弯道超车。

除了从北交所转板的观典防务(SH688287,股价16.6元,市值39亿元),直接通过A股IPO登陆科创板的上市公司达430家,合计募资6235.11亿元,平均每家科创板上市公司募资14.5亿元。

少则数亿元,多则数百亿元,IPO募集资金到底怎么花?《每日经济新闻》记者梳理了430家上市公司募资用途,初步整理出上市公司IPO募投项目图景:有些用来补充流动资金以降低资产负债率;有些会用来扩产以期进一步扩大市场份额;有些会用来加强研发力度,为公司更快更强地发展提供新动能;还有些会投入新赛道,为公司挖掘新的盈利方向。

Wind统计数据显示,以上市日计,截至6月30日,科创板上市公司数量达430家,合计募资6235.11亿元,平均每家科创板公司募资14.5亿元。

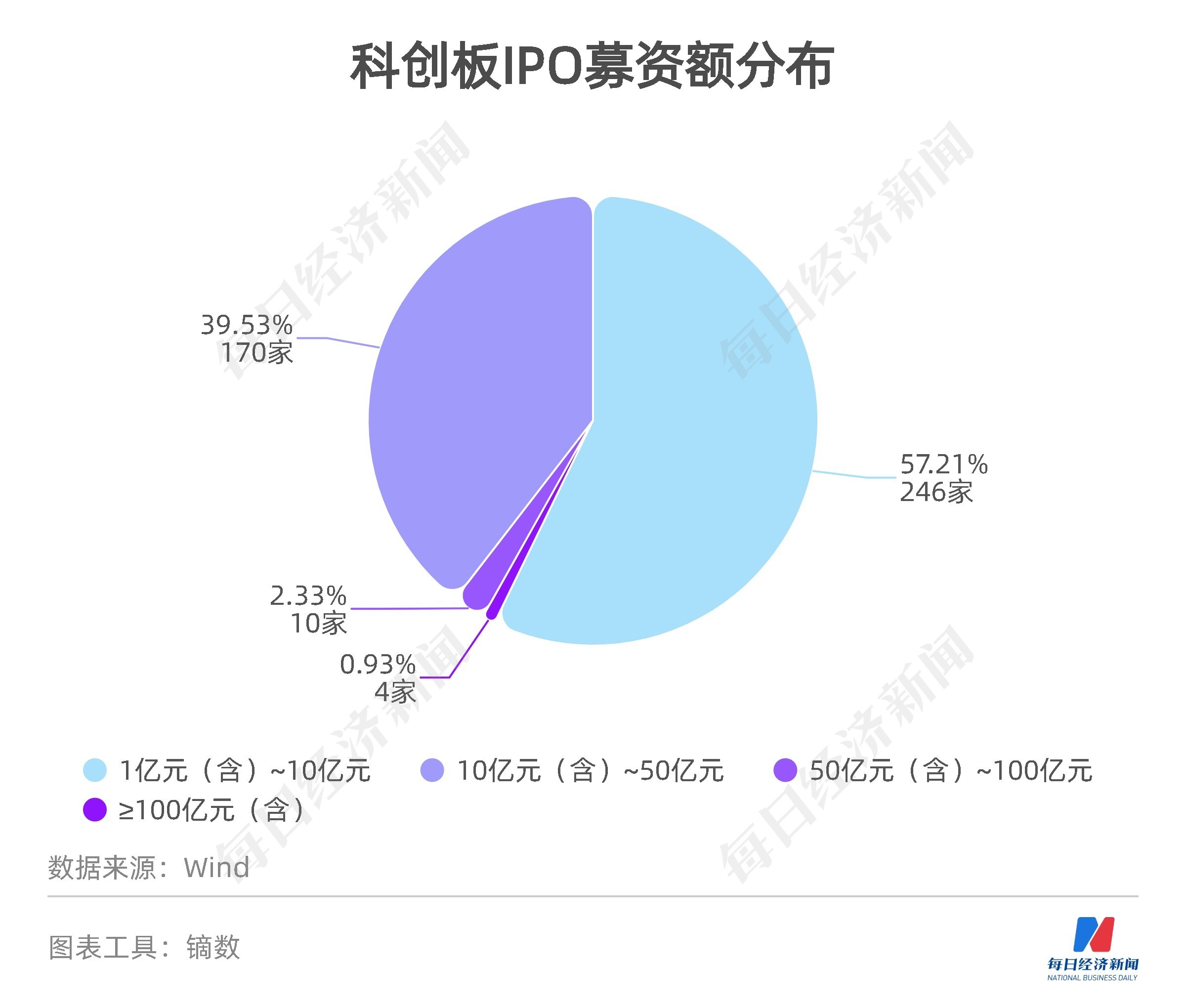

虽然从平均募资数据看,好像每家募资都很“充足”,但进一步分析不难发现,科创板公司IPO募资额两极分化较为明显:虽然430家科创板公司IPO募资额均超过了1亿元,但近六成公司IPO募资额未超过10亿元;IPO募资额超过50亿元(含)但不足100亿元的,只有10家,占比2.33%;募资额超过100亿元(含)的仅有4家,占比0.93%。

按IPO募资额排序,排名前三的分别为中芯国际(SH688981,股价41.79元,市值3302亿元)、百济神州(SH688235,股价103.58元,市值1392亿元)和中国通号(SH688009,股价4.34元,市值460亿元),这三家募资额均超过100亿元(分别为532.3亿元、221.6亿元和105.3亿元),合计859.2亿元,占总募资额的13.78%。中芯国际募资额逾500亿元,当之无愧地成为科创板“IPO募资王”。

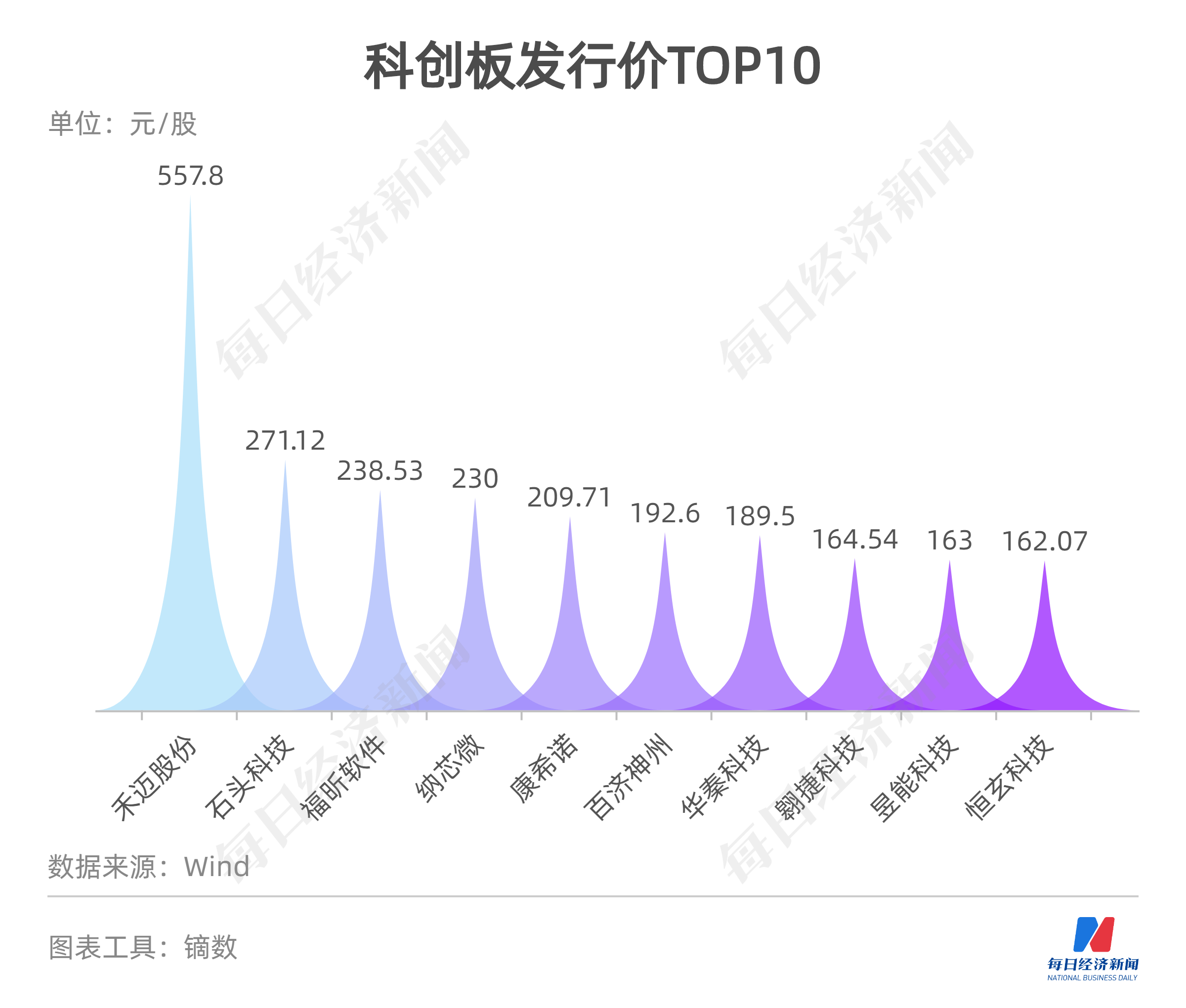

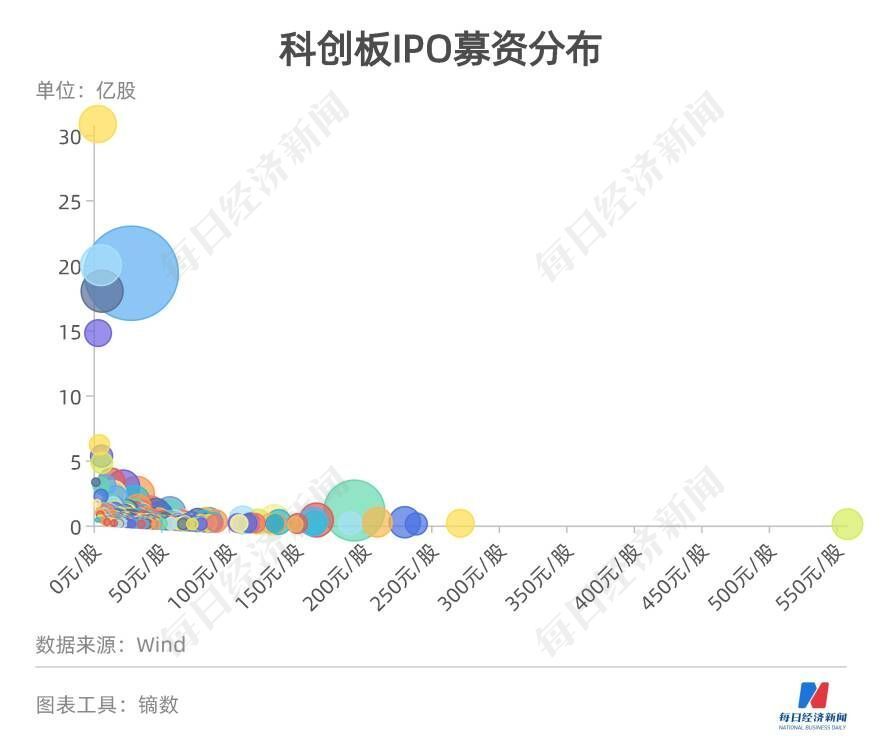

《每日经济新闻》记者注意到,430家科创板公司中,发行价超过百元的有26家,但募资前十名中,发行价超过百元的仅有3家,而科创板IPO发行价排名前三的3家公司——禾迈股份(SH688032,股价936.99元,市值525亿元)、石头科技(SH688169,股价346元,市值324亿元)、福昕软件(SH688095,股价68.99元,市值46亿元)均不在募资前十名榜单中。

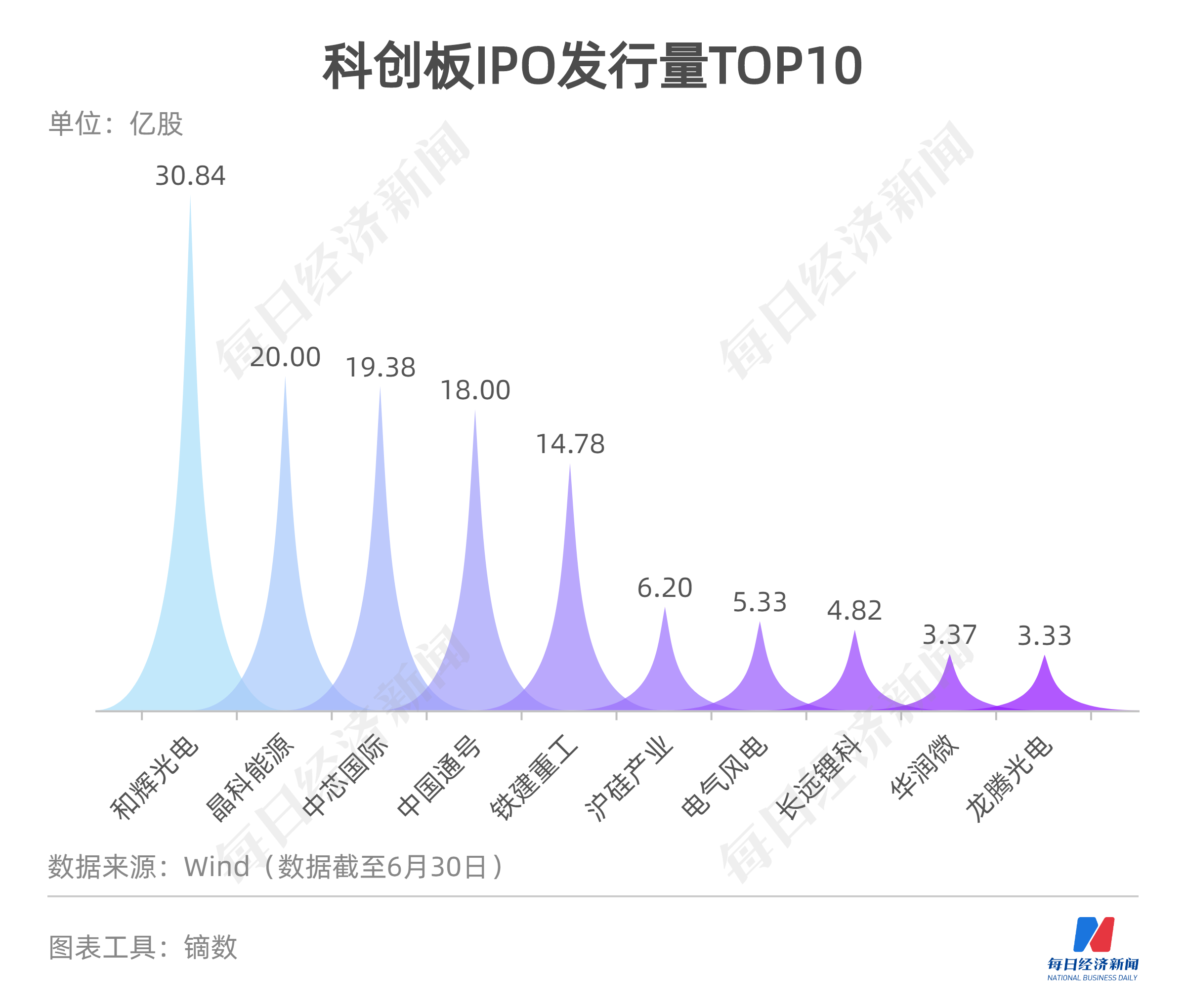

考虑募资额和发行价及发行量的关系,总体来说,发行价高的,发行量有限;发行量大的,则发行价一般不高。具体来看,发行量为1亿股及以上的科创板公司家数为43家,占比10%;发行价超过100元/股的仅有26家,占比为6%。

从年份来看,2019年无一只科创板新股发行价超过百元;2020年则有11只;2021年有8只;而今年上半年已经有7只。虽然很多个股已多次送股派现,但截至7月19日收盘,科创板百元股军团数量仍达到74只,而市值超过500亿元的上市公司有18家。

企业在科创板IPO募得发展所需资金的同时,保荐券商、会计师事务所、律所等第三方机构也可以赚取相应发行费用。

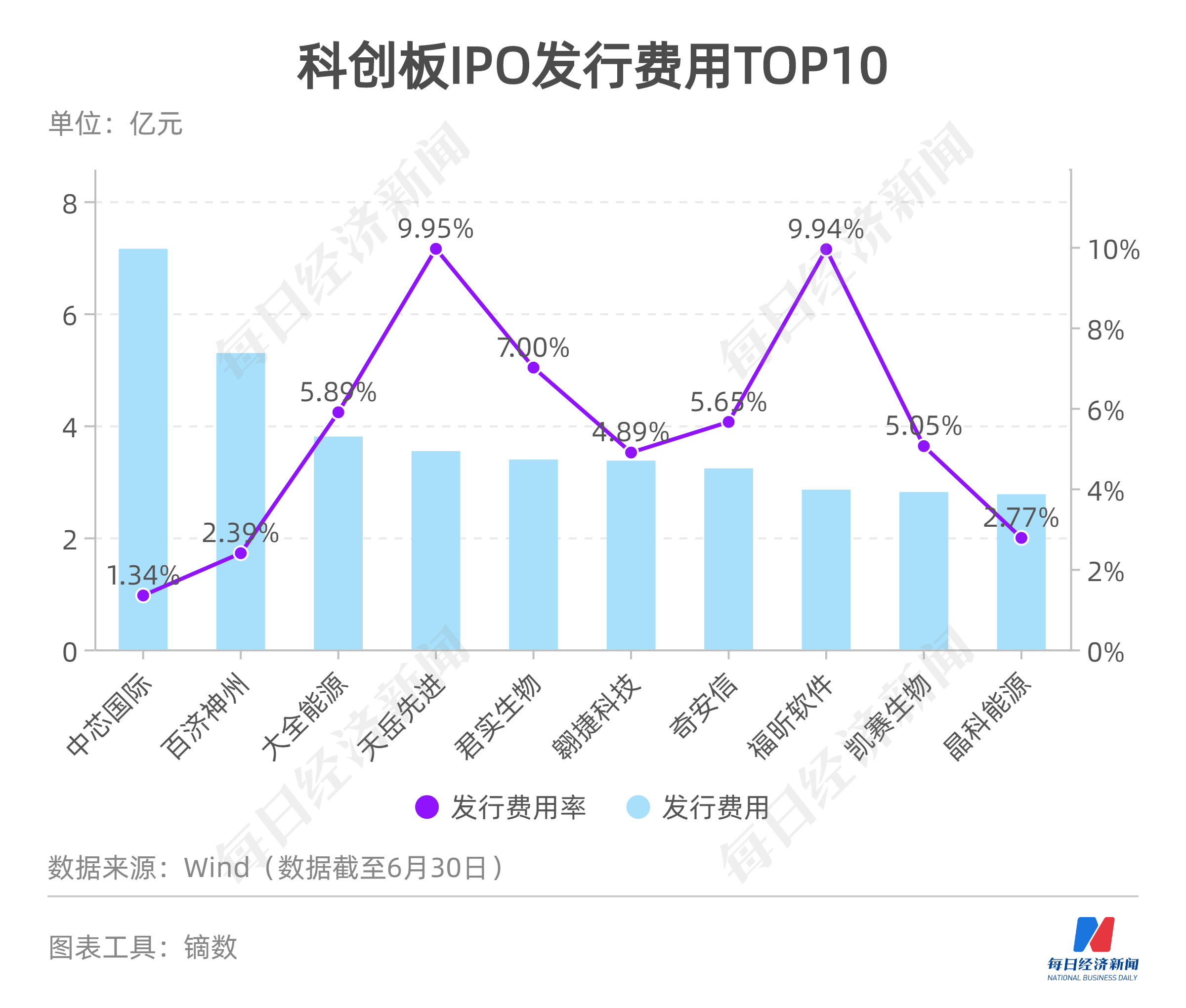

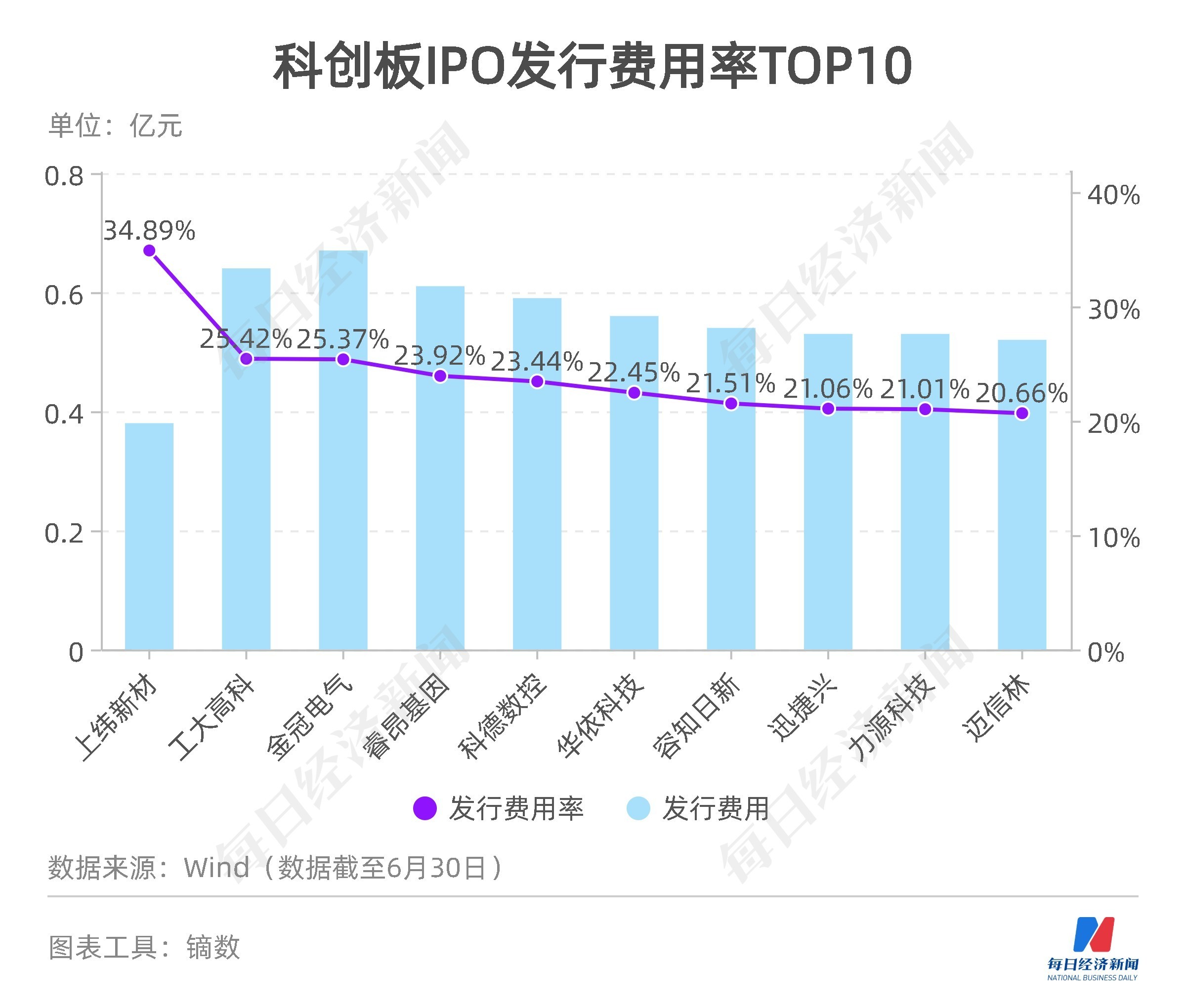

科创板开市至今,430家公司IPO上市的发行费用合计约412亿元。此外,若考虑发行费用和发行费用率,发行费用排名前十的,发行费用率均未超过10%。前文提到的中芯国际发行费用高达7.15亿元,而其发行费用率仅为1.34%,是430家科创板公司中最低的;而发行费用率排名前十的,其发行费用在0.38亿元~0.67亿元,并不是发行费用最少的。

一位中介机构人士7月19日通过微信告诉《每日经济新闻》记者,IPO发行费用主要包括保荐费、承销费、律师费、审计费、信息披露费,其中承销费是大头。承销费率参照市场平均水平,结合发行人的募资规模等综合确定。

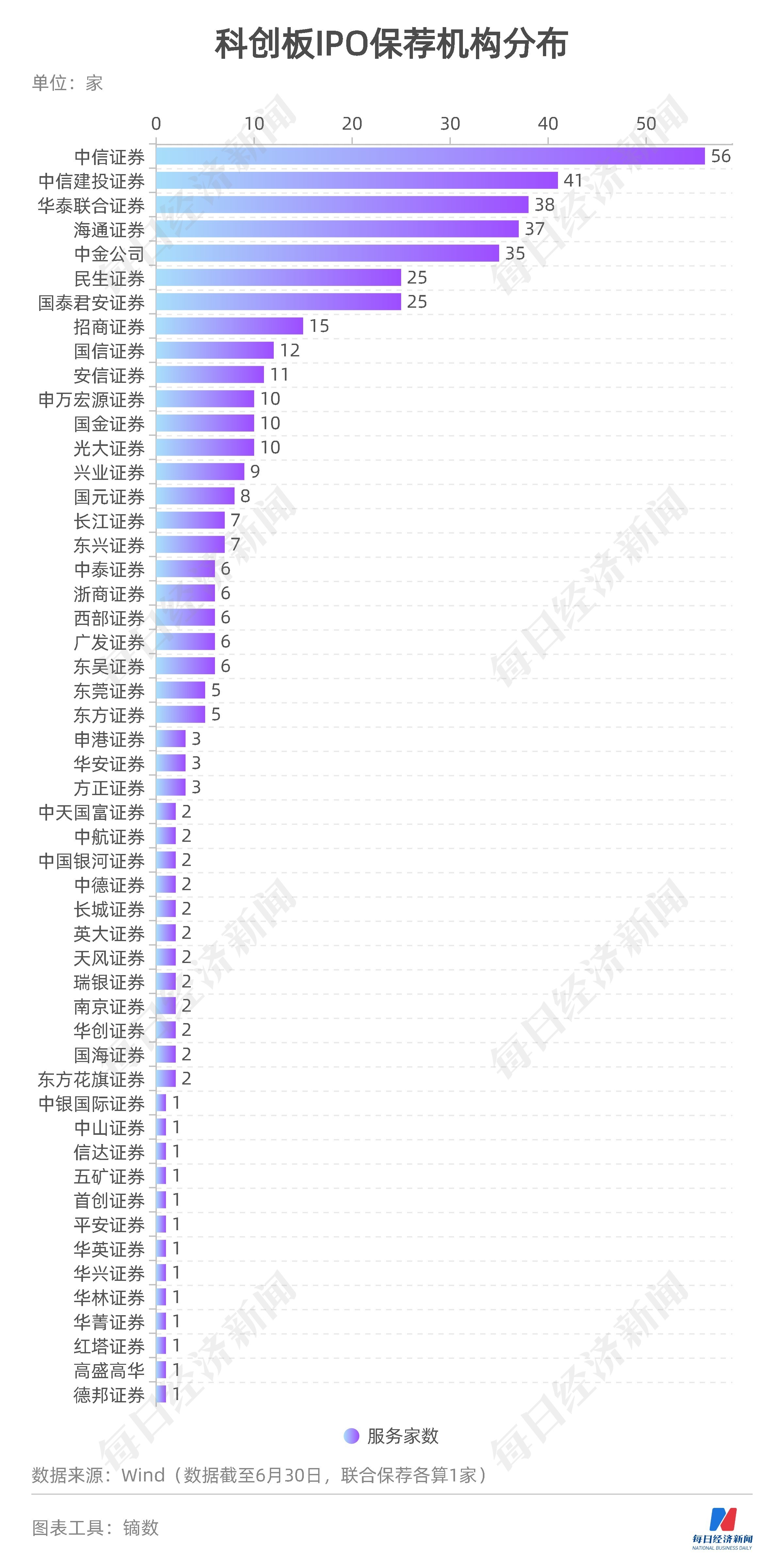

记者注意到,中芯国际的保荐机构是海通证券、中金公司,但其主承销商则为海通证券、中金公司、国泰君安等。保荐机构和主承销商不一定完全重合,因此以下主要讨论保荐机构。

券商保荐公司上市的数量也能部分反映券商的实力。从统计结果来看,430家科创板公司涉及52家保荐券商。从保荐家数看,中信证券独占鳌头,达到56家,为第一梯队;第二梯队由中信建投证券、华泰联合证券、海通证券和中金公司组成,其保荐家数分别是41家、38家、37家和35家。

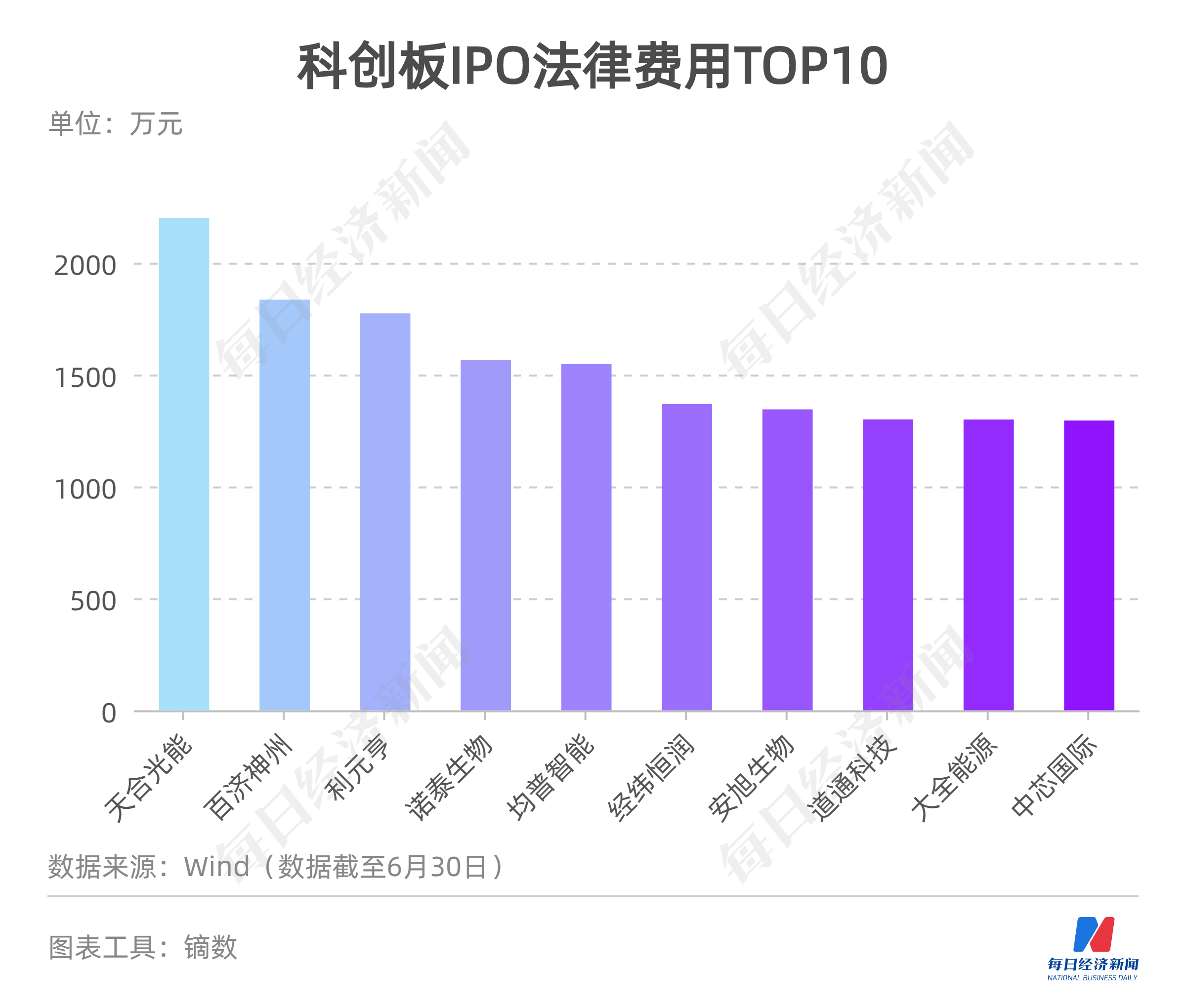

430家科创板上市公司IPO时的法律费用合计为21.89亿元。单从法律费用来看,单家公司少则不足百万。比如,同益中(SH688722,股价16.08元,市值36亿元),仅为94.34万元,也是430家科创板上市公司中唯一一家IPO法律费用小于100万元的公司;多则上千万,如天合光能(SH688599,股价69.96元,市值1516亿元)IPO法律费用为2200万元,也是唯一一家超过2000万元的公司。

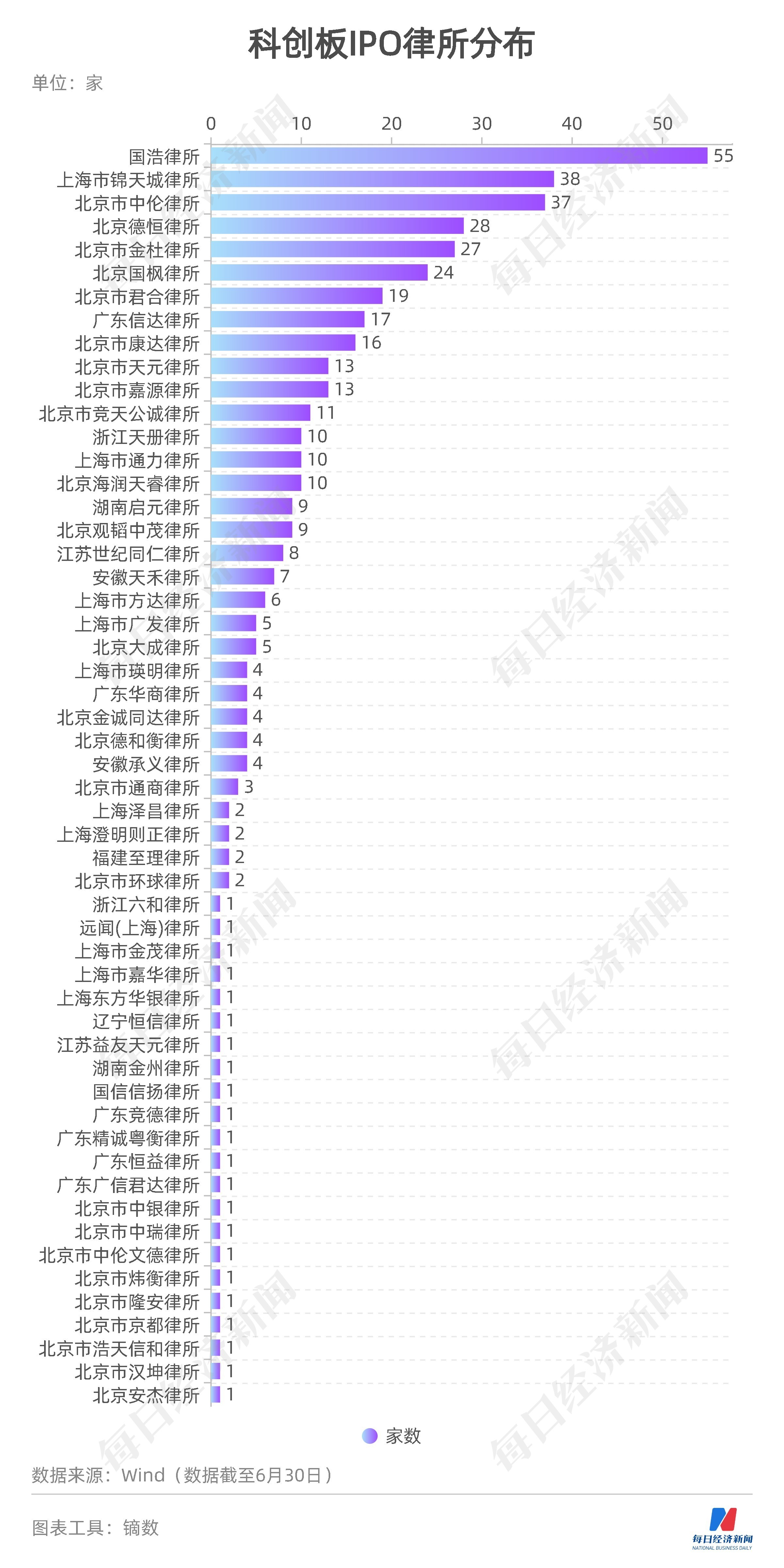

从服务家数看,排名前三的分别是国浩律师事务所、上海市锦天城律师事务所和北京市中伦律师事务所,它们服务的科创板IPO公司家数分别为55家、38家和37家。

科创板开市至今已有近三年。三年间,不少科创板公司通过增发、可转债进行了再融资。不过,考虑时间及其他因素,目前通过增发及可转债募资的科创板上市公司数量仍较少。

按实施计,科创板有15家上市公司完成了16次增发,全部为定向增发。其中,华兴源创(SH688001,股价31.99元,市值141亿元)是唯一一家完成了两次定增的上市公司,一次为融资收购其他资产,另一次为配套融资。

华兴源创通过定增发行2808.6418万股(每股发行价为25.92元)购买苏州华兴欧立通自动化科技有限公司(以下简称欧立通)100%股权,同时向众石财富(北京)投资基金管理有限公司、申万宏源证券等12名特定对象发行945.0355万股(每股发行价为35.66元)募集配套资金。欧立通主营业务为提供自动化智能组装、检测设备,其产品主要用于智能手表等消费电子终端的组装和测试环节。

虽然华兴源创定增次数多,但若以募资净额论,3家芯片公司完胜。其中,中微公司(SH688012,股价112.04元,市值690亿元)募资净额最高,达81.18亿元;紧随其后的是华润微(SH688396,股价53.05元,市值700亿元)和沪硅产业(SH688126,股价20.74元,市值567亿元),二者的募资净额分别为49.88亿元和49.46亿元。

除了国内资金,3家芯片公司的定增股认购股东不乏一些知名的境外机构投资者,如瑞士银行、法国巴黎银行、摩根大通银行等。值得一提的是,国家集成电路产业投资基金二期股份有限公司、瑞士银行、法国巴黎银行都认购了中微公司和沪硅产业的定增股。

具体来看,中微公司定增股的认购方中,国家集成电路产业投资基金二期股份有限公司认购数量为2444.03万股;GIC Private Limited(新加坡政府投资有限公司)、瑞士银行、法国巴黎银行认购数量分别为761.56万股、232.67万股和263.96万股。此外,中金公司、国泰君安、高毅资管等也参与认购。

华润微定增股的认购方中,国有控股的中国国有企业结构调整基金股份有限公司获配金额约2亿元,获配416.67万股;JPMorgan Chase Bank,National Association(摩根大通银行)获配金额1.74亿元,获配362.5万股。

而沪硅产业的定增股东中,国家集成电路产业投资基金二期股份有限公司获配7201.15万股,获配金额约15亿元;瑞士银行获配230.44万股,获配金额约0.48亿元。法国巴黎银行获配748.92万股,获配金额约1.56亿元。国有控股的上海上国投资产管理有限公司、中央企业乡村产业投资基金股份有限公司则分别获配1008.16万股、720.12万股。

截至今年一季度末,华芯投资管理有限责任公司-国家集成电路产业投资基金二期股份有限公司持有沪硅产业7201.15万股,占比2.65%;持有中微公司2444.03万股,占比3.97%。

另外,截至今年一季度末,国家集成电路产业投资基金股份有限公司分别持有华润微、沪硅产业6492.41万股、5.67亿股,占比分别为4.92%、20.84%。

除特别说明外,文章数据来源均为Wind,数据统计截止日期均为6月30日

封面图片来源:视觉中国-VCG211130244608

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP