每日经济新闻 2022-06-06 22:58:16

◎6月6日下午,LME在回复《每日经济新闻》记者邮件采访时表示:“在任何时候,LME和LME Clear都是为了整个市场的利益而行动。因此,LME认为,Elliott的投诉理由没有法律依据,且LME将积极应对任何司法审查程序。”

每经记者|叶晓丹 每经编辑|董兴生

6月6日上午,香港交易所(0388.HK)披露最新公告称,港交所全资附属公司LME(伦敦金属交易所))和 LME Clear Limited(「LME Clear」)被Elliott Associates,L.P.及Elliott International,L.P.告上了英国高等法院,并要求LME赔偿其4.56亿美元。

而这起诉讼纠纷的起源,与3个月前国际国内关注度颇高的伦镍期货风波有关。

6月6日下午,LME在回复《每日经济新闻》记者邮件采访时表示:“在任何时候,LME和LME Clear都是为了整个市场的利益而行动。因此,LME认为,Elliott的投诉理由没有法律依据,且LME将积极应对任何司法审查程序。”

将时间拨回到三个月前。

3月7日(伦敦时间),镍市场价格突然显著上升,伦镍期货盘中飙升至55000美元/吨。3月8日,LME镍期货价格延续前一日的上涨行情,盘中一度突破10万美元/吨关口。极端事件发生后,LME宣布暂停镍交易,镍价定格于80000美元/吨。两个交易日里,镍期货价格大涨240%,刷新LME成立145年来的价格飙升纪录。

英国伦敦金属交易所暂停镍交易 当地时间2022年3月8日,英国伦敦,屏幕上显示的是镍价一天的涨跌走势 图片来源:视觉中国-VCG111372382510.

港交所公告显示,2022年3月8日(英国时间)凌晨,镍价格在短时间内大幅上升。与LME Clear商讨后,LME决定于英国时间当日08:15起暂停所有镍合约的交易,并将所有于2022年3月8日(英国时间)00:00或之后执行的交易取消。

但对LME的这一举动,原告方Elliott Associates,L.P.及Elliott International,L.P.认为,有关决定根据公法属不合法,及/或构成侵犯原告人的人权。

不过,港交所方面声称,此暂停交易的决定是因为镍市场已出现失序的情况。LME追溯性地取消交易,是为了让市场回到LME可以确信市场是有序运作的最后一个时间点。“需要强调的是,LME一直以市场的整体利益行事。LME镍交易其后于2022年3月16日在LME所有执行交易的场所恢复进行。”

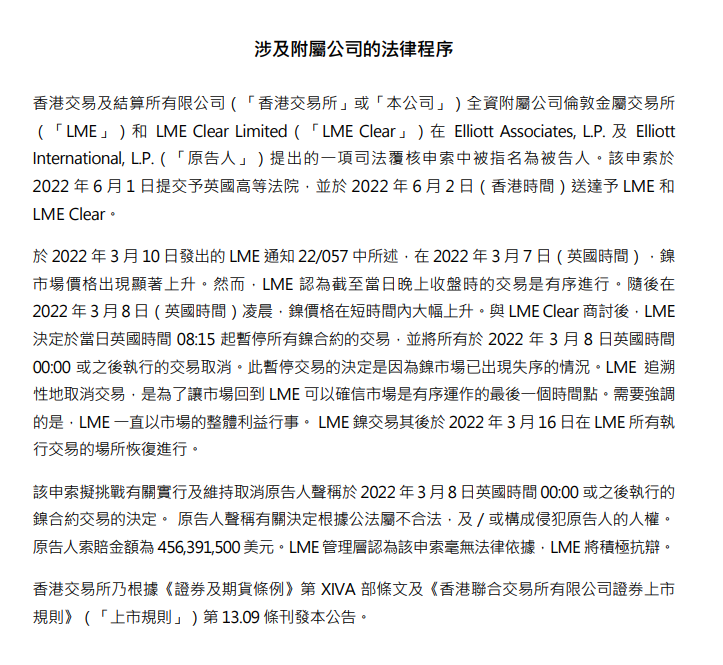

图片来源:公告截图

因此,LME管理层认为,该申索毫无法律依据,LME将积极抗辩。

据了解,Elliott Associates,L.P.及Elliott International,L.P.是投资管理公司Elliott Management旗下的对冲基金。Elliott Management由美国知名对冲基金经理Paul Singer创办于1977年,截至2021年12月31日,Elliott管理着约515亿美元的资产。公司在其佛罗里达州的总部以及美国、欧洲和亚洲的办事处有480名员工,其中近一半致力于投资组合管理和分析、交易及研究。

6月6日下午,LME方面在回应《每日经济新闻》记者邮件采访时表示:“作为全球领先的工业金属交易所,LME在确保市场对所有希望参与者公平有序方面发挥着重要作用。在LME看来,2022年3月8日凌晨的镍市场已经变得无序,在与LME Clear协商后,LME决定,从英国时间08:15起暂停所有镍合约的交易,并取消在英国时间3月8日00:00之后执行的所有交易,以使市场回到LME可以确信市场在有序运行的最后时间点。在任何时候,LME和LME Clear都是为了整个市场的利益而行动。因此,LME认为Elliott的投诉理由没有法律依据,且LME将积极应对任何司法审查程序。”

6月6日,截至记者发稿,LME伦镍价格报29080美元/吨,涨幅3.42%。值得注意的是,自4月份以来,伦镍价格一直在3万美元/吨上下的价格徘徊。

6月2日,有媒体转引国泰君安期货有色金属高级研究员邵婉嫕的观点指出,国内外镍期货合约的流动性降至低位,无论是沪镍合约或是LME镍期货合约的成交量与持仓量均在历史低位,市场整体流动性风险较高。

从基本面和交易层面来看,邵婉嫕表示,伦镍交易面矛盾尚未完全解除。在低库存格局下,LME仓单集中度仍保持在50%以上。自3月LME镍价异常波动后,LME持仓库存比边际不断下滑,但尚未恢复至正常区间,海外交易矛盾风险需警惕。

6月6日,在接受《每日经济新闻》记者电话采访时,浙商期货有色金属高级分析师蒋欣彬分析,随着青山等企业在印尼生产的高冰镍产能陆续释放,不少新能源的原材料可以从纯镍转向高冰镍等中间品,也间接影响镍期货市场的供需。预计下半年伦镍期货价格向下走的可能性大于向上走。

同时,蒋欣彬表示,由于此前镍价高位运行,镍盐企业甚至一度出现利润倒挂的情形,经历了3月份的妖镍风波后,一些企业为了维持利润,减少了纯镍的使用。

而对于伦镍期货当前流动性较差的情况,蒋欣彬认为,境外交易者对LME镍期货参与度恐将长期维持观望态度。在此背景下,美国CME(芝加哥商品交易所)有意推出镍期货合约弥补市场空缺,国内交易者亦有望增加上海期货交易所交易量,从而进一步增强国内商品定价权。

6月6日下午,记者也向港交所发送采访邮件,咨询案件相关事宜,港交所回复称,详情参阅此前港交所发布的公告。截至6月6日收盘,港交所报收347.6港元/股,当日涨幅达1.64%,总市值4407亿港元。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP