每日经济新闻 2022-04-01 15:44:53

◎除了因跟投产生的浮亏外,近阶段由于科创板的保荐机构参与余股包销的数量增多,叠加破发的情况增加,因此对保荐机构而言,包销余股的风险已经不容忽视。

每经记者|王海慜 每经编辑|何剑岭

图片来源: 摄图网_500522903

近期A股市场新股首日破发的情况明显增多。统计显示,3月14日~31日,剔除有市盈率红线的主板个股,注册制下的创业板、科创板新股首日破发比例达52%,其中科创板新股首日破发比例更是高达72.7%。

据Wind资讯统计,截至3月31日收盘,自去年8月下旬以来上市的76只科创板新股中,有48.7%的新股让参与跟投的保荐机构产生了浮亏。

以保荐机构跟投加上参与包销可能产生的浮亏合并计算,近半年以来券商因参与37家破发科创板公司跟投产生的浮亏已合计达14亿元,比2月末增加了4.9亿元。

《每日经济新闻》记者注意到,近期A股市场新股首日破发的情况明显增多。3月14日~31日,沪深两市上市新股27只,其中首日即破发12只,占比达44.4%(今年1月5日至3月11日新股上市首日破发的比例仅为13.8%)。

而剔除有市盈率红线的主板个股,注册制下的创业板、科创板新股首日破发比例达52%,其中科创板新股首日破发比例更是高达72.7%。而这也对券商的科创板跟投提出了挑战。

据Wind统计,截至3月31日收盘,自去年8月下旬以来上市的76只科创板新股中,有37只的股价跌破了发行价,即有48.7%的科创板新股让参与跟投的保荐机构产生了浮亏,而2月末的这一比例为36.5%。

除了上述因跟投产生的浮亏外,近阶段由于科创板的保荐机构参与余股包销的数量增多,叠加破发的情况增加,因此对保荐机构而言,包销余股的风险已经不容忽视。

据Wind统计,截至3月31日收盘,假设到此为止保荐机构包销的余股尚未抛出,已经有两家科创板公司的保荐机构因余股包销产生浮亏超8000万元。这两家科创板公司分别为百济神州-U (保荐机构:中金公司、高盛高华)、翱捷科技-U(保荐机构:海通证券),其中保荐机构因包销翱捷科技-U产生的浮亏已近1亿元。

另外,以保荐机构跟投加上参与包销可能产生的浮亏合并计算,近半年以来券商因参与37家破发科创板公司跟投产生的浮亏已合计达14亿元,比2月末增加了4.9亿元。 其中,海通证券浮亏金额或已超3亿元,中金公司、高盛高华浮亏金额或已超2亿元,中信证券浮亏金额或为1.7亿元。

由于百济神州-U上市以来股价持续低迷,算上参与余股包销可能产生的浮亏(假设到目前为止包销的余股尚未抛出),截至3月31日,已经让保荐机构中金公司、高盛高华的跟投合计浮亏4.72亿,这是截至目前,保荐机构在一单科创板项目的跟投和余股包销上产生浮亏金额最大的案例。

而据公开信息显示,百济神州-U在科创板IPO的首发承销保荐费用为4.72亿元。也就是说这两家保荐机构在百济神州-U这单项目上可能已经产生了亏损。

另外,中金公司跟投的已破发科创板项目数量也从2月底的2家增长至3月底的5家。

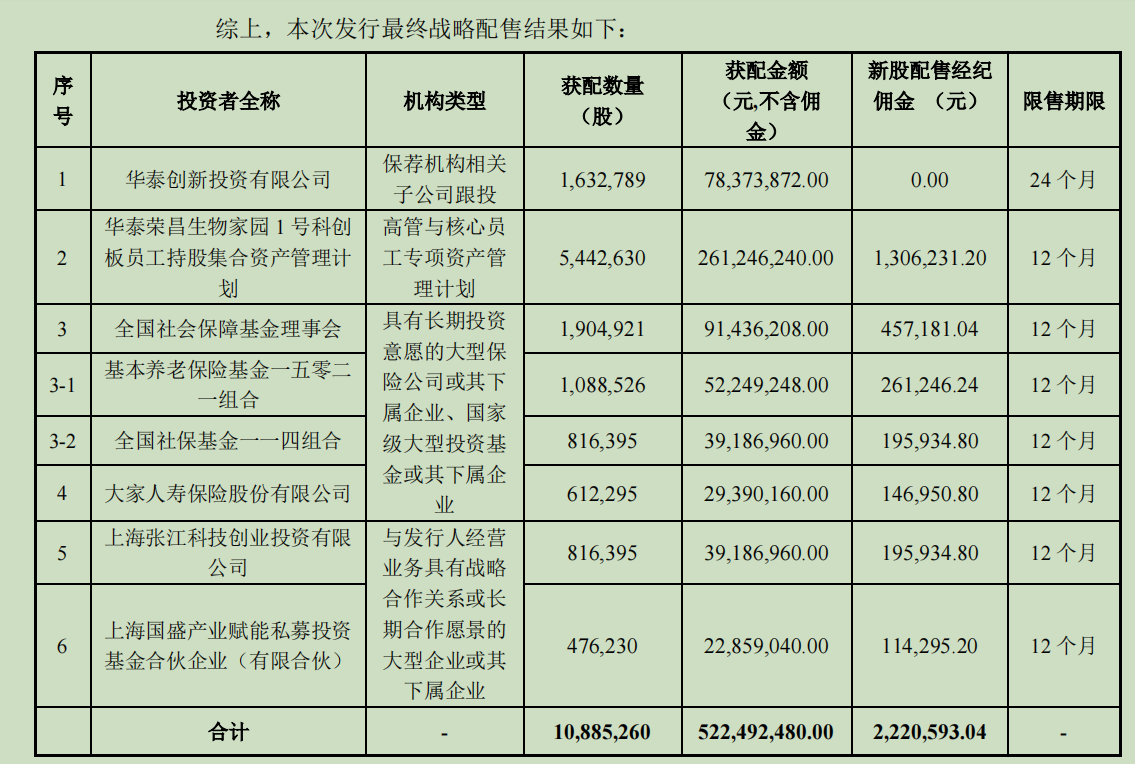

图片来源:荣昌生物公告

值得一提的是,近期参与科创板跟投被套的不仅仅是保荐机构,就连“国家队”也无法幸免。3月31日,在科创板上市的新股荣昌生物上市首日大幅下跌近15%。从此次公司的发行结果来看,参与跟投的机构包括全国社保基金理事会、基本养老保险基金、社保基金投资组合等“国家队”,由于这些机构的限售期为一年时间,所以截至4月1日收盘,已经产生了超10%的浮亏。

除了上述破发的科创板新股之外,截至3月31日收盘,近半年以来上市的科创板新股中有39家目前的收盘价高于发行价,而这也让相关参与跟投的券商产生了浮盈。

据Wind统计,以保荐机构跟投加上参与包销可能产生的浮盈合并计算(假设到目前为止包销的余股尚未抛出),截至3月31日收盘,近半年来券商因参与39家未破发科创板公司跟投产生的浮盈合计达18.8亿元,比2月末缩水了超4亿元。

其中产生浮盈最多的新股分别为晶科能源(浮盈3亿元)、振华新材-U(浮盈1.94亿元)、安旭生物(浮盈1.64亿元)、时代电气(浮盈1.14亿元)。

值得一提的是,由于3月股价出现了较大幅度调整,部分券商跟投新股的浮盈也出现了较大幅度的缩水。例如截至2月末,中信证券跟投禾迈股份浮盈达1.58亿元,但3月末浮盈大幅缩水至0.87亿元。

总体而言,近半年来因参与上述未破发科创板公司跟投产生浮盈最多的券商分别为:中信建投(浮盈6.43亿元)、中信证券(浮盈2.6亿元)、中金公司(浮盈2.13亿元)、民生证券(浮盈2.57亿元)、招商证券(浮盈1.13亿元)、国泰君安(浮盈0.94亿元)。其中除了民生证券外,其余券商的跟投浮盈在3月都出现了不同程度的缩水。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP