每日经济新闻 2022-02-23 22:05:46

2月23日,中国基金业协会正式公布2021年第四季度各项资管业务月均规模数据,相较于此前发布的三季度数据,非货币公募基金月均规模变化不大,但基金公司私募业务发展差异明显,头部私募资管业务存续规模有所抬升,但子公司私募资管仍在萎缩。

每经记者|任飞 每经编辑|叶峰

2月23日,中国基金业协会正式公布2021年第四季度各项资管业务月均规模数据,相较于此前发布的三季度数据,非货币公募基金月均规模变化不大,但基金公司私募业务发展差异明显,头部私募资管业务存续规模有所抬升,但子公司私募资管仍在萎缩。

业内人士分析称,前者或跟随权益市场有进一步扩张的可能,但后者仍受资管新规影响较重,过渡期内,此前依靠通道业务的子公司或在规模业绩上存在现实困难。

头部私募资管业务存续规模有所抬升

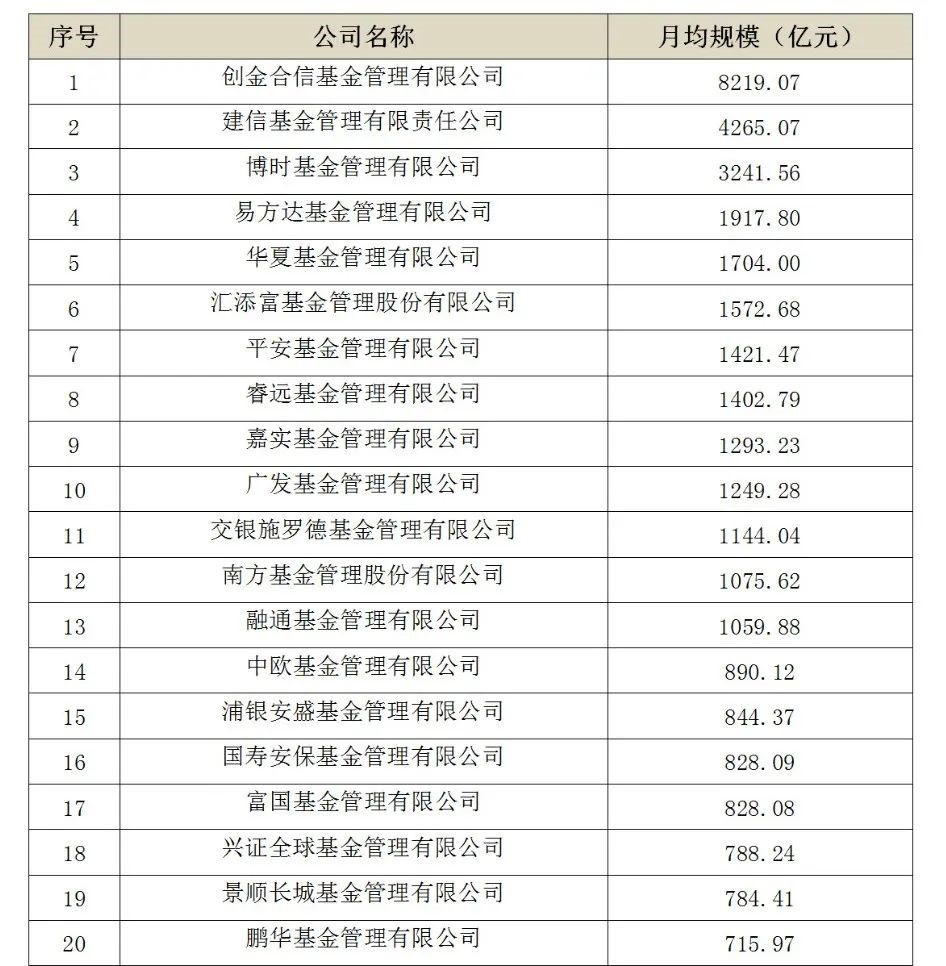

延续此前增长态势,2021年四季度基金管理公司私募资产管理月均规模前20家中,创金合信再度高居榜首,月均规模达到8219.07亿元,虽比此前三季度有所下降,但其他公司的季内月均管理规模仍是增多跌少。

说明:基金管理公司私募资产管理月均规模前20家(2021年四季度) 来源:中基协

其中,建信基金、睿远基金等月均规模抬升明显,前者从三季度月均3892.43亿元提升至4265.07亿元;后者则由1254.61亿元提升至1402.79亿元,规模增长均超百亿元。此外,上季前20名位次偏后的月均规模在700亿元以下,四季度已提升至700亿元以上,鹏华基金私募资管规模在四季度月均排名第20位,统计为715.97亿元。

总体来看,各家基金公司私募资管业务月均规模呈现增长态势,尽管权益市场在去年分化明显,但公私募仍站在风口之上,特别是在受到资管新规影响,存量产品陆续进入过渡期,公私募、银行理财、券商、信托等大资管各类细分行业“此消彼长”,公募基金公司私募业务依旧保持活力。

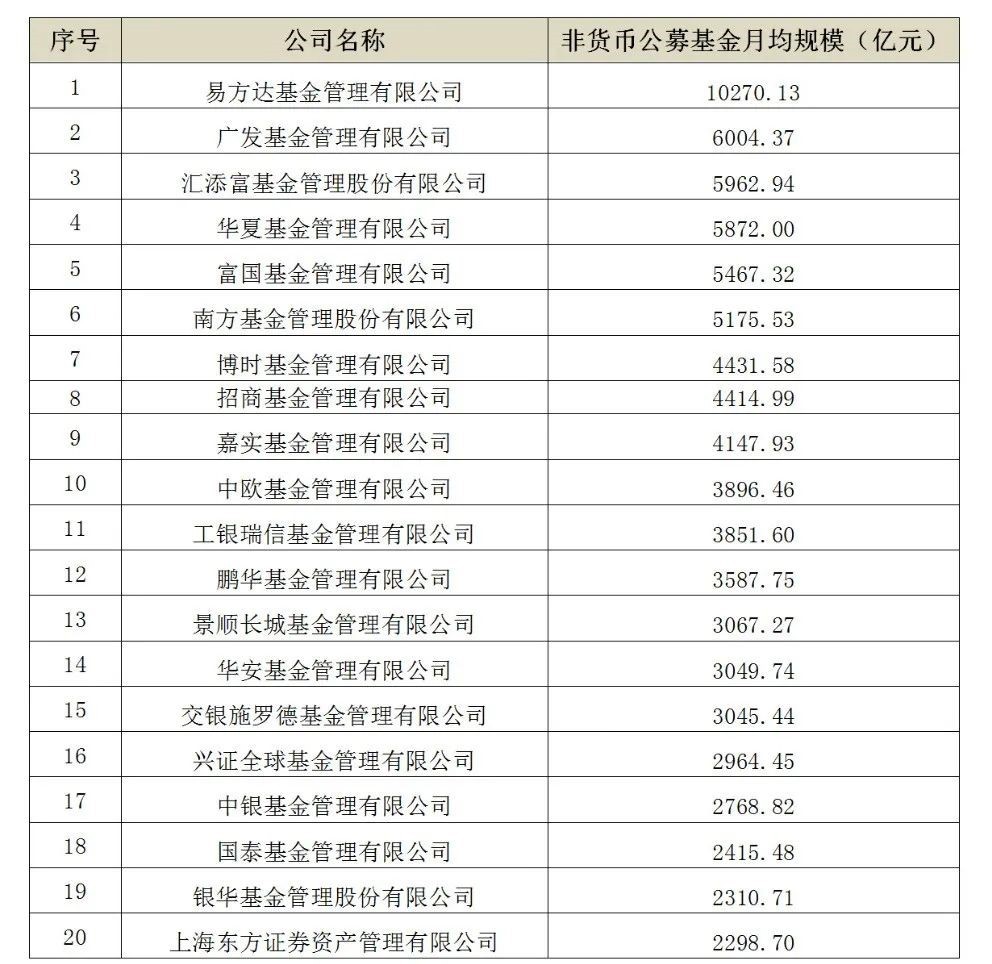

相比之下,非货币公募基金月均规模变化不大,在此前公布的第三季度前20家中,易方达基金仍保持万亿规模之上,第四季度统计为月均10270.13亿元,月均5000亿以上公司在名单和顺序上未有变化,依次是广发、汇添富、华夏、富国、南方基金。

说明:基金管理机构非货币公募基金月均规模前20家(2021年四季度) 来源:中基协

部分公司月均规模统计较此前有所下降,富国基金从去年三季度统计的5709.20亿元降至四季度的5467.32亿元,工银瑞信从三季度统计的4009.63亿元降至3851.60亿元,此外,像交银施罗德基金、上海东方证券资管等也有小幅下降。

业内普遍以去年权益市场的分化演绎背景解释这一切,部分基金公司也明显放慢了新发基金的步伐,但从长远来看,随着A股行情的转暖,有望进一步推动机构乃至行业规模的发展。

基金子公司私募资管仍在缩减

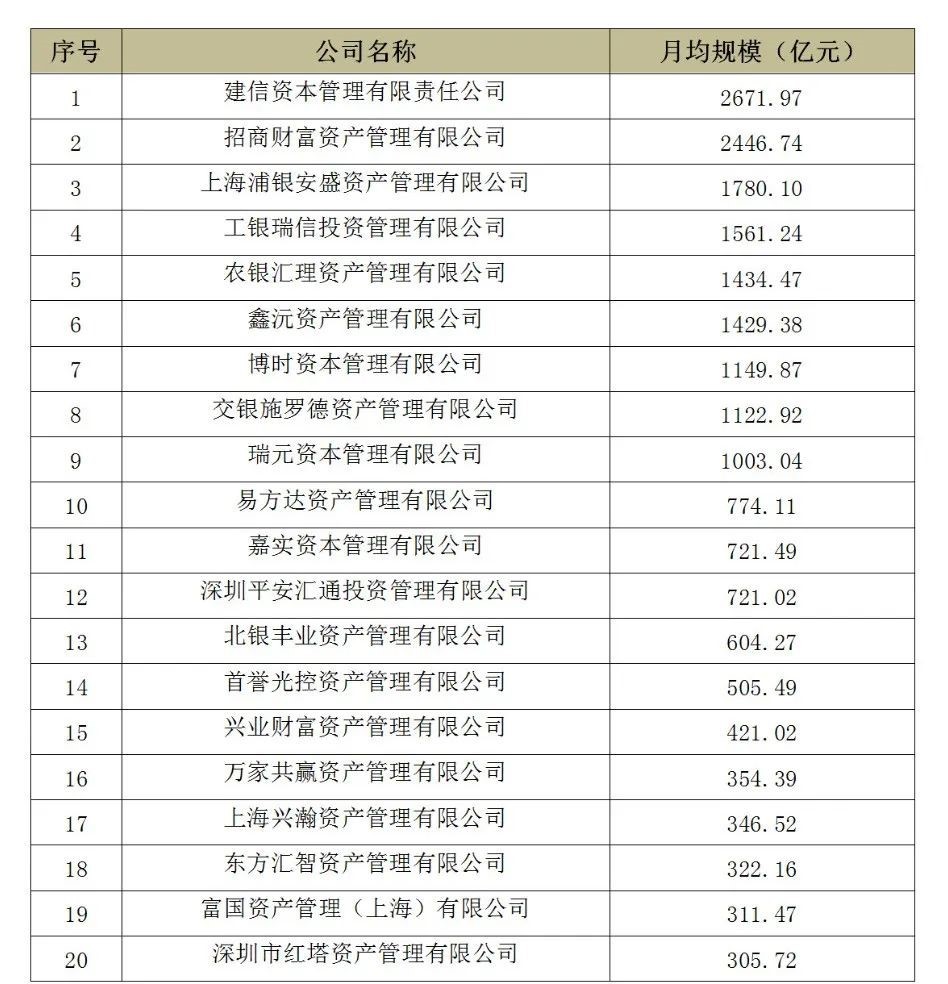

与头部基金公司私募资管规模有所抬升不同,基金子公司的私募资管或仍在缩减,头部公司中,前20名机构第四季度月均规模多数较此前有所下降。

说明:基金子公司私募资产管理月均规模前20家(2021年四季度) 来源:中基协

犹记得去年二季度,基金子公司私募资产管理月均规模前20家中,建信资本管理规模为3512.60亿元,位居榜首,不过相比一季度4922.62亿元的规模,下降了28.64%。到第四季度,建信资本仍居首位,但第四季度月均规模已降至2671.97亿元。

截至四季度统计,前20位规模排名中,最后一名月均管理规模已从此前三季度东方汇智资管的360.16亿元降至四季度深圳红塔资管的305.72亿元。

总体看来,基金子公司私募资管业务存续规模持续缩减,通道业务是基金子公司此前爆发性增长的重要推手,但随着监管持续去通道,近年来,规模持续缩水。有分析指出,目前基金子公司私募资产管理规模的缩小,受到多重因素的影响。随着资管新规的落地以及银行理财子公司的筹建,当前的基金子公司面临着自身业务转型以及竞争格局变化带来的多重压力。

截至去年四季度,基金子公司私募资管公司中的“千亿阵营”家数仅为9家,除建信资本和招商财富在2000亿以上,其他七家在2000亿以内,博时资本、交银施罗德资管、瑞元资本等已在1000亿附近。

封面图片来源:摄图网500471022

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP