每日经济新闻 2021-06-01 20:15:48

◎东方财富Choice金融终端数据显示,今年5月,共有21家券商完成了IPO承销业务,4月为24家;5月募集资金总额合计近339亿元,4月募集资金总额为378.74亿元。5月证券行业合计实现承销与保荐业务收入17.32亿元,而4月行业承销与保荐收入为24.53亿元。

每经记者|王砚丹 每经编辑|何剑岭

图片来源:摄图网

投行业务历来是券商必争之地,尤其以IPO为最。

东方财富Choice金融终端数据显示,今年5月,共有21家券商完成了IPO承销业务,4月为24家;5月募集资金总额合计近339亿元,4月募集资金总额为378.74亿元。

5月证券行业合计实现承销与保荐业务收入17.32亿元,而4月行业承销与保荐收入为24.53亿元。

5月证券承销收入减少的原因主要是因为今年五一假期长达五天,整个5月仅有18个交易日,而4月多达21个。

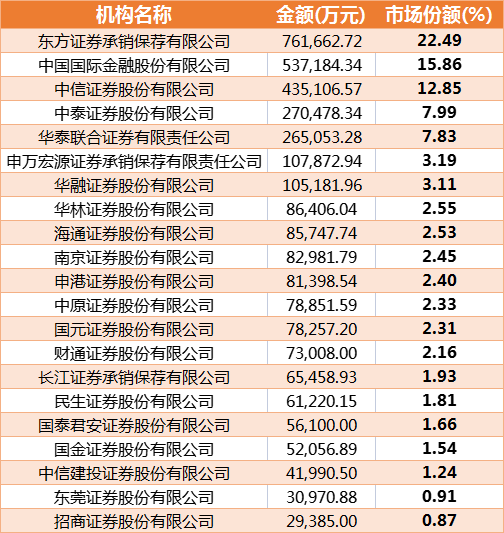

按照承销金额计算,5月IPO承销规模排名前5的券商分别为东方证券承销保荐、中金公司、中信证券、中泰证券、华泰联合,IPO承销金额分别为76.17亿元、53.72亿元、43.51亿元、27.05亿元、26.51亿元。市场份额分别达到22.49%、15.86%、12.85%、7.99%、7.83%。

图片来源:记者统计

其中特别值得一提的是东方证券承销保荐,由于承销了大盘股和辉光电,该股募集资金多达71.06亿元,因此获得了5月最高的IPO市场份额(由于和辉光电5月28日刚刚上市,安排了上市后30日内东方投行以超额配售募集资金支持公司股票的策略,因此暂不计算和辉光电超额配售部分)。

按照5月IPO承销家数来计算,中信证券承销了4家,华泰联合承销了3家,长江证券承销保荐、国元证券、中原证券、中金公司、中泰证券、民生证券、东方证券承销保荐2家,其余上榜券商均只承销1家。

以承销收入计算,排名前五的分别为中金公司、中信证券、中泰证券、华泰联合、东方证券承销保荐,承销收入分别达到2.37亿元、2.10亿元、1.74亿元、1.60亿元、1.53亿元。21家券商合计实现承销收入17.32亿元,而其中排名前五的券商合计实现收入9.33亿元,市场份额合计占比为53.86%。(以上原始数据均来自于东方财富Choice金融终端)

对比前几月数据来看,中信证券、中金公司一如既往地保持了IPO领域中的优势,但4月表现突出的海通证券在5月迎来了淡季,仅完成了一单创业板IPO,承销收入不足亿元。6月海通证券是否能卷土重来、重回前五宝座值得关注。

一些区域性券商呈现出明显的“后劲”。如民生证券连续3月、4月完成了3单承销,5月完成了2家。长江证券继3月完成了4家承销后,4月完成了3单,5月完成了2家。从连续性来看,说明部分中小券商在资本市场大发展背景下,也正通过挖掘自身人脉、资源等优势进行了丰富的项目储备,尝试在资本市场大发展中分享蛋糕。

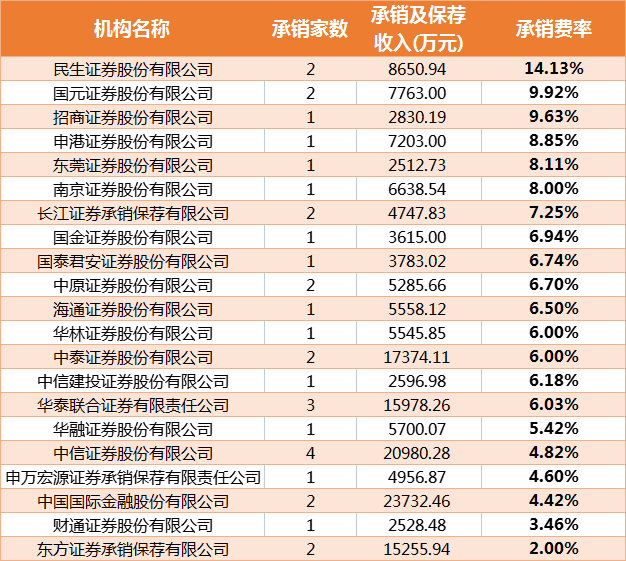

承销费率方面,21家保荐机构整体平均承销费率为5.12%(按照承销收入/募集资金估算),相比之下,4月承销费率约为6.5%,3月承销费率为6.69%,2月为6.73%。承销费率连续降低虽然有本月新上大盘股的因素,但仍反映出券商投行领域存在激烈竞争。

图片来源:记者统计

分券商来看,5月承销费率最低的是东方证券,只有2.00%,这一数据甚至低于2月、3月的行业最低值(4月最低的是光大证券的3.20%,3月最低的是国信证券的4.20%,2月最低是东莞证券的3.68%);最高的是民生证券,达到14.13%。(上述原始数据出自东方财富Choice金融终端,如遇联席承销,东财将承销金额和承销费用按照承销商实际配额统计,如果没有公布实际配额,按照联席保荐机构数量做算术平均分配。)

如上所述,东方证券承销和辉光电是造成其承销费率下降的主要原因。和辉光电本次发行的初始发行股票数量为26.81亿股,约占发行后总股数的20.00%(超额配售选择权行使前)。和辉光电授予东方投行不超过初始发行规模15%的超额配售选择权,若超额配售选择权全额行使,则发行总股数将扩大至30.8亿股,约占发行后总股数22.33%。

和辉光电发行价仅为每股2.65元。行使超额配售选择权之前,募集资金总额为71.06亿元。行使超额配售选择权之后,预计募集资金总额达到81.71亿元。和辉光电5月28日上市,还未超出投行支持公司股价期间,因此暂以未行使超额配售选择权估算,东方证券承销保荐所获取的收入约为1.07亿元,此单承销费率仅为1.51%,直接拉低了公司总承销费率。

相比之下,4月承销费率较低的光大证券承销的德业股份募集资金总额为13.96亿元,光大证券实现了4471.69万元保荐承销收入,此单承销费率为3.20%。虽然也是处于较低水平,但募资总额较和辉光电小得多,因此承销费率高于和辉光电不足为奇。

小盘股的承销费率往往较高。民生证券承销费率最高,主要因为承销了圣诺生物,圣诺生物募集资金总额仅有3.58亿元,承销保荐收入为5000万元,因此其5月整体承销费率被拉高至14.13%。

过会率方面,5月证监会发审委、交易所上市委合计审核了23家公司的上市申请,过会一共22家,整体过会率为95.65%,仅有1家未过会。

相比3月82.05%、4月92.59%的过会率,5月IPO通过率继续大幅提升,部分原因可能与前期监管不断强调压实中介责任后,投行近两月对申报材料进行了大量完善有关。

唯一被否定的是国泰君安申报的林华医疗。今年1月14日,林华医疗有过一次上会,但结果为暂缓审议。

林华医疗是专业从事临床血管给药工具研发、生产和销售的企业,主要产品包括III类医疗耗材静脉留置针系列、输液港,以及医用敷料、注射器等其他产品。截至招股说明书签署日,吴林元持有林华医疗79.99%股权,是公司的控股股东。林华医疗拟在上交所主板上市,拟公开发行股票不超过4004万股,即不超过发行后总股本的10%。林华医疗拟募集资金6.01亿元,其中,3.27亿元用于留置针自动化生产技改项目,7617.00万元用于医护产品研发技改项目,4267.10万元用于信息化平台建设项目,1.56亿元用于营销服务网络建设项目。

发审委会议提出询问的主要问题有以下四个:

1、报告期内,发行人主要产品为留置针类产品,毛利率远高于行业可比公司。请发行人代表:(1)比较同行业可比公司的毛利率及商业模式,说明发行人主要产品保持高毛利率的原因、合理性及可持续性;(2)说明带量采购政策对报告期内发行人主要产品的销售价格及毛利率,以及持续经营能力的影响;(3)说明带量采购下,如整体价格以中标价为基准对发行人收入的敏感性影响及存在的风险;(4)结合带量采购未中标的原因,并与同行业比较,说明发行人的产品是否具有竞争力,是否会对未来经营,包括价格和成本控制、毛利率、经销战略等产生影响及存在的风险,相关风险是否充分披露。

2、报告期内,发行人的销售费用率分别为29.25%、29.56%、30.53%,远高于行业可比公司。请发行人代表说明:(1)销售费用率远高于行业可比公司的原因及合理性;(2)销售人员工资增幅大于收入增幅的原因;销售人员能提供高质量专业服务的可行性和合理性,单位销售薪酬高于同行业水平的合理性;(3)销售人员人均工资远高于发行人平均职工薪酬的原因及合理性;是否存在商业贿赂,是否存在变向通过经销商资金回转实现销售等情况;(4)报告期内业务宣传费、业务活动费的主要支付内容,发行人及关联方是否与支付对象存在关联关系,是否存在通过业务宣传费、业务活动费进行商业贿赂或不当利益输送的情况;(5)发行人实控人大额现金收支的合理性,是否存在直接、间接与发行人、发行人经销商、供应商、终端医院及其他关联方存在交易或往来的情形,是否存在商业贿赂行为。

3、2016年,发行人以1500万元受让赵晓云持有的北京悦通100%股权。请发行人代表说明:(1)收购北京悦通股权的交易背景及其合理性;实际控制人与赵晓云签订相关协议,而非发行人与赵晓云签署协议的原因和合理性;(2)收购完成后短时间内全额计提商誉减值的原因及合理性;(3)在赵晓云未完成义务情况下,吴林元继续向赵晓云支付大额赔偿金的合理性,是否存在变相商业贿赂或其他利益输送情形。

4、报告期内,发行人销售以经销模式为主。请发行人代表:(1)结合不同规模经销商的销售返利总额占其经销总额比例,说明销售返利的合理性,是否存在异常情况及原因,是否存在向经销商压货虚增收入等情形,相关销售收入是否真实、合理;(2)说明实际控制人、董监髙是否与发行人一、二级经销商存在关联关系;(3)详细说明对经销商终端销售、期末库存的核查方式、过程,说明是否合理、谨慎,足以支撑相关核查结论。

值得一提的是,5月中信建投、中信证券过会家数最多,分别达到5家和3家。毫无疑问,6月和7月,中信建投、中信证券很可能又会获得不错的承销收益。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP