每日经济新闻 2021-05-17 21:46:23

隆基股份拟发行不超过70亿元可转债,用于单晶高效电池项目,此乃隆基股份上市后第三次进行可转债融资,前两次融资规模分别为28亿和50亿。

每经记者|任飞 每经编辑|叶峰

隆基股份5月17日晚公告,公司拟发行不超过70亿元可转债,用于单晶高效电池项目,此乃隆基股份上市后第三次进行可转债融资,前两次融资规模分别为28亿和50亿。值得关注的是,募资计划中均涉及单晶硅项目,且从本次募资计划看,单晶高效电池产业的布局在前次“隆20转债”中已有涉及,且从机构投资的热度来看,公募基金参与度高。

截至2020年底,投资“隆20转债”的基金占比达65.99%,但募资投建项目中个别仍处于建设期,未公布实际累计效益。公司方面表示,去年底资产负债已上升至59.38%,负债趋高限制了间接融资的空间,通过可转债发行来解决公司经营的资金缺口。

拟募70亿投资单晶高效电池项目

投建高效单晶光伏组件、单晶硅棒及硅片项目,隆基股份自2015年开始陆续通过非公开发行股票和公开发行可转债形式进行募资,发行可转债的历史规模已近78亿元。5月17日,公司发布公告称,拟再通过发行可转债支持单晶高效电池项目,计划募资不超过70亿元。

隆基股份历史两次可转债融资分别是隆基转债(退市)和隆20转债(退市),发行规模分别为28亿元和50亿元。公司方面表示,虽然银行间接融资是主要融资渠道,但2020年末资产负债率已上升至59.38%,较高的资产负债率水平不仅限制了进一步间接融资的空间,还加大了公司的经营风险和财务成本。“通过发行可转债,将有效解决公司经营规模扩大带来的资金缺口。”

根据公告,本次发行的不超过70亿元可转债融资计划中,有47.7亿元将投向西咸乐叶年产15GW单晶高效单晶电池项目,10.8亿元将投向宁夏乐叶年产5GW单晶高效电池项目(一期3GW),其余将补充流动资金。

值得关注的是,投资单晶高效电池项目在此前的融资计划中已有涉及,仅投资标的不同,如去年发行的“隆20转债”拟划拨15亿元对接西安泾渭新城年产5GW单晶电池项目,截至2020年底,该项目实际投资额5.09亿元。

另外,其他计划被投项目中多数也未足额按照计划投资,仅“隆20转债”的未使用募资额在2020年底就高达30.17亿元。公司方面表示,部分项目实际投资金额与募集后承诺投资金额的差额主要是由于部分工程和设备尾款以及质保金尚未结算所致,据悉,2017年可转载募资投建项目中亦有未建设完成的项目。

但另一方面,也有被投项目在2020年底时已产生经营效益,如西安泾渭新城年产5GW单晶电池项目、宁夏乐叶年产5GW高效单晶电池项目、保山隆基年产5GW单晶硅棒项目等均已经达到预计效益。

“隆20转债”基金投资占比近66%

随着渐进式投资下,被投项目陆续产生正向效益,外界也对隆基股份可转债证券的投资兴致浓厚,从去年底统计的结果来看,公募基金参与度高,“隆20转债”基金投资占比一度接近66%。

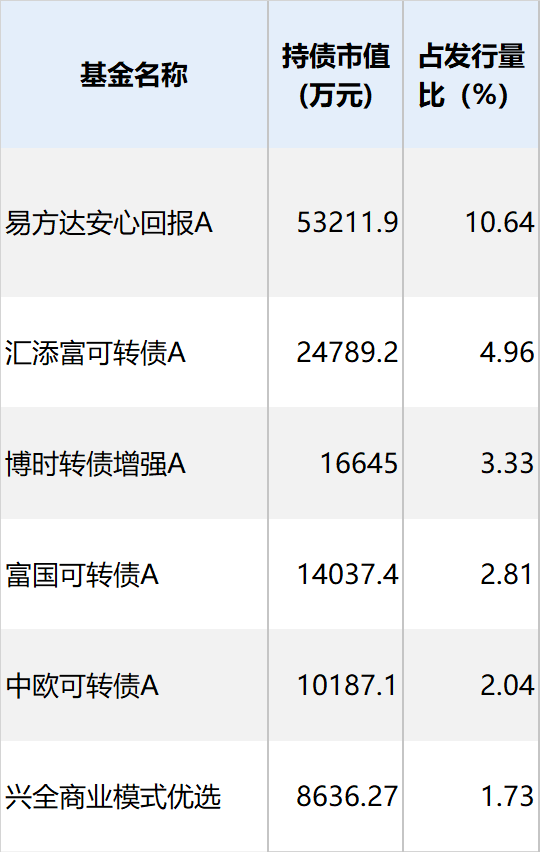

说明:部分持“隆20转债”基金,数据来源:Wind

截至2020年12月31日

Wind统计显示,到2020年12月31日,共有39家公募基金公司的135只产品持有“隆20转债”易方达安信回报持债数量最多,占债券发行量的10.64%;汇添富可转债、博时转债增强、富国可转债等也配置占比居前。

以汇添富可转债A为例,基金去年四季度重仓“隆20转债”,季内份额净值增长率4.02%,超越业绩比较基准0.85个百分点;博时转债增强去年四季度第一大重仓债券即“隆20转债”,A类基金季内净值增长率8.21%。

事实上,基于可转债股债双重属性,投资者配置其优势在于攻守兼备,既可以在正股行情趋涨背景下具有潜在的转股套利价值,也可以当做债券一样持有到期兑付本息,因此,去年的转债行情一度火爆,二级市场转债价格的高企也在进一步加重投资者的场内参与成本。

有基金经理在去年年报时就坦言,转债市场的整体估值也不算低,内部结构分层较为明显,认为今年估值上升的动力不足。从投资的角度来看,博时转债增强基金经理邓欣雨表示,以正股为突破,寻找局部结构性机会为主,选择高景气细分领域的优质赛道作为进攻方向。

对于隆基股份此次发行可转债,公司方面亦表示,大力发展光伏等新能源,是实现“碳达峰”和“碳中和”的重要措施和途径,GW级高效单晶PERC电池规模化量产的推进,也将进一步取代常规电池(BSF)引领下一代主流电池技术。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP