每日经济新闻 2021-05-02 08:25:32

每经编辑|卢祥勇 盖源源

北京时间5月2日凌晨,一年一度的伯克希尔哈撒韦公司股东大会以视频方式举行。

今年,90岁高龄的巴菲特专程飞赴加州,与合作了60多年的97岁老搭档芒格“合体”,年度股东大会的地点也暂时移师洛杉矶,这在伯克希尔哈撒韦的历史上前所未有。

2020年因疫情出行限制,芒格没有参加2020年股东大会。

伯克希尔乐观地预计,2022年的会议将回归到线下会议。

整整3个半小时的时间内,他们回答了数十个问题,每经小编总结出了其中的几大看点。

图片来源:雅虎

后悔卖掉部分苹果股票

即使是股神也会犯错。在股东会上,巴菲特接连承认投资失策,包括去年减持部分苹果股票和之前收购PCC公司的举措。

据伯克希尔向美国证监会提交的F13表格,去年第四季,伯克希尔减持其第一大重仓股苹果共5716万股股票。

巴菲特指出,在2020年出售部分苹果股票“可能是个错误”,在科技股领涨2020年之后,苹果股价今年走势依然强劲。

巴菲特说道,苹果股票非常物美价廉,“我不觉得苹果估值疯狂,估值需要和利率做比较。”

他和芒格都称,苹果的管理层非常棒,CEO库克在创意上可能比不过乔布斯,但他是“我们见过最棒的企业管理者”。

股东会上,巴菲特另一桩投资失败案例又被股东提及,即2016年收购精密铸件公司(PCC),就这一家公司去年令伯克希尔造成巨大损失,帐面减记110亿美元。

他表示,收购时PCC是一家好公司,但之后它的盈利能力低于之前预期,疫情下航空业的大萧条令这家公司业务量大幅下降。

芒格:憎恶比特币成功

不出所料,巴菲特和芒格在股东大会上被问及数字货币。

芒格称,对比特币、以太币这类数字货币的成功感到不高兴,这令人厌恶,因为这与文明发展相悖。这是凭空发明的金融产品。当然憎恨比特币的成功。我不欢迎一种对绑架者和勒索者如此有用的货币。

当被问到如何评价比特币时,巴菲特拒绝讨论这个话题。他表示,我和芒格都没持有比特币,不想回答这个问题让大家不开心。

北京时间5月2日早上6点半左右,比特币交投于57500美元附近,以太币超过2900美元大关。

不会买航空股,仍钟爱银行股

巴菲特还谈到了他去年清仓航空公司股票的做法。去年疫情期间,伯克希尔抛售了其持有的总计数十亿美元的航空股。航空股价随后上涨。批评人士称这是个错误的决定,尽管航空业尤其是商务旅行的长期前景仍不确定。

巴菲特表示,他认为这一做法没有问题。他不是航空业大股东的这个事实,可能使得政府更愿意对该行业伸出援手。

图片来源:雅虎

“一个实际销售额不到1000亿美元的行业亏损了很多钱,他们失去了潜在的盈利能力……跨国旅行并没有恢复,”巴菲特说道,“我认为航空业务因为我们的抛售做得更好了,我希望他们一切都好,但我仍然不想购买航空业务。”

对于银行股,巴菲特在股东会上表态称,虽然他仍钟爱银行股,但对美国银行的持股不想超过10%。“现在美国的银行业务比10或15年前好得多……世界各地的银行业务可能会让我担心,但我们的银行比10年或15年前要好得多。”

在股东大会上,还有股东提问假设要为马斯克的火星殖民这个任务承保,是否接会下这一承保任务?伯克希尔哈撒韦高管阿吉特表示会很担心给马斯克做承保,他真的很有冒险精神。巴菲特则回答:让他给我打电话。

世界可能发生巨大变化,

所以要投资指数基金

巴菲特罗列了当今世界上最大的20家公司,如苹果、沙特阿美、微软、亚马逊、Facebook等上。在前六个公司中有5家是美国公司,而30年前全球最大的公司中有超过一半是日本公司。

短短30年内,最高市值公司的市值从1040亿美元增长到2.05万亿美元。从市值水平来看,是变大了,最大市值一定程度反映了一些通胀,但这期间其实并不是高通胀时期。你可以看到30年里,世界变化极大。但如果你的股票持仓足够多元化,那就会表现很好。

巴菲特说,如果你喜欢挑选个股来投资的话,很难确保你能挑选到很多年后还顽强存活的公司。“这个世界能以非常、非常剧烈的方式发生变化。”巴菲特说道,因此最好的投资方式是购买指数基金。

不过,他的老搭档芒格则认为,相对标普500,持有伯克希尔股票更为安心,公司业务目前发展得非常好。

警告股市疯狂投机

巴菲特和芒格对股市中疯狂的投机活动、特别是对SPAC,发出了警告。他们表示,这是大量新手投资者涌入市场的副产品。巴菲特警告说,没有人告诉你这场狂热何时会结束。

SPAC作为一种上市方式,近来逐渐为美国资本市场追捧。SPAC是借壳上市的创新融资方式。与买壳上市不同,SPAC自己造壳,即首先设立一个特殊目的公司,这个公司只有现金,没有实业和资产,将投资并购欲上市的目标企业。目标公司将通过和已经上市SPAC合并迅速实现上市融资的目的。

2020年,美国共有248例SPAC形式IPO,募资额达830亿美元。SPAC Research的数据显示,SPAC的IPO发行在今年3月超过100家,然而,这种火爆势头在今年4月份急速扭转。4月份只有10家IPO,几乎陷入停滞。这种情况出现在美国证券交易委员会发布针对SPAC的新会计指南之后。

巴菲特在大会上把他最喜欢的凯恩斯名言放在幻灯片上展示。

“投机者可能没有坏处,就像源源不断的企业上的泡沫一样。但当企业变成投机漩涡中的泡沫时,情况就很严重了。当一个国家的资本发展成为赌场活动的副产品时,工作很可能做得不好。”

巴菲特称:在这种时期下,我们在收购方面不会有什么好运气。

巴菲特评价Robinhood等无佣金交易平台时说,Robinhood“就像赌场老板加入了股票市场”,在过去12-18个月内,Robinhood已经成为市场所呈现的“赌场性质方面非常重要的一部分”。芒格也表示,我并不喜欢这个业务。

巴菲特:不担心美国大幅加税,

我年轻时候税更高

在股东大会上,巴菲特表示,在新冠疫情复苏期间,他们看到了价格压力上升的迹象,这证实了许多市场参与者对通胀压力增加的担忧。他说:“我们看到了严重的通胀。我们在涨价,别人也在涨价。而且它正在被接受。我们做了很多房地产业务,成本一直在涨,涨,涨。钢铁的成本每天都在上涨。”

巴菲特称,他不认为拜登政府提议的公司税上调对股东不利。

巴菲特表示,总有一些公司试图通过宣扬会将加税转嫁给客户,来令人们会感到恐惧。

尽管他拒绝在股东大会的场合代表伯克希尔过多讨论政治问题,但称公司税率在他职业生涯的早期更高,当时超过50%,“这不是世界末日,我们可以适应税率。”

有分析称,巴菲特今日规避了评价美国政府税收政策,暗示公司税和针对富人的资本利得税上调不需要过分担心,“我根本不担心过高的税收。”

但60年的老搭档、伯克希尔副董事长芒格则对富人可能被打击有所不满,他称,自己对“因为别人拥有更多的钱就不断找他们麻烦”的做法感到有些警惕。他还称,加州等地方迫使富人纷纷逃离,等于失去了他们的税收贡献,这“是愚蠢的”。

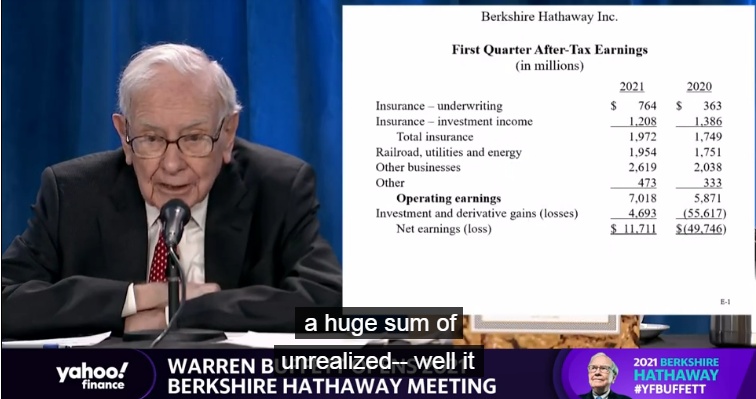

伯克希尔第一季净利超百亿美元

当天早些时候,伯克希尔公布了一季度财报。

财报显示,该公司2021年一季度营收645.99亿美元,前值为612.65亿美元,预期为635.39亿美元。此外,一季度公司回购了共计66亿美元股票。

一季度实现净利润117.1亿美元,合每股盈利7638美元,上年同期为净亏损497.5亿美元,合每股亏损30653美元。

伯克希尔的股票投资也取得了可观收益,上一季度增加了约28亿美元。

截至2021年3月31日,该公司前四大持仓股仍为:美国运通(持股市值214亿美元)、苹果(1109亿美元)、美国银行(400亿美元)、可口可乐(211亿美元),合计占整体股票持仓的69%。

图片来源:第一财经视频截图

值得注意的是,在股东大会上,巴菲特时不时拿起桌上低糖版可乐喝,而坐在旁边的97岁的芒格则喝的是标准版可乐。此前在2016年股东大会上,巴菲特曾开玩笑说,自己身体的1/4可能都是可口可乐。

编辑|卢祥勇 盖源源

校对|程鹏

每日经济新闻综合界面新闻、第一财经等

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP