每日经济新闻 2021-04-03 09:31:31

每经记者|王海慜 杨建 王砚丹 陈晨 每经编辑|吴永久

4月A股迎来了“开门红”,2日,A股继续攀升。

回顾春节以后的市场,A股出现了明显调整。近日,林园表示“现在是牛市初期概率非常大”,兴业证券全球首席策略分析师张忆东表示,后续的调整空间不大,二季度是黄金坑。

抱团股这一波调整幅度也较大,那么北向资金对“核心资产”态度是否发生转变?后市投资决策时是否应重点关注估值?A股出现“黄金坑”了吗?顶级私募3月有哪些重要动向?“聪明钱”是否仍将“以大为美”?

为此,《每日经济新闻》记者通过月度北向资金、重要股东增减持、大宗交易、融资融券、主力资金流向、机构调研等六大维度来深度复盘,为投资者奉上最新的操盘秘籍!

关键要点

1、北向资金:北向资金对于“核心资产”的态度发生转变。

2、主力资金:中盘股开始成批进入主力资金的视野。

3、机构调研:近一月机构调研增幅近8成,高毅资产是调研最“勤快”的头部私募。

4、股东增减持:3月两市现345笔增持,龚虹嘉又套现海康威视,机构席位接盘超30亿元。

5、大宗交易:3月溢价率较高的交易中,中国平安一共发生了4笔溢价超过10%的大宗交易。

6、融资融券:3月公用事业、休闲服务两大行业成融资客“心头好”。

北向资金对“核心资产”态度发生转变

富达国际:投资决策时重点关注估值

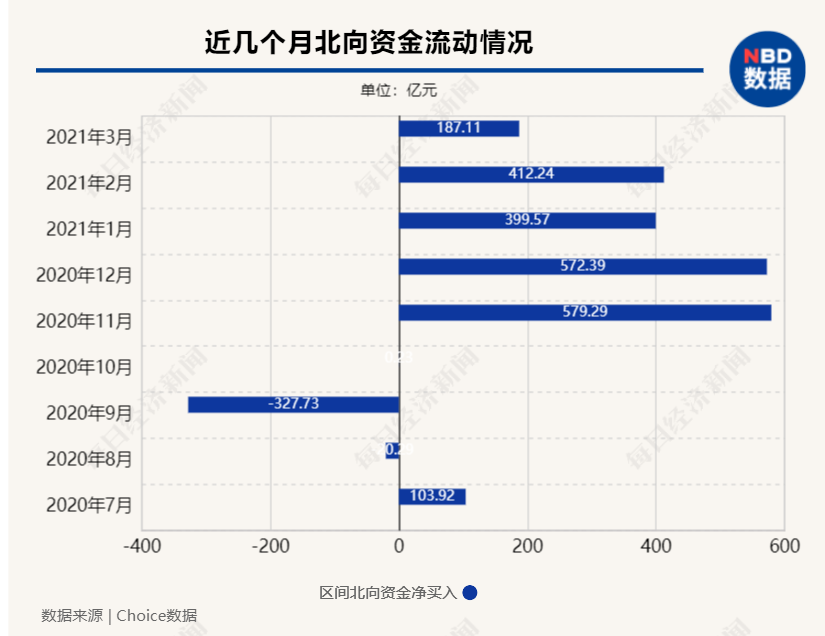

尽管今年来A股市场的波动性较高,不过这并没有影响到北向资金对A股的持续净流入。

据Choice数据统计,3月全月,北向资金净流入A股的规模为187.11亿元,这也是自去年11月以来,北向资金连续第5个月净流入A股的规模超百亿。

2017年,“核心资产”的概念首次在A股市场登场以来,北向资金一直都是“核心资产”的忠实拥趸。在最近几年里,每逢市场调整,北向资金都会对“核心资产”不离不弃。

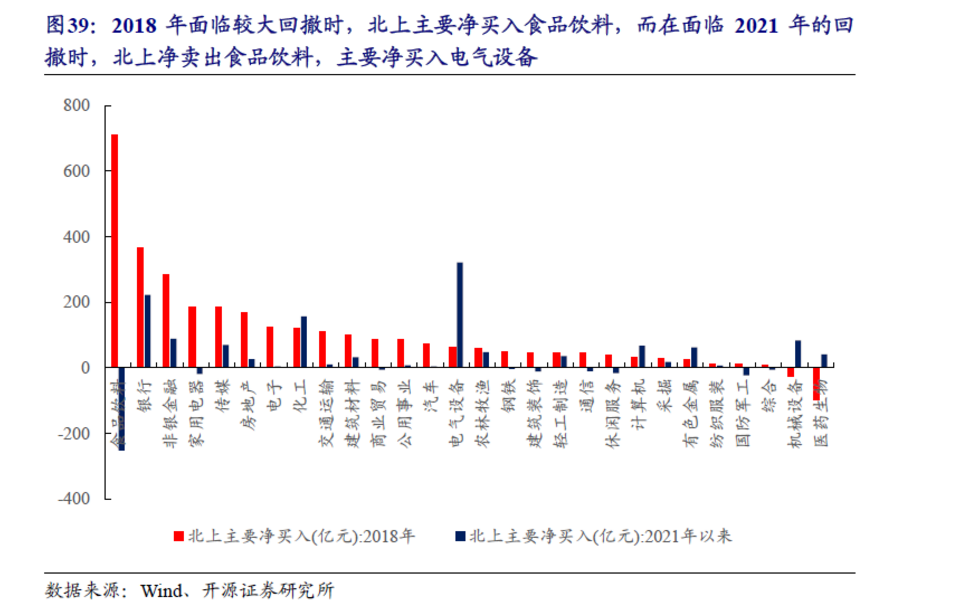

不过此轮“核心资产”的集中调整却有别于以往。据开源证券策略团队统计,最近北向资金对于“核心资产”的态度也发生了转变:2018年回撤时北向资金坚持了该类资产的净买入,而此次北向资金态度已经发生悄然转变。

(图片来源:开源证券研究所)

据开源证券统计,在2018年市场回撤时,北向资金净买入最多的是食品饮料行业,而2021年以来,尽管食品饮料板块出现了剧烈震荡,不过此时北向资金却选择了从中撤退,只是在电气设备等少数行业中选择了坚守。

开源证券策略团队预计,单纯从交易者行为来看,今年投资者需要在坚守以食品饮料为代表的“核心资产”的过程中,忍受比2018年更多的寂寞。

最近,富达国际亚太区首席投资官Paras Anand发布了2021年二季度亚太市场展望。

就近期美国国债收益率上升,对于包括亚洲货币在内的亚洲资产的影响,Paras Anand认为,美国国债收益率上升代表市场对美国和全球经济前景更趋乐观,这对亚洲来说也是个好消息。但是从汇率角度来看,2020年亚洲各国货币相对美元普遍走强,展望未来几个季度,预估升值幅度将会缩小。

他进一步指出,未来投资者在做投资决策时重点关注的关键词应该是“估值”,“我预计在未来几个季度,投资回报率不论在股市或债市应该都会更为有限。虽然实体经济的前景非常向好,但其中一部分已经反映在市场价格。我认为投资人在加仓时应该留出适当的安全边际,并将估值放在投资策略的核心位置。”

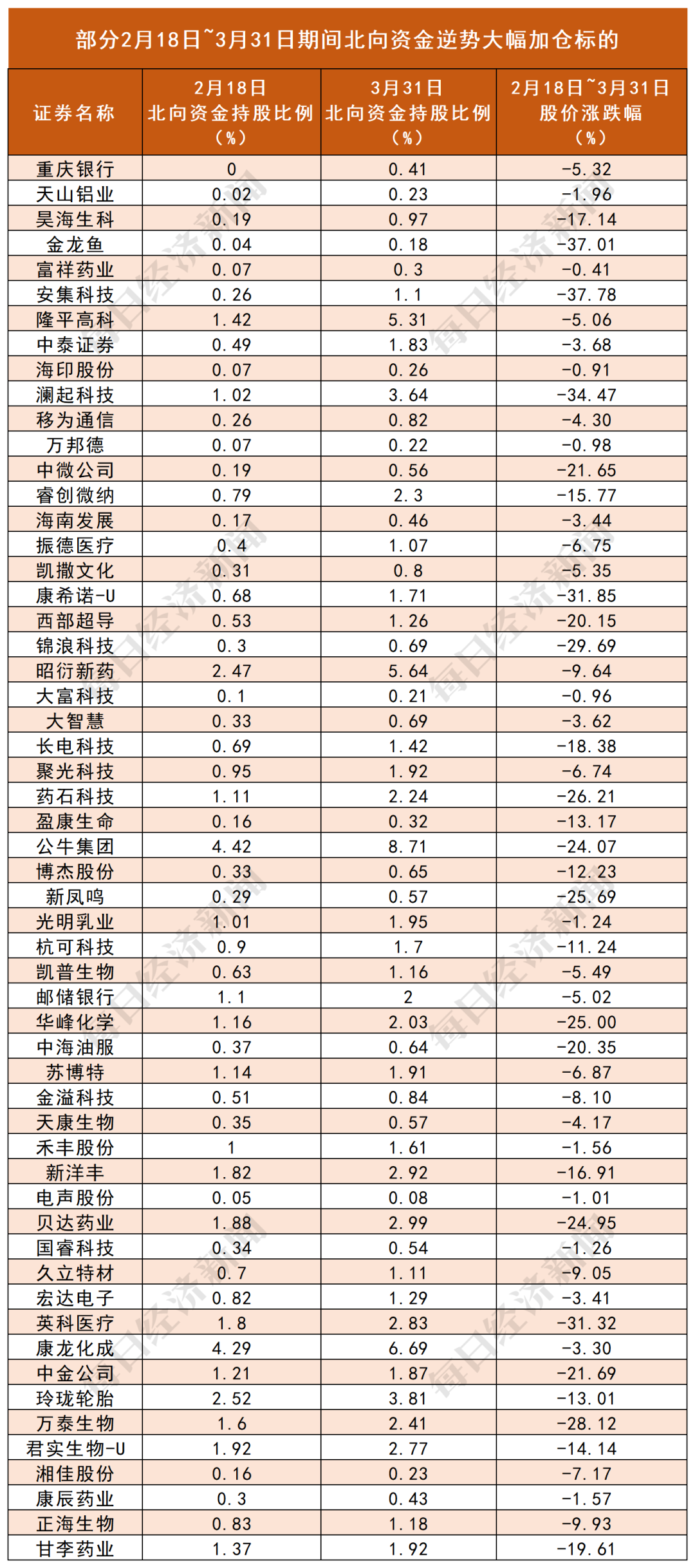

据Choice数据统计,在1472只沪深股通标的中,有703只标的截至3月31日北向资金的持股比例要高于2月18日的持股比例,表明自春节后以来,北向资金选择加仓的标的占比近50%。

其中,在这703只标的中,有279只标的在2月18日~3月31日期间股价累计出现了下跌,这说明北向资金在此期间对这些标的进行了“逆势加仓”。

而在这279只标的中,有56只标的北向资金在2月18日~3月31日对其加仓的幅度超过了40%。这些公司中既有邮储银行、重庆银行这样的低估值金融股,也有康希诺、君实生物这样的尚未盈利的科创板公司。但相对而言,过去2年涨幅巨大的“核心资产”却很少成为北向资金逆势大幅加仓的选项。

“抱团股”可以抄底了吗?

中盘股开始批量进入主力资金视野

据Choice数据统计,自今年2月18日以来,截至3月31日收盘,近80只机构“抱团股”的平均跌幅为21%,其中跌幅超过20%的“抱团股”多达53只。

一些投资者不禁要问,在经历了一轮大幅回调后,机构“抱团股”现在可以抄底了吗?

事实上,包括隆基股份、五粮液、比亚迪、宁德时代、金龙鱼、三一重工等在内的一批“抱团股”在今年1月就已经成为主力资金集中卖出的对象。

而此后的2月、3月,主力资金似乎并没有因为“抱团股”的短期大幅下跌就开始尝试抄底。

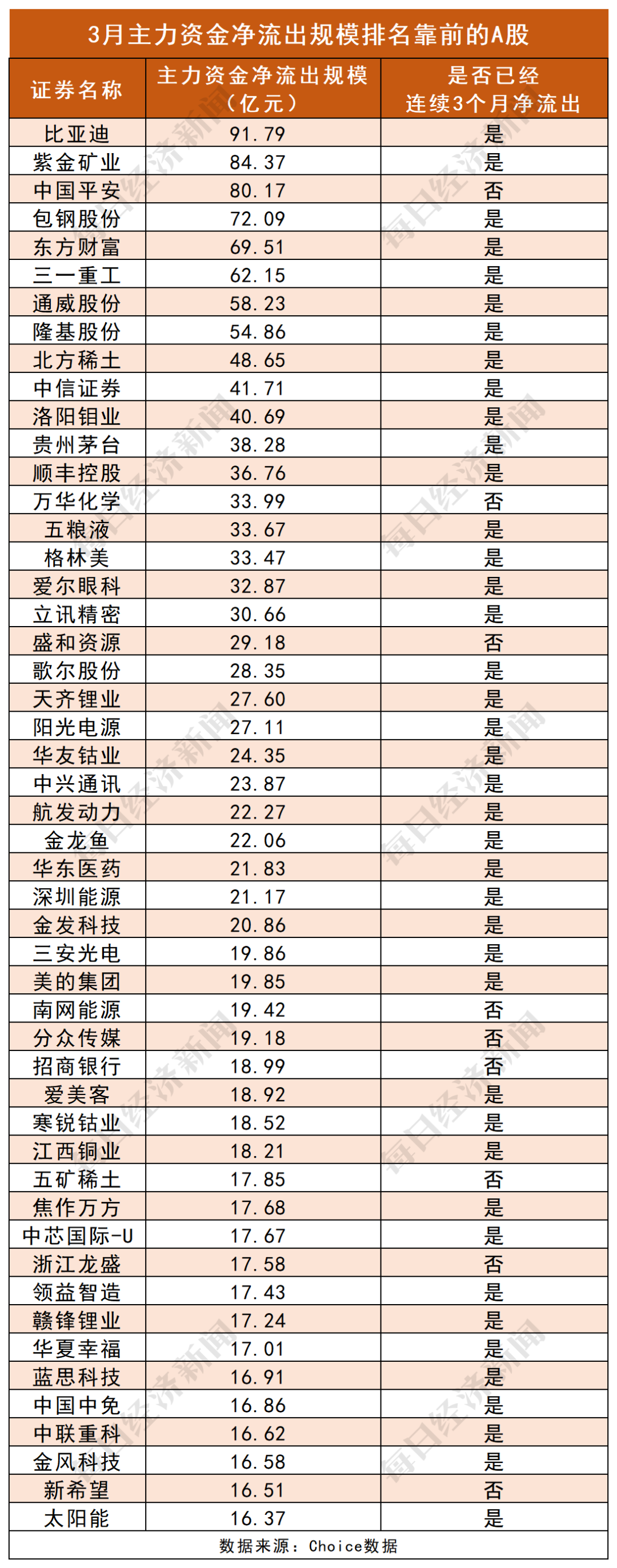

据Choice数据统计,3月主力资金净流出规模排名前10的A股包括比亚迪、紫金矿业、中国平安、包钢股份、东方财富、三一重工、通威股份、隆基股份、北方稀土、中信证券。其中除了中国平安外,其余9只A股都已经经历了连续3月的主力资金净流出。

另据统计,在近80只机构“抱团股”中有将近70只“抱团股”在3月遭主力资金净流出,占比达86%。

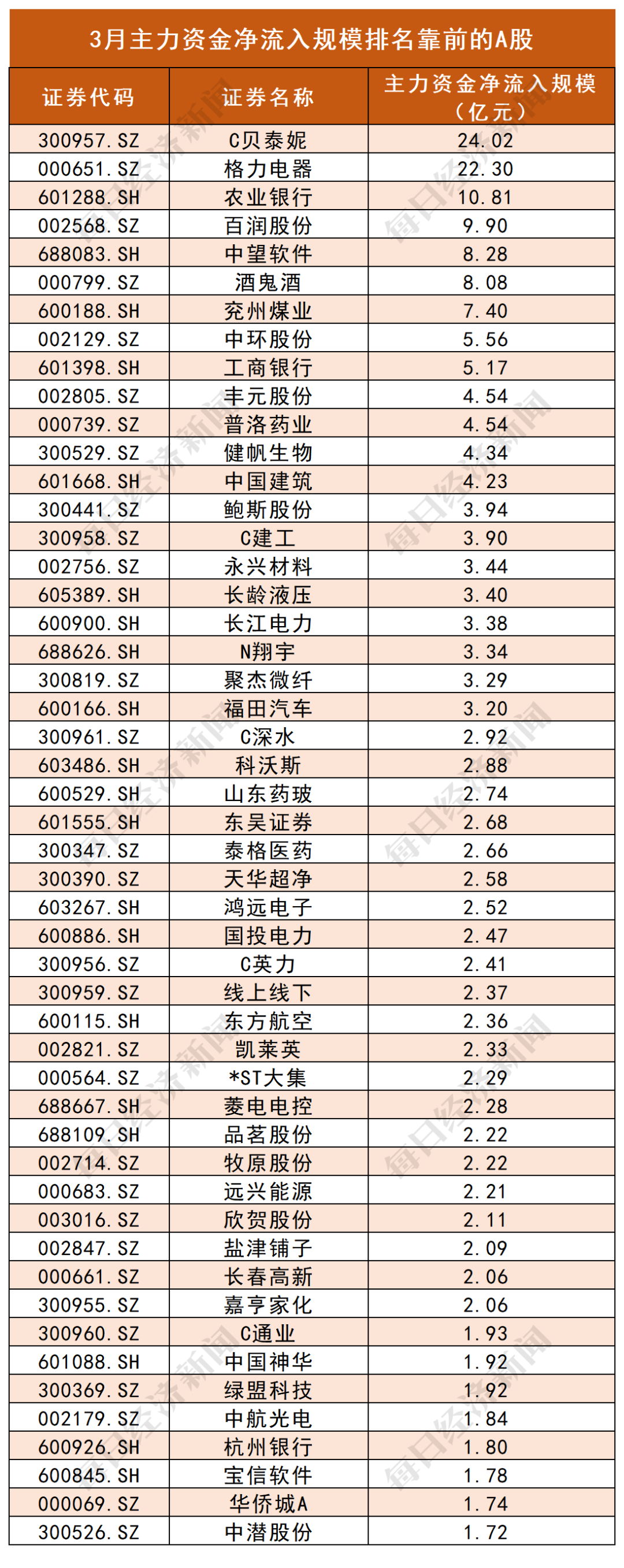

据Choice数据,今年3月主力资金净流入规模排名前10的A股分别为贝泰妮、格力电器、农业银行、百润股份、中望软件、酒鬼酒、兖州煤业、中环股份、工商银行、丰元股份。

由此来看,就3月的主力资金动向来看,以大金融为代表的低估值板块仍然是主力资金布局的重要选择。

另一方面,值得注意的是,此前曾得到各路资金“共识”的大周期板块最近出现了退潮迹象,例如,3月主力资金净流出规模居前的个股中出现了紫金矿业、包钢股份、北方稀土、洛阳钼业、盛和资源等多只前期涨幅较大的周期股。

那么接下来什么样的板块有机会在机构群体中形成新共识呢?从3月主力资金的资金流向来看,一批中盘股开始进入主力资金的视野。例如,在3月主力资金净流入规模排名前20的个股中包括了百润股份、酒鬼酒、中环股份、普洛药业、健帆生物、永兴材料、鲍斯股份等多只中盘股。

在上海金舆资产基金经理赵彤看来,“以大为美的选股方式现在可能不好用了,过去两年持有大市值核心资产完胜,但靠风格取胜,在未来会变得比较难。”

他认为,今后市场机会在于一些业绩不错、估值又不是很贵的中盘股上,“接下来机构集中围猎的中型公司机会最大,预计很多资金会跟着‘抄作业’。”

景林、淡水泉火速筹集“弹药”

近一月机构调研暴增近8成,高毅调研最“勤”

相比今年春节前的情况,目前私募整体发行节奏重回高点。

3月以来私募发行市场热火朝天,私募巨头高毅资产、景林资产等明星私募的新产品受到追捧,其中景林资产旗下景泰丰收系列产品短期募集120亿元左右。而高毅资产一款80亿的产品被“秒光”。

在发行产品方面,淡水泉动作最大。基金业协会数据显示,淡水泉今年以来合计备案了93只私募产品。光是3月份,淡水泉就备案了40只新私募产品,其中在3月19日一天备案了11只私募新产品。而同为老牌私募的景林资产今年以来合计备案了21只私募产品,其中在3月份就备案了20只新产品,包括上述卖出120亿元的爆款。

另外目前私募整体仓位并没有出现明显的减仓迹象,私募排排网组合大师最新数据显示,二十亿和十亿规模股票私募仓位呈现出先高后低的态势,近期仓位下降趋势明显。而五十亿和百亿规模股票私募仓位整体呈现出上升态势,今年来仓位稳中有升。

值得注意的是,私募机构一边发行产品积极备战,同时也加大马力调研,为新产品布局做准备。

据东方财富Choice数据,近一月来机构调研数据合计11331次,较前期增加了4995次,增幅78%。

从机构调研板块来看,计算机软件位居第一,其次是半导体板块,第三位是计算机硬件,第四是生物制药,第五是电子元器件。具体公司来看,中科创达3月接待了291家机构的密集调研。其次是广联达3月接待了290家机构的调研。一心堂3月接待了272家机构的调研。之后的是兆易创新、药石科技、TCL科技、当升科技、华阳集团等个股。

从具体机构的调研情况来看,高毅资产是调研最“勤快”的头部私募,在3月份可谓是马不停蹄。据东方财富数据,高毅资产在3月1日就调研了天融信、申通快递、正海生物、松井股份;在3月3日调研了仙琚制药、火星人、亿田智能、帅丰电器、传音控股等;3月4日调研了天宇股份、九洲药业、淳中科技、惠泰医疗等个股;之后又陆续调研了华阳集团、正邦科技、爱尔眼科、杭萧钢构、中科创达、西麦食品、普门科技、大华股份、三花智控、广联达等公司。

近期互联网巨头不断爆出染指电动汽车行业,而作为智能驾驶龙头的中科创达也成为私募火热调研的重点对象,在最新披露的年报中,社保基金连续重仓中科创达,且3月以来中科创达获得了超亿元的北上资金的增持。中科创达表示,公司将继续扩大智能座舱优势,创新和突破智能驾驶,加大智能网联汽车业务拓展及研发力度,构筑车云一体操作系统。

据私募排排网统计,在3月15日至3月29日期间内,共有98家上市公司受到了454家私募机构的调研。被私募调研的这98家公司中,属于具备成长性的中小板上市公司有38家,占比达到了39%。属于创业板的有34家,占比达35%,属于主板的公司有23家,占比23%。整体来说,私募对于具备成长性的中小板和创业板的个股的调研热情较高。

3月两市现345笔增持

龚虹嘉又套现海康威视,机构接盘超30亿

A股市场去年开始结构性牛市、结构性熊市的表现非常明显。

东方财富Choice金融终端数据统计显示,3月A股二级市场一共公告发生了1109笔减持、345笔增持。

增持方面,从3月重要股东动向来看,部分公司股价在经过了前期大幅下跌后,重要股东、董监高有出现密集增持的趋势,其目的可能在于向市场传递信心。

3月12日,阳光照明发布公告显示,2021年3月10日,董事、总经理官勇先生增持股份16.36万股,董事、副总经理吴国明先生增持股份52.18万股,以及还有一些高管增持。

3月20日,阳光照明又发布公告称,公司收到董事、副总经理李阳先生增持公司股份的通知。2021年3月18日和2021年3月19日,董事、副总经理李阳先生增持公司股份130.74万股。

阳光照明目前(截至4月1日)股价不足4元。2020年公司股价下跌19.65%,今年以来微涨7.34%。公司截至2020年三季度的每股净资产为2.66元,其市净率不足1.5倍。2020年前三季度公司每股收益为0.31元,动态市盈率不足10倍。

减持方面,前期一些热点个股出现了股东逢高派发迹象。不过,由于这些公司大部分根据要求进行了预披露,减持行为也在预料之中。

3月4日,海康威视公告显示,公司股东龚虹嘉于2020年11月6日至2021年3月3日期间,通过大宗交易共计减持公司股份1.13亿股,占公司总股本的1.21%。按照区间均价估算,龚虹嘉套现金额超过60亿元。新一轮减持后,龚虹嘉个人仍持有海康威视10.41%股份,并通过一致行动人新疆普康投资有限合伙企业合计持有公司12.36%股份,仍是公司的第二大股东。

2001年11月,龚虹嘉出资245万元投资了海康威视的前身杭州海康威视数字技术有限公司,持股比例为49%。如今,龚虹嘉的这笔投资已经大赚了几万倍。海康威视上市后其套现金额也超过200亿元。他因此被称为“中国版孙正义”。

从大宗交易数据来看,龚虹嘉减持的海康威视中很大一部分可能被机构投资者购入。3月海康威视的大宗交易中,机构专用席位充当了40次接盘方,合计买入金额达到33.68亿元。

申万宏源指出,海康威视2020年已经进入新一轮增长曲线的“超级拐点”,2021年起有望持续兑现高成长:在统一软件架构下,人均创收/创利上行,伴随AI赋能业务带来的收入提升,利润有望双击。维持盈利预测,预计2020~2022年归母净利润为134/168.1/208.8亿元,对应PE为35/28/23倍。目标市值约8000亿元,维持买入评级。

今年以来,尽管有龚虹嘉减持的利空,海康威视也出现上涨,并一度创出历史新高(复权后),今年以来涨幅超过15%。

总之,重要股东增减持行为可以作为投资者进行投资决策的重要依据,但只是决策的依据之一,长期投资最重要的仍然是,对基本面的持续跟踪关注。

3月机构接盘442笔大宗交易

中国平安四笔大宗交易溢价率超10%

大宗交易市场上,3月共发生2466笔大宗交易,成交股数为41.76亿股,成交金额648.55亿元。其中269笔溢价成交,580笔平价成交,1617笔折价成交。溢价成交占比为10.91%。

3月出现溢价交易的个股中,有44笔交易溢价率超过10%。其中有4笔溢价率超过20%,均为创业板公司。

溢价率较高的交易中,中国平安较为引人注目。3月,中国平安一共发生了4笔溢价超过10%的大宗交易。

中国平安已公布2020年年报。2020年公司实现归母净利润1431亿元,同比下降4.2%;归母净资产为7626亿元,较去年初增长13.3%。内含价值为13281亿元,较去年初增长10.6%,其中寿险及健康险较去年初增长8.9%。总投资收益率和净投资收益率分别为6.2%和5.1%。

从分析师观点来看,大部分分析师对平安2020年财报解读均从业绩见底角度切入。如申万宏源指出,无需过度解读公司差强人意的2020年年报,预计2021年一季度公司NBV增速超15%,2021年逐步收获寿险改革成效业绩反转可期。

值得一提的是,机构专用席位对大宗交易的参与度往往比营业部席位更吸引市场目光。Wind金融终端数据显示,3月机构席位参与了442笔大宗交易的接盘。其中对石头科技的接盘最值得一提。

Wind金融终端显示,石头科技3月一共发生了多达62笔大宗交易。卖方包括中泰证券北京朝外大街营业部、中信证券北京复外大街营业部、中金公司上海分公司等。买方有31笔为机构专用席位接盘,合计成交7.29亿元。

石头科技作为两市第二高价股,自然大宗交易惹人注目。不过,密集大宗交易也在市场预料之中。在首发限售股上市流通后,2月23日,石头科技发布股东及董监高减持股份计划公告。3月27日、3月31日、4月1日,石头科技又连续发布相关的股东及董监高减持进展公告。

石头科技无可争议是去年以来大牛股,即使目前价格超过千元,仍有不少分析师对其未来表示看好。机构利用董监高减持机会,在大宗交易市场获取筹码更有利于减少交易的摩擦成本,也容易在协议过程中获得折价带来的一定安全垫。

开源证券指出,根据魔镜数据,2021年1~2月,石头科技在天猫、淘宝渠道实现销售额7767.57万元,同比增长92.16%。根据JungleScout数据,2021年1~2月,公司在亚马逊美国实现GMV约1033.88万美元,同比增长71%。考虑到2020年同期疫情对产能影响带来的低基数,预计2021Q1公司收入端将继续保持高速增长,考虑2020年Q1低利润率的米家品牌占比影响,预计2021年一季度利润增速将高于收入增速。

开源证券同时指出,据2月23日减持公告顶格披露的预减持量计算,过去三周大宗交易成交量已达12.43%,且折价幅度低,预计减持影响将逐步减弱。继续给予石头科技“买入” 评级。

公用事业、休闲服务成融资客“心头好”

7只标的净买入额超5亿元

截至3月31日,沪深两市的融资融券余额为16547.79亿元,比2月末下降了152.81亿元,3月末两融余额占A股流通市值达2.59%。具体来看,其中融资余额为15097.22亿元,比2月末下降206.58亿元;融券余额为1450.57亿元,比2月末增长了53.77亿元。

两融交易规模方面,3月两融交易规模达16172.44亿元,比2月增长了2020.22亿元。其中融资买入额达15005.75亿元,融券卖出额达1166.69亿元。值得注意的是,3月融资买入额比2月仅增长了11%,而融券卖出额却比2月大增68%。

从申万一级行业来看,截至3月31日,有三大行业两融余额超过1000亿元,分别是非银金融、电子和医药生物。此外,计算机、银行、化工、电气设备、有色金属、食品饮料、房地产、农林牧渔等的两融余额也均超过500亿元。

从行业两融交易数据来看,有色金属和电子两大行业在3月交易活跃,两融交易额分别达1540.02亿元和1513.11亿元。此外,医药生物、电气设备、非银金融、化工的两融交易额也在1000亿元以上。

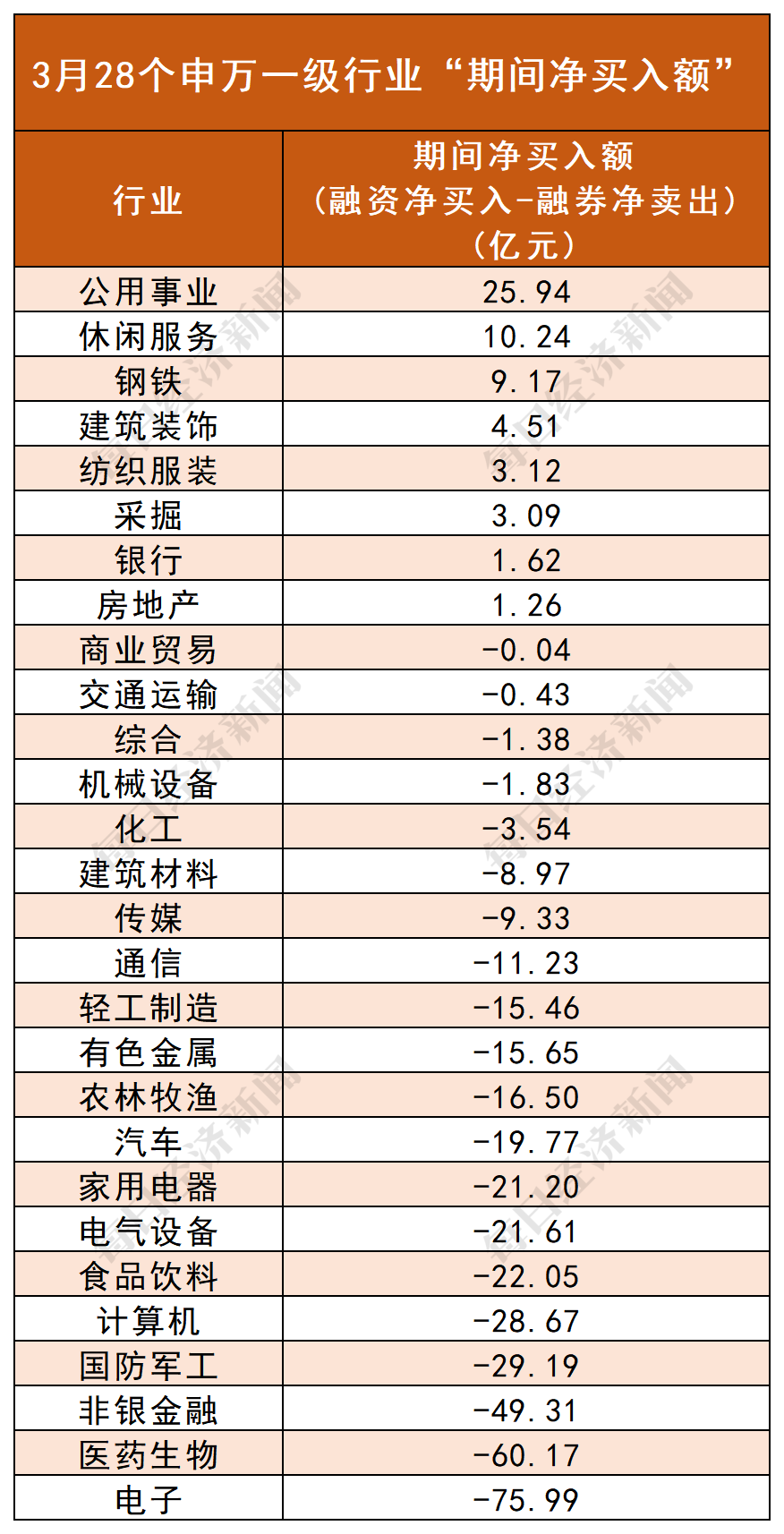

具体而言,就融资净买入方面,公用事业成为融资客的“心头好”,3月融资净买入额达37.37亿元,当然这与碳中和题材持续火热有着紧密联系。其次是钢铁、化工和休闲服务行业,分别净买入额为15.11亿元、10.56亿元和10.48亿元。

融券净卖出方面,非银金融行业首当其冲,3月融券净卖出额达27.58亿元,其次是电子、医药生物、化工、电气设备、公用事业,融券净卖出额均在10亿元以上。

因此,结合以上数据,有8大行业期间净买入额(3月融资净买入额-3月融券净卖出额)为正。其中期间净买入额最大的为公用事业行业,达25.94亿元。其次为休闲服务行业,达10.24亿元。接下来分别是钢铁、建筑装饰、纺织服装、采掘、银行和房地产行业。

相反,其余行业为期间净买入额为负。其中电子、医药生物和非银金融期间净买入额为-75.99亿元、-60.17亿元和-49.31亿元。此外,国防军工、计算机、食品饮料、电气设备、家用电器行业期间净买入额也在-20亿元以上。

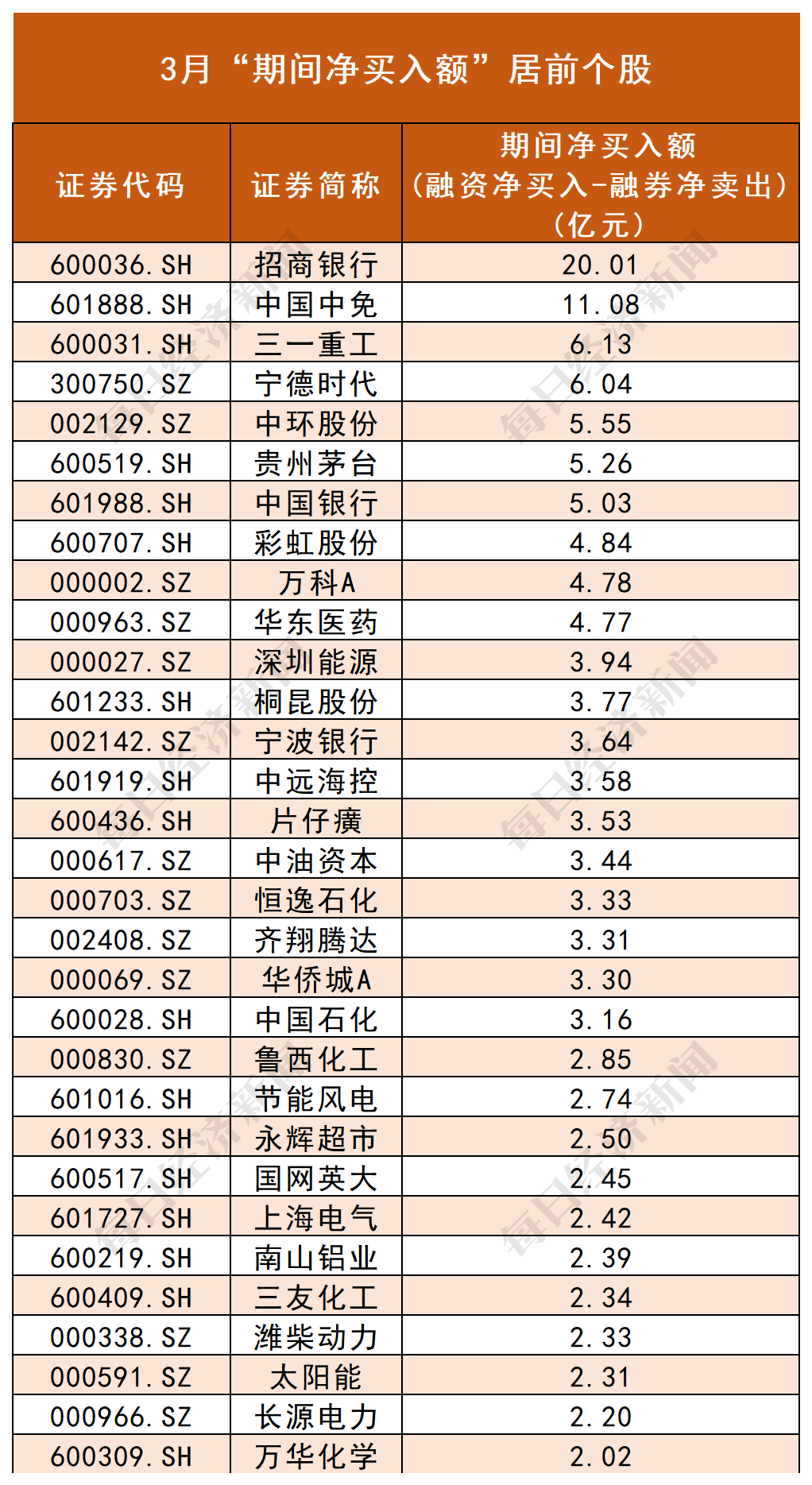

从个股来看,有186只个股期间净买入额超过5000万元,其中招商银行期间净买入额达20.01亿元,位居首位。其次是中国中免,期间净买入额达11.08亿元。另外,三一重工、宁德时代、中环股份、贵州茅台和中国银行的期间净买入额也在5亿元以上。与此相反,比亚迪、中芯国际-U期间净买入额为-17.61亿元和-15.49亿元。

记者:王海慜 杨建 王砚丹 陈晨

编辑:吴永久

视觉:陈冠宇

排版:吴永久 马原

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP