每日经济新闻 2021-03-30 11:29:38

随着公募基金密集披露年报,包括刘格菘、王宗合、傅鹏博、余广在内的一大批明星基金经理的持仓情况也随之浮出水面。

每经记者|李蕾 每经编辑|叶峰

随着公募基金密集披露年报,包括刘格菘、王宗合、傅鹏博、余广在内的一大批明星基金经理的持仓情况也随之浮出水面。除了前十大重仓股,他们的“隐形重仓股”情况和对后市的观点也同样看点十足,《每日经济新闻》记者为大家一一做了梳理。

刘格菘:光伏行业已经进入快行道,龙头公司将充分受益

2017年刘格菘加入广发基金,仅仅2年之后也就是2019年,他管理的三只基金包揽了当年年度收益的前三名,并且收益率均超过了100%,创下纪录。三只翻倍基的成绩也让他在行业内一时间名声大振,管理规模也是水涨船高。目前刘格菘在广发基金一共管理了7只基金,管理规模达到843.43亿元。任职最好回报来自2018年成立的广发双擎升级A,总回报达到230.18%,年化回报64.12%。

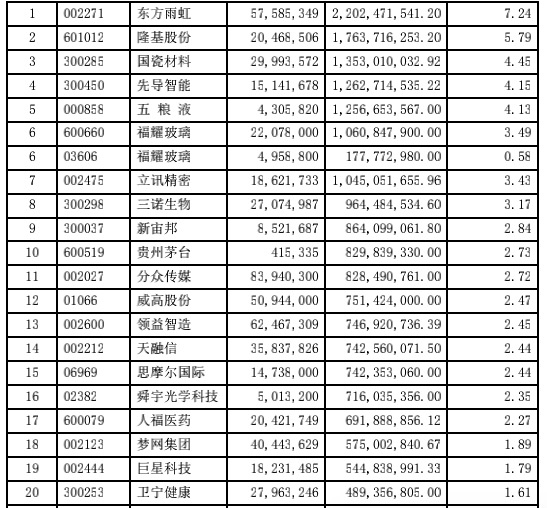

他的另一个代表作,广发创新升级的年报显示,截至去年年底该基金的股票仓位为92.67%,一共持有85只个股。前20大重仓股情况如下:

从行业配置上来看,重点配置了以半导体、光伏、医疗服务为主的成长行业。除了前十大重仓股,“隐形重仓股”的情况同样值得一看,恒力石化、长电科技、桐昆股份占基金资产净值的比重都超过了2%。

对于2021年的市场,刘格菘在年报中表示,市场进入“信用收缩+盈利扩张”的信用收缩前期,资本市场的整体估值大概率难以大幅提升,寻找业绩确定快速增长的机会更为重要。自身景气度能否爆发将成为相关资产能否取得超额收益的关键。

具体到行业上,他认为随着光伏行业全面进入平价时代、汽车电动化大趋势的确立,以及海外需求的快速增长,光伏行业已经进入快行道,龙头公司将充分受益。同时,随着海外疫情缓解,全球持续复工复产,顺周期行业仍值得重点关注。

王宗合:价值投资效果远远好于在市场模糊状态下去做择时选择

2020年7月,王宗合的新基金鹏华匠心精选刷新了公募基金发行认购历史纪录并启动比例配售,最终募集规模达296.91亿元,引起行业热议。目前他一共管理了10只基金,管理资金总规模523.84亿。

整体来看,王宗合的风格是“精选个股,专注价值,长期投资,穿越牛熊”,比较稳健,擅长于从社会、产业等长周期角度去挖掘行业和公司。目前任职回报最高的基金是从2010年开始管理的鹏华消费优选,任职总回报363.10%、年化回报16.11%。

鹏华消费优选显示,截至去年年底这只基金的股票仓位为85.35%,一共持有81只个股。其中前20大重仓股如下:

前十大重仓股中,白酒仍然占据了非常重要的地位。而在排名11~20位的隐形重仓股里,中国平安、青岛啤酒占基金资产净值的比例都超过了2%。正如王宗合在年报中所表示的,鹏华消费优选在白酒、医疗服务、创新药、新材料、高端制造等行业中取得了较为满意的收益。

而在谈到未来的操作策略和市场展望时,他坦言,大家或许有个疑问,为什么在目前的市场环境下不进行一定的择时选择?“我们的答案是:回顾历史,我们通过深度研究、长期持股的价值投资来穿越周期,所取得的效果是远远好于在市场模糊状态下去做择时选择的。所以我们将一如既往地把精力放在深度研究上,把我们篮子里的鸡蛋看好;同时我们也将持续跟踪研究篮子以外的具有长期成长价值的新兴行业里的龙头公司,并努力将它们纳入我们的投资中来。”

傅鹏博:中长期关注三大方向

作为睿远基金的顶流、主力基金经理,傅鹏博管理的基金近日也公布了2020年报。目前他专注管理睿远成长价值这一只基金,在管基金总规模304.39亿元。从基金业绩的表现来看,睿远成长价值A去年的业绩回报为71%,在同类基金中排名前30%,今年以来表现相对比较平淡。

年报显示,截至去年年底,睿远成长价值的股票仓位为89.04%,持有113只个股。前20大重仓股情况如下:

从行业配置上来看,傅鹏博还是偏好于TMT、化工、建材、光伏、新能源等板块,睿远成长价值也重点配置了这些行业。他在年报中也表示,从个股来看,基金主要配置了中长期基本面扎实、内生增长持续性好的行业领军公司,并且考察了公司的中长期盈利能力和估值的匹配度,以期为投资留出一定的安全边际。2020年,睿远成长价值全年净值增长71.0%。

而在谈到2021年展望时,傅鹏博表示短期关注三个方向:1、去年受到疫情影响而今年能够明显恢复的行业和公司;2、通胀预期强化背景下,上游资源行业盈利增长的可持续性,以及原材料价格大幅提高后,中下游行业的盈利情况;3、海外疫情是否会出现反复,以及外需边际变化。

而中长期看,他关注的方向也很值得一看:1、数字化经济逐渐渗透到传统经济的各个领域,由此带来的投资机会;2、碳中和背景下,周期行业的供给侧改革和绿色能源利用方式带来的投资机会;3、人口老龄化,潜在经济增速下台阶过程中,参照其他发达体的历史经验,发掘在此过程中脱颖而出的公司。

余广:预计下一阶段权益市场依然体现为结构行情,行业、个股之间分化明显

景顺长城基金的余广拥有16年证券从业和超10年公募投资管理经验。代表作景顺长城核心竞争力是他在景顺长城首发的第一只产品,至今已经管理了9年多时间。目前余广一共管理了4只基金,在管总规模253.47亿元。

景顺长城核心竞争力的年报显示,这只基金的股票仓位为88.65%,一共持有79只个股。前20大重仓股情况如下:

前十大重仓股我们这里不再赘述,重点看看排在第11到20位的“隐形重仓股”。年报数据显示,余广的隐形重仓股还是以电子、化工、医药、机械设备等细分领域的龙头企业为主,京东方、星源材质、万孚生物、世运电路、迈瑞医疗、帝尔激光占基金资产净值的比重都在2%以上。

在回顾去年的操作思路时余广表示,在行业配置方面,重点集中于“大消费类”的绩优龙头股如家用电器、食品饮料和医药等,以及部分通过自下而上选取出来的偏周期或TMT板块中具备很强的核心竞争力且资产负债表健康的其他行业龙头公司。

而展望2021年,他和团队认为将是一个“稳货币+紧信用”的环境。预计下一阶段权益市场依然体现为结构行情,行业、个股之间分化明显。

“在投资策略方面,我们保持适当的谨慎,坚持自下而上精选优质个股,操作上更加侧重选股,侧重于长期因素,基于企业的长期基本面和估值,以长期持有的思路来坚持价值投资,重点选取基本面坚实、具备核心竞争力、资产负债表健康、业绩具有稳定性的行业龙头公司,买入持有,以获取长期的投资回报。”

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP