每日经济新闻 2020-11-16 22:04:51

每经记者|胥帅 每经编辑|文多 程鹏

资本市场最近颇不宁静。先是永煤控股债的意外“躺倒”引发了信用债市场的腥风血雨,云南城投、清华控股、冀中能源、中国平煤等等多只AAA级债券遭到市场集体“打折”抛售,接着又有天齐锂业百亿债务违约,大股东4个月减持套现18亿,留下19万股东瑟瑟发抖。

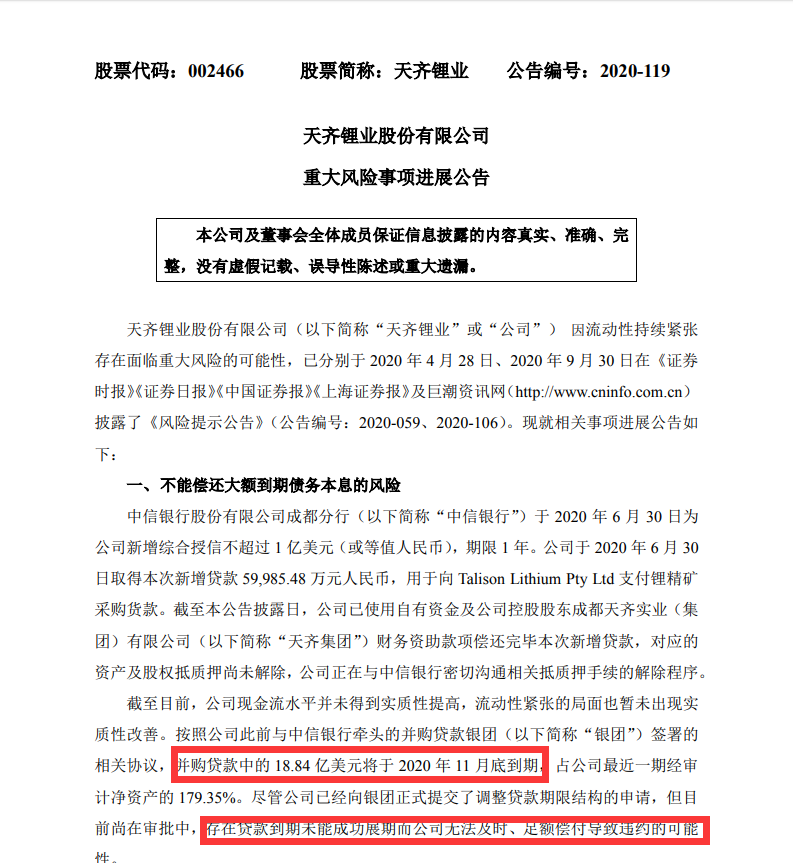

上周六(11月13日)晚间,市值335亿的明星股天齐锂业主动爆雷,公司18.84亿美元(约合人民币124.4亿元)并购贷款将于2020年11月底到期,占公司最近一期经审计净资产的179.35%,该笔贷款存在无法及时、足额偿付导致违约的可能性。今年已暂停2020年内到期的部分并购贷款利息,累积应付未付的银团并购贷款利息达人民币4.71亿元。

公开资料显示,天齐锂业是中国锂业巨头,主要从事锂资源开采、销售和锂盐产品生产制造。其生产基地位于四川射洪、四川安居、江苏张家港、重庆铜梁,以及西澳奎纳纳,并持有智利矿业化工(SQM)阿塔卡玛盐湖(掌握了世界上最丰富的锂资源和钾资源)以及西澳大利亚格林布什(Greenbushes)锂辉石矿两大海外优质资源。此前,天齐锂业曾一度是A股深受青睐的明星股。然而,由于海外并购项目的失利,天齐锂业正面临前所未有的压力。

图片来源:摄图网(图文无关)

流动性紧张 124亿贷款可能还不上

11月13日晚间,天齐锂业发布公告坦言称,截至目前,公司现金流水平并未得到实质性提高,流动性紧张的局面也暂未出现实质性改善,存在不能偿还大额到期债务本息的风险。

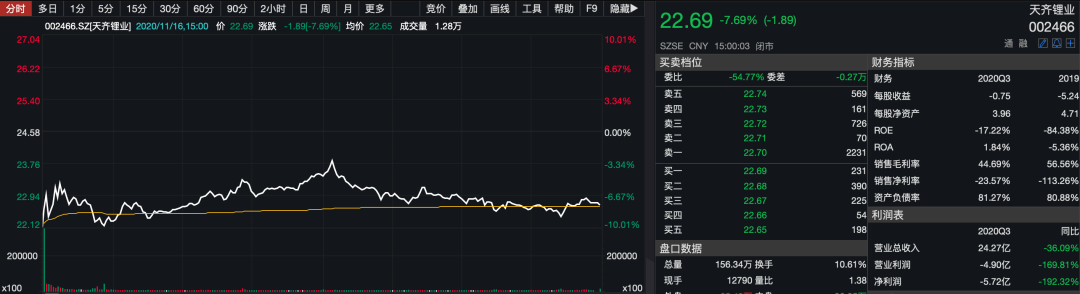

16日早盘开盘,天齐锂业开盘跌停,报22.12元,封单超4万手。不过随即被资金翘板,上午就放出超25亿元成交巨量。随后跌幅缩窄,截至下午收盘,下跌7.69%,报22.69元。

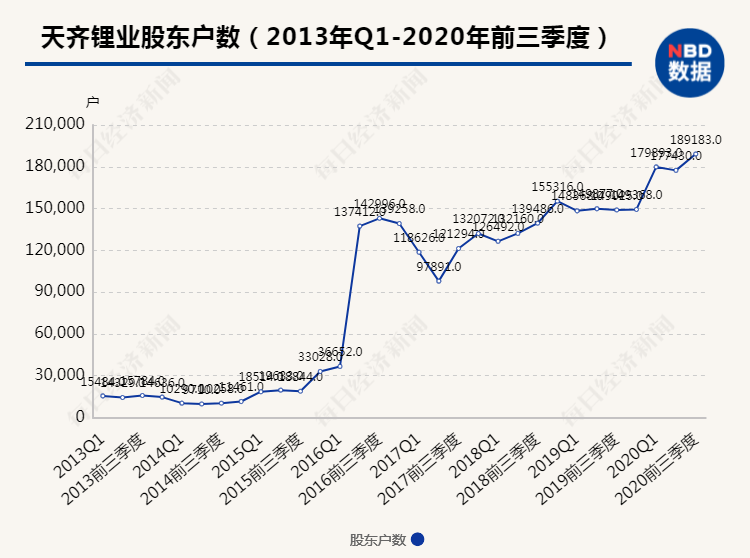

截至10月30日,公司A股户数高达19.38万户。

根据上周五晚间公告,天齐锂业提到并购贷款中的18.84亿美元将于2020年11月底到期,占公司最近一期经审计净资产的179.35%。按照最新兑美元汇率计算,18.84亿美元折合人民币约124亿元。而天齐锂业三季报披露,公司期末总资产合计约426.71亿元,负债346.77亿元,净资产58.5亿元。

实际上,天齐锂业并非第一次发布不能偿还大额到期债务本息的风险公告。9月30日,天齐锂业发布风险提示公告,其中已提及18.84亿美元贷款将于11月到期,存在未能成功展期而无法偿付的风险。

不过因为国庆假期后A股市场的整体情绪乐观,天齐锂业节后开盘的股价并未重挫,反而出现了一波拉升。这次,天齐锂业自曝债务危机后,引发市场轩然大波且股价重挫。很大程度上是还债期渐行渐近,市场担心天齐锂业偿还能力不足。

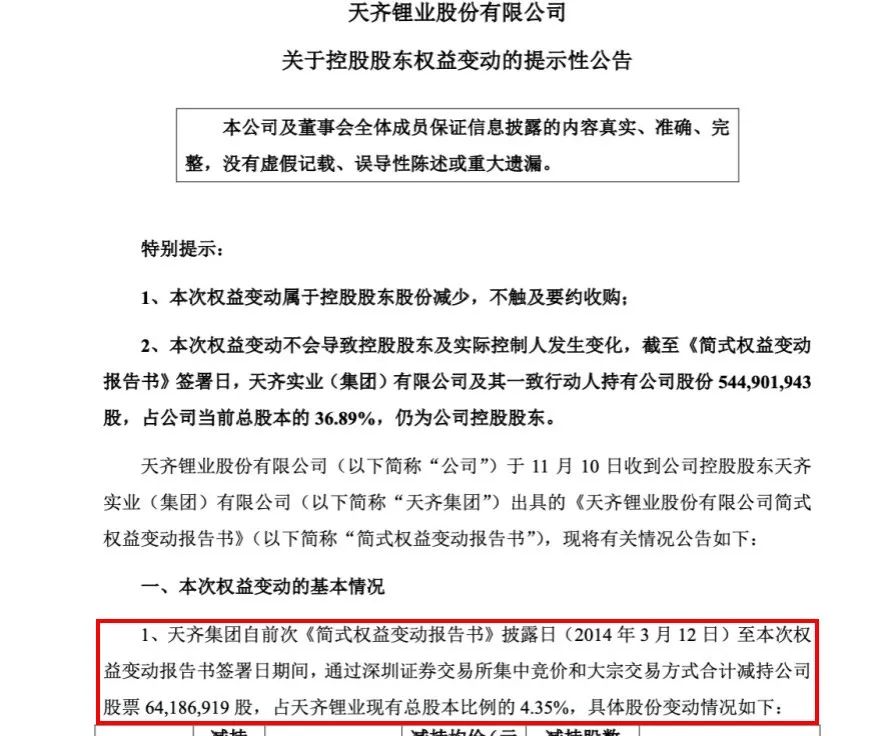

值得一提的是,天齐锂业13日晚在另一份公告中表示,大股东天齐集团4个月总共减持了6418.69万股股票,占总股本比例的4.35%,套现约18亿元。另外,另外一份公告显示高级管理人员李波减持9.53万股,占总股本比例0.65%,套现约231万。

债务问题始于“蛇吞象”并购

作为曾经的明星股,天齐锂业眼下陷入债务违约困局,始于公司两年前的一次逾40亿美元的海外大并购。

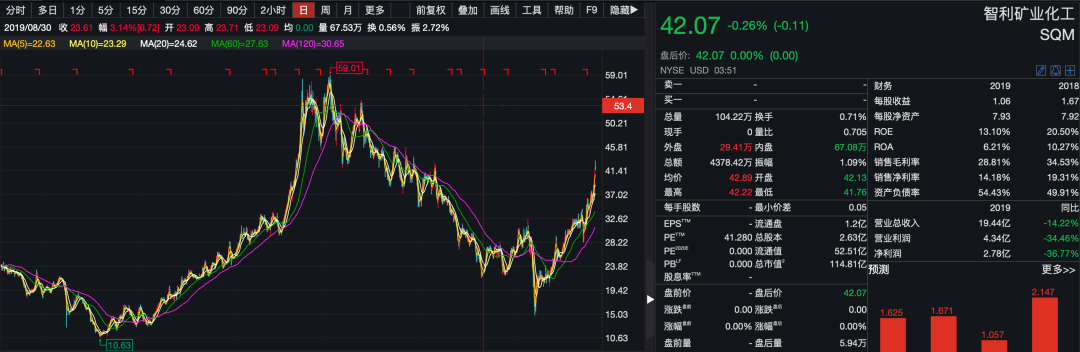

2018年5月,天齐锂业以40.66亿美元(约合人民币259.2亿元)收购智利化工矿业公司(SQM公司)23.77%的股权,加上原本持有的2.1%股权,合计持有SQM公司25.86%的股权,成为SQM公司第二大股东。这也是迄今为止四川民营企业的最大海外并购案。当时,天齐锂业自筹的资金为7.26亿美元,其余资金都是由银行提供的贷款。财务压力从此埋下。

图片来源:天齐锂业官网

齐锂业巨资收购SQM股权可谓“买入即巅峰”。2015年,电池级碳酸锂价格启动涨势,最高一度接近20万元/吨。但从2018年2月开始,电池级碳酸锂价格触顶下跌,而目前,电池级碳酸锂报价已在4.5万元/吨左右,上演了“过山车”般的行情。

这也让天齐锂业背负了双重压力:一方面是利息费用的高额支出,另一方面是锂价巅峰不再的“造血”放缓。

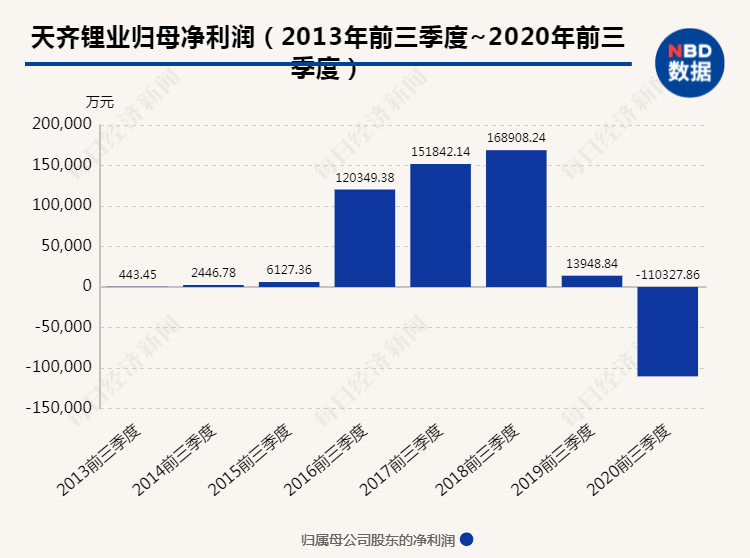

天齐锂业对SQM计提减值准备约52.79亿元,这笔减值也让公司2019年归母净利润亏损59.83亿元。而2018年同期为盈利22.00亿元。受累于SQM股权收购,天齐锂业的业绩持续走下坡路。2020年三季报显示,天齐锂业前三季度利息费用高达13.98亿元;报告期内实现营收为24.27亿元,同比下降36.09%;归母净利润为-11.03亿元,同比下降890.95%。资产负债率也始终居高不下,2020年三季度末再创新高,达到81.27%。

此前,天齐锂业也尝试过配股融资偿还负债。公司曾经募到了29.32亿元,占可配售股份总数比例约97.82%。

此外,天齐锂业控股股东质押比例高企。截至2020年11月10日,公司控股股东天齐集团未来一年内到期的质押股份累计数量约3.55亿股,占其所持股份比例75.82%,占公司总股本比例24.03%,对应融资及担保余额31.94亿元。

实控人会不会“断臂求生”?

天齐锂业表示,公司已经向银团正式提交了调整贷款期限结构的申请,但目前尚在审批中。此外,天齐锂业暂缓支付2020年内到期的部分并购贷款利息。

9月30日公告中,天齐锂业也提到了这一点。需要注意的是,天齐锂业暂缓支付并购利息,但同样获得了中信银行的贷款授信额度。天齐锂业获取了中信银行授信不超过1亿美元,主要用于结清逾期未支付的锂精矿货款。

一行业分析师表示,假如天齐锂业债务问题真到了不可挽回的局面,应该不会得到这么多授信额度。

图片来源:

摄图网(图文无关)

但天齐锂业的债务问题已迫在眉睫,当务之急仍然是贷款展期以及筹措资金。

天齐锂业有关人士对《每日经济新闻》记者表示,公司目前正在积极解决问题,详细情况已在公告中披露。“公司和控股股东层面仍在积极开展战略投资者引入等相关工作,以期缓解目前流动性紧张的局面,降低公司财务杠杆、优化公司的资产负债结构。尽管目前尚未签署具有法律约束力的战略投资者引入协议,但相关工作一直在持续积极推进过程中。”这位有关人士说道。

战投迟迟未定,天齐锂业先要压缩开支。公司此前还提到已暂停或减缓了所有在建工程项目,下调了全年的成本费用预算。截至今年三季报,公司在建工程合计已将至67.13亿元。

在上述行业分析师看来,天齐锂业并非完全没有偿债能力,毕竟,公司还拥有泰利森和SQM两大优质资产,“只要想还钱还是有办法的,这些都是优良的资产,看老蒋(实际控制人:蒋卫平)舍不舍得了”。

《每日经济新闻》记者注意到,SQM今年以来股价上涨了两倍多,截至发稿,报42.07美元。不过这和天齐锂业当时并购价尚有差距,其2018年的收购价为65美元/股。

更重要的还是天齐锂业的自我造血能力。而从市场数据来看,碳酸锂价格目前正渐渐回升。

据生意社数据监测,近段时间来看,碳酸锂价格一直都处于相对上升的区间,随着出货的日渐趋紧,价格也在持续走高,供需结构有望随着锂电行业持续发展而渐现改善。

生意社碳酸锂分析师认为,目前碳酸锂市场价格不断走高,市场出货有所吃紧,在需求提升和成本增长的带动下,短期来看碳酸锂市场仍旧处于利好态势。

(本文仅供参考,不构成投资建议,据此操作风险自担)

记者|胥帅 编辑|文多 程鹏 杜恒峰

校对|孙志成

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

如需转载请向本公众号后台申请并获得授权

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP