每日经济新闻 2020-10-27 00:09:00

每经编辑|张杨运

A股一哥要换人了?

10月26日晚间,蚂蚁集团(688688)确定发行价,A股发行价为68.80元/股,H股发行价为80港元/股(约合人民币68.85元/股)。

若蚂蚁集团以发行价68.80元/股计算,最终A股发行总市值2.1万亿元。

此外,按10月26日收盘价计算,目前市值最高的公司,是2.06万亿元的消费龙头股:贵州茅台。工商银行、中国平安、建设银行、中国人寿、农业银行等金融股紧随其后,市值超万亿元。

数据来源:wind资讯

值得对比的是,从定价估值来看,蚂蚁本次发行价格68.80元/股对应的市盈率为123.25倍(每股收益按2019年度经审计的扣非前归母净利润除以未考虑A股和H股超额配售选择权时A股和H股发行后总股本计算)。

截至10月26日收盘,贵州茅台的市盈率为46.30。

和国内美团等其他新经济公司相比,蚂蚁的估值也并不贵。截至上周五收盘,港股美团点评市盈率为404。

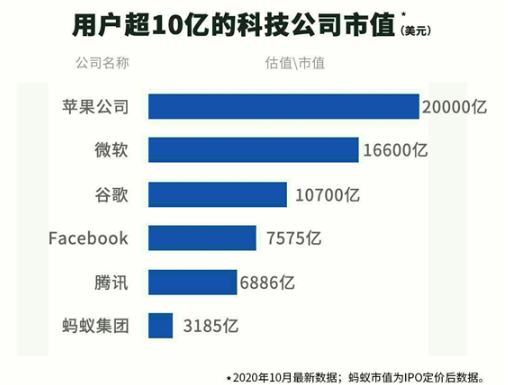

如果从全球总市值来看,蚂蚁还有很大空间。全球用户超10亿的互联网、科技公司总共为6家,分别是苹果、微软、谷歌、Facebook、腾讯、蚂蚁,对应的市值分别为2万亿美元、1.66万亿美元、1万亿美元、7575亿美元、6886亿美元、2.1万亿人民币(约3185亿美元)。

据证券时报统计,以两地发行价乘以对应股本估算(A股和H股均发行16.7亿股),预计绿鞋前A+H股IPO募资规模2300亿元,已超过2019年12月沙特阿美所创造的约256亿美元(约为1715亿元人民币)融资额的纪录,一举问鼎全球IPO榜首。

央视财经消息,今晚,蚂蚁集团香港发行开始仅仅1个小时,H股机构发行部分已经超额认购,火爆程度堪比“双11”,刷新市场纪录。据悉,其中大部分都是10亿美金级别的大订单。

据知情人士称,在蚂蚁的定价公布后,来自国际投资人的订单蜂拥而至。

今日晚间,蚂蚁集团发布公告称,香港上市发行价格定位每股80.00港元。

同时,上交所官网显示,蚂蚁集团IPO初步询价完成,经过近1万个投资机构账户询价,最终A股发行价确定为每股68.8元,总市值2.1万亿元,较此前多家投行预测约2.5万亿-3万亿元估值,折让幅度约20%-30%。

蚂蚁也兑现了让全国人民再赚一笔养老金的承诺,在蚂蚁公布的战略配售结果中,全国社保基金追加投资70亿元,认购超1亿股蚂蚁新股,成为除阿里集团外认购金额最大的战略投资者。全国社保基金理事会副理事长陈文辉25日在外滩金融峰会上表示,社保基金是蚂蚁集团投资者,第一轮已经重仓了蚂蚁,现在也非常积极参与IPO。陈文辉在外滩金融峰会喊话蚂蚁集团称:希望多给一些战配额度,为全国人民多赚点养老钱。

蚂蚁集团董事长井贤栋在随后的发言中,一开场就回应了陈文辉:“全国人民既是支付宝和蚂蚁每天服务的客户,也能成为我们的间接股东,很高兴社保基金给我们两全齐美的机会。非常欢迎社保基金继续投资我们,做我们的长期股东。”

社保基金部分配售结果如下图:

来源:每日经济新闻综合自央视财经、证券时报、每经APP等公开消息

以上内容为每经APP出于传递信息的目的进行刊载,不构成任何投资建议。投资者据此操作,风险自担。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP