每日经济新闻 2020-09-23 17:02:51

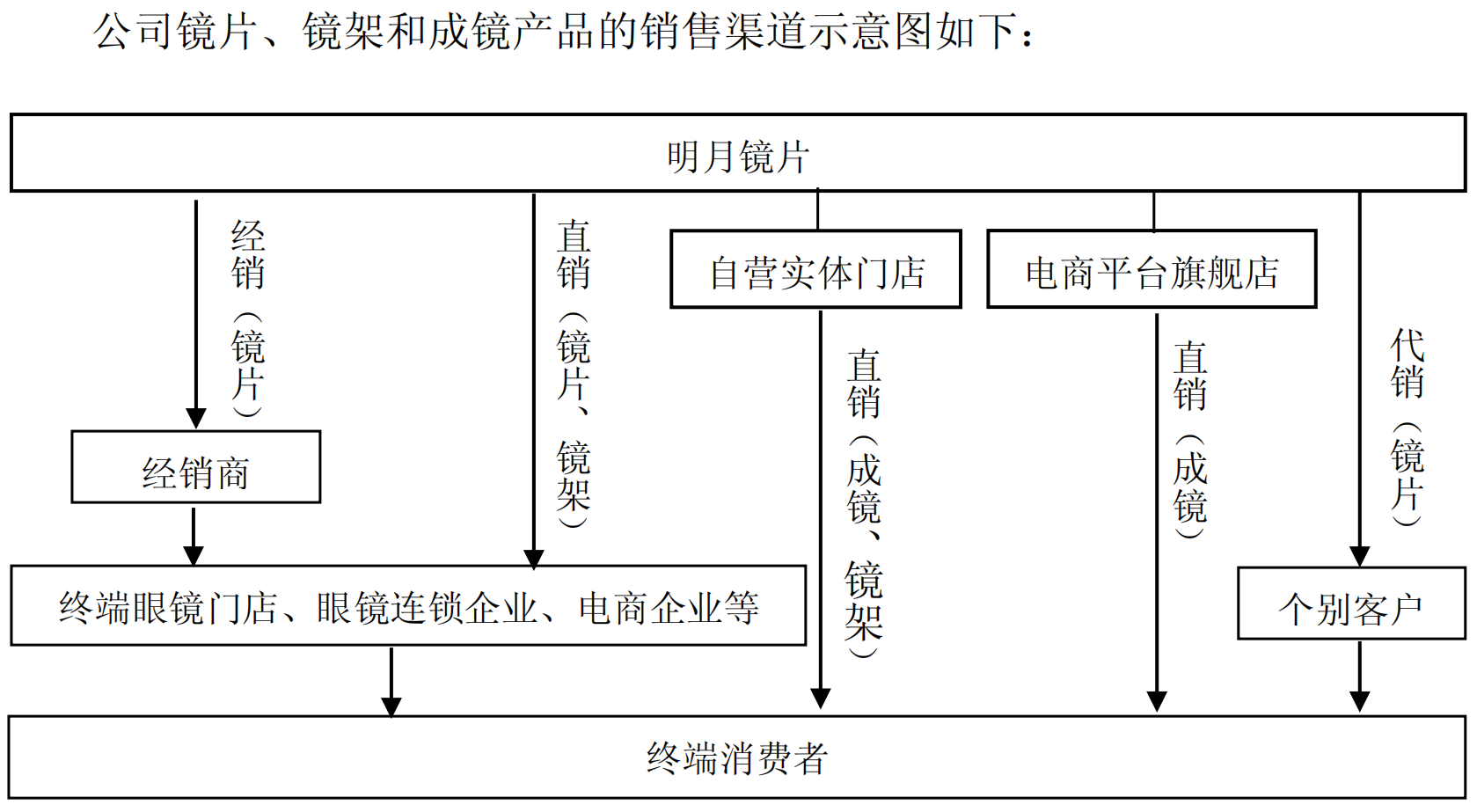

明月镜片销售模式分为直销、经销和代销,其中直销模式销售收入近三年占主营业务收入比重均超过70%,是公司主要的销售模式。

每经记者|陈晴 每经编辑|梁枭

又一家眼镜企业即明月镜片拟冲刺A股IPO。根据深交所披露的公司招股说明书(申报稿)(以下简称招股书),公司注册地址位于“中国眼镜之乡”江苏省丹阳市,此次拟登陆创业板。

《每日经济新闻》记者注意到,2017年~2019年营收和净利润增长的同时,公司应收账款坏账准备也持续攀升。其中,2018年度和2019年度公司应收账款坏账准备占当年净利润比重达到41.92%和24.68%。不仅如此,与同行依视路相比,公司2018和2019年坏账准备占应收账款余额的比重也明显偏高。

明月镜片主要从事镜片、成镜、镜片原料等眼视光产品的研发、设计、生产和销售。2017年~2019年,明月镜片营业收入分别为4.26亿元、5.09亿元和5.53亿元,归属于母公司股东的净利润分别为1685.53万元、3284.66万元和6984.60万元。

营收和净利润逐步增长的同时,公司应收账款也持续增长。截至2017年末、2018年末和2019年末,公司应收账款账面余额分别为1.09亿元、1.18亿元和1.38亿元。

上述应收账款分账龄来看,2019年末,账龄为2年以上的应收账款余额为788.51万元,占比为5.73%,同比增加350.14万元,增幅高达约八成。对此,明月镜片解释称,主要系部分镜片商品客户长期未回款所致,公司已对其中终止合作、涉及诉讼等情形的客户应收款项进行单项全额计提坏账准备。

《每日经济新闻》记者注意到,明月镜片销售模式分为直销、经销和代销,其中直销模式销售收入近三年占主营业务收入比重均超过70%,是公司主要的销售模式。公司直销模式的客户主体多为中、小型公司制商贸企业和个体工商户。

图片来源:明月镜片招股书(申报稿)截图

客户回款难的结果就是公司相应计提坏账准备。2017年~2019年,明月镜片应收账款坏账准备分别计提658.04万元、1376.95万元、1723.62万元,坏账准备占应收账款余额的比重分别为6.06%、11.72%和12.53%,呈现连续上升态势。不仅如此,2018年和2019年公司应收账款坏账准备占当年净利润比重达到41.92%和24.68%。

不妨对比下同行业的依视路。依视路同期坏账准备占应收账款余额的比重分别为7.27%、3.22%和3.44%。也就是说,2018和2019年明月镜片坏账准备占应收账款余额的比重明显高于依视路。对此,明月镜片招股书解释称,主要原因系依视路属于国际知名品牌,客户质量相对较高,回款速度较快,故其坏账准备计提比例较低。

值得注意的是,2017年~2019年明月镜片应收账款的坏账损失分别为193.81万元、728.16万元、397.22万元。具体看来,2018年公司的坏账损失陡增,且2019年仍维持在较高水平。

明月镜片由明月光电整体变更设立,近三年曾经历多次增资。2017年12月20日,经股东会审议通过,新股东曾哲、王雪平、张湘华、朱海峰和志远管理合计向公司增资330.49万元,全部为货币出资。此次增资款共计1116.00万元,增资价格为3.38元/注册资本。

根据招股书,曾哲、王雪平、张湘华、朱海峰四人均为明月镜片高管或者管理层人士。志远管理为明月镜片员工持股平台,系由曾哲与王雪平设立。截至招股书签署日,志远管理共计5名合伙人,其中曾哲为普通合伙人,王雪平、张湘华、朱海峰等三人均为有限合伙人。

值得注意的是,万隆评估出具的一份资产评估报告显示,以2017年12月31日为评估基准日,明月镜片的股东全部权益价值为4.7亿元,即8.81元/注册资本。也就是说,上述3.38元/注册资本的增资价格相当于不到四折。

此后的明月镜片又历经了数轮增资。2018年12月,新股东志明管理向公司增资142.29万元,增资款共计1300.00万元。志明管理的合伙人均系公司员工,此次增资价格为9.14元/注册资本,增资价格系按照发行人5亿元整体估值协商确定。

时至2019年4月15日,新股东诺伟其向公司增资608.09万元,增资款共计1.2亿元。此次增资价格按照12亿元整体估值确定,即19.73元/注册资本。

短短不到两年时间,明月镜片增资价格从3.38元/注册资本,大涨到19.73元/注册资本;四个月时间,公司估值也从2018年12月的5亿元,增加至2019年4月的12亿元,增幅达到140%。

为何增资价格和估值短时间内出现巨大差异?招股书显示,诺伟其增资的同时,和明月光电签署了对赌协议,明月光电和实际控制人承诺下一轮融资的投前估值不低于18亿元,且不晚于2024年在国内上市。此外,诺伟其于2019年4月11日出具《承诺函》,如果明月光电及谢公晚、谢公兴要求降低后续融资的估值时,诺伟其同意后续融资的投前估值不低于15亿元。

值得注意的是,根据招股书,此后诺伟其再次出具《承诺函》,取消了和明月镜片的对赌安排。为何诺伟其放弃此前对赌协议,双方是否有其他约定?就此次IPO相关问题,近日《每日经济新闻》记者致电明月镜片并发送采访邮件。公司回复称,目前,公司各项经营状况稳定,与公司整体发展战略规划同步,关于市场关注的股权结构、资产注入、(应)收账款等相关问题,公司已根据信披要求据实披露。

值得一提的是,据深交所9月18日披露,因发行人及保荐人更新财务资料,明月镜片主动申请中止上市审核程序。根据相关规定,目前深交所中止明月镜片发行上市审核。

封面图片来源:视觉中国

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP