每日经济新闻 2020-03-13 21:51:54

每经记者|靳水平 每经编辑|文多

再融资新规发布后,上市公司纷纷抛出再融资方案。还有一些上市公司,则对原方案进行了调整——海思科(002653,SZ)便是其中一家。

3月13日晚,海思科发布公告,决定终止之前的公开发行可转债计划,改为筹划新的定增方案,拟募资总额不超10.02亿元。

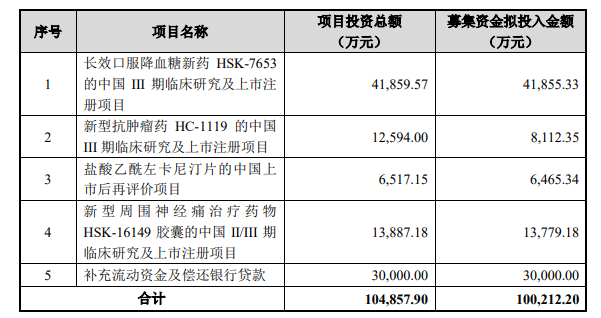

据海思科披露,此次公司拟非公开发行不超过5500万股,预计募资总额不超10.02亿元。募资到位后,海思科拟将约7.02亿元用于“长效口服降血糖新药HSK-7653的中国III期临床研究”等4个项目,另有3亿元用于补充流动资金(如下图)。

图片来源:公告截图

对前4个募投项目的实施,海思科表示,是致力于在糖尿病、抗肿瘤等细分领域开发具有国际竞争力的创新药,为公司现有业务的延伸。其中“盐酸乙酰左卡尼汀片的中国上市后再评价项目”的实施,能有效扩充公司已上市产品线。

海思科2019年半年报显示,公司是一家集医药研发、生产制造、销售等业务于一体的多元化医药集团,产品涉及肝病、肠外营养、抑郁、抗生素等领域。

海思科2019年三季报显示,公司前三季度实现营收29.86亿元,同比增长43.31%,实现归属于上市公司股东的净利润3.83亿元,同比增长26.4%,公司的非经常性损益超过1.4亿元,其中政府补贴高达1.24亿元。

截至2019年9月30日,公司合并报表资产负债率为52.38%。本次募资中,海思科还将用3亿元补充流动资金。

海思科同时终止了原计划的可转债发行事项。

《每日经济新闻》记者注意到,早前再融资相关规则收紧,导致定增规模萎缩,而由于可转债在减缓股份稀释速度、没有锁定期等方面有独特优势,导致其规模迅速扩张,通过可转债募资是此前再融资的主流方式之一。如今,随着再融资新规出台,之前就已有上市公司终止原可转债计划,重新发布定增计划。

香颂资本执行董事沈萌告诉《每日经济新闻》记者,发行可转债有一定的承债成本,也加重了上市公司负债结构。而再融资新规出台后,监管为了活跃市场、建立信心,降低了定增的门槛和难度,对上市公司来说,可以用更低的成本来进行融资。

如是资本总经理张奥平也认为,定增发行完全是通过股权的方式,不涉及债权。此外,发行可转债获得的资金,也有一定的使用期限。

但张奥平认为,对于股权已经被稀释很多的上市公司来说,不太建议做定增。在疫情期间,可转债融资也是一种方式,甚至也是一种比较得当的融资方式。

近日,海思科股价表现低迷,本周累计跌幅超10%。截至3月13日收盘,股价报收20.28元/股,跌幅2.59%。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP