每日经济新闻 2020-01-10 10:04:59

如果仔细阅读2019年这三个季度的运作报告,就会发现2019年东海东风2号的大类资产配置重点布局在银行存款和固定收益类产品两大类,并且长期维持在63%的比例以上,有时甚至超过70%。

每经记者 李娜 每经编辑 何剑岭

图片来源:摄图网

2019年,牛市气息扑面而来,各类投资者比拼的是谁赚得多、谁跑得更快!

而纵观东海东风2号2019年的净值走势图,几乎没有明显的波动,看上去更像是一幅停止跳动的“心电图”。

净值没有明显波动,并不意味着东海东风2号是一只固收类产品。毕竟在过去的2018年,其净值下跌了33%,这么大的损失是主打债券固收类低风险理财产品无法实现的。

根据修订后的东海东风2号资产管理合同,其投资范围为具有良好流动性的金融工具,包括国内依法公开发行的各类证券投资基金、股票、固定收益类产品等中国证监会允许投资的金融工具。以上金融工具的具体投资比例约定为:

(1)封闭式证券投资基金、开放式证券投资基金(包括ETF、LOF)占集合计划资产净值的比例为:不超过80%;

(2)股票、新股申购、定向增发占集合计划资产净值的投资比例为:不超过40%;

(3)固定收益类资产占集合计划资产净值的投资比例为:不低于5%;

(4)可转换公司债券占集合计划资产净值的投资比例为:不超过15%;

(5)中国证监会允许投资的其他金融产品占集合计划资产净值的投资比例为:不超过5%。

“从上述约定来看,这并不是一只标准的FOF,而是一只普通的大集合产品。更为准确地说,应该是一只股债平衡型理财产品。”一位资深的券商资管人士告诉《每日经济新闻》记者。

回顾东海东风2号成立以来的年度表现,2018年无疑是“受灾”最重的年份。年度超33%的净值下跌,也让不少投资人士一度怀疑该集合计划当年是满仓操作。

事实是怎样的呢?从东海东风2号联系披露的运作报告显示,并非如此。

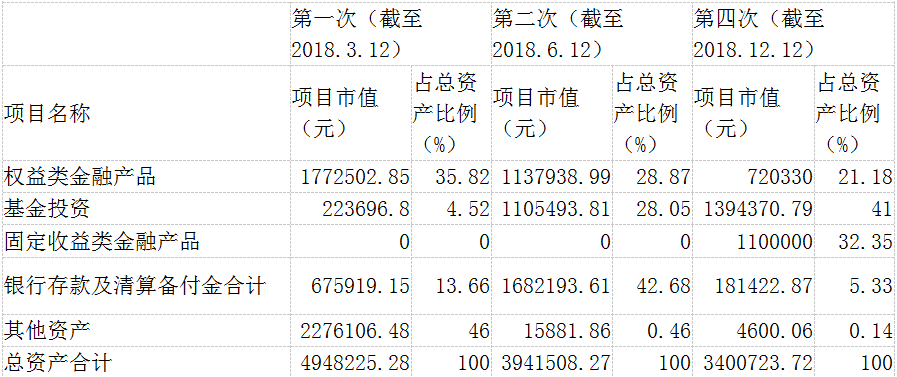

东海东风2号2018年运作季度期末资产组合情况(数据来源:根据东海东风2号公告整理)

公告显示,在2018年3月12日,东海东风2号的权益类金融产品配置占资产比例为35.82%,6月12日这一数字降至28.87%,2018年12月12日则进一步降至21.18%。

“如果权益类金融产品配置比例不高,那一定就是权益资产配置的品种属于跌幅比较大的那种。”深圳某券商资管人士表示。

“回顾前期操作,进入2018年后持仓以金融、消费、周期等板块为主进行均衡持仓,后续累积一定收益后逐步提高仓位……由于本产品结构设定原因,持仓标的为大部分股票型基金和股票。”在2018年第一运作季度资产报告中,投资主办罗雅冰分析了东海东风2号的资产配置情况。

而罗雅冰也在2018年第二运作季度报告中,分析了东海东风2号的运作:“进入4月后,在市场下跌过程中陆续加仓,主要配置被动跟随股指或权重板块的股票基金和科技类股票标的。由于前期配置了部分分级基金,受分级基金将提前整改的谣言影响,5月下旬分级基金出现大跌,考虑其流动性受到冲击,其跟踪行业及指数的功能不稳定,故止损。另外,受5·31光伏新政超预期影响,新能源板块标的和受国家补贴的其他行业的股票都受到较大冲击,以光伏板块杀跌最为严重。”

下图是2018年东海东风2号部分持股配置明细:

东海东风2号2018年期末市值占集合计划资产净值前十名证券明细(数据来源:Wind)

由上表可知,东海东风2号在资产配置上偏向中小板和创业板,而这两者均是2018年领跌的板块。

而纵观东海东风2号2019年的净值走势图,几乎没有明显的波动,看上去更像是一幅停止跳动的“心电图”。

这种净值走势的答案很简单:踏空了2019的大牛市。那么踏空的程度究竟有多严重呢?可以这样说:东海东风2号在2019年彻底演变成了一只纯粹的固定收益理财产品。截至2019年3月12日,该大集合持有的权益类金融产品只剩下一只华泰证券,而2019年第二次运作季报显示,华泰证券已被卖掉,自此再次没有配置任何权益资产。

下图是2019年以来,东海东风2号连续3个运作季度的资产配置情况。

东海东风2号2019年连续三次期末资产组合情况(数据来源:根据东海东风2号公告整理)

如果仔细阅读这三个季度的运作报告,就会发现2019年东海东风2号的大类资产配置重点布局在银行存款和固定收益类产品两大类,并且长期维持在63%的比例以上,有时甚至超过70%。

如果再仔细研究,更不难发现:东海东风2号倒在了2019年牛市的黎明前。

在东海东风2号2018年度最后一个运作季度的报告中,时任投资主办的袁胜钊这样写道:“对比历史,目前的A股市场各项指标与历史底部接近。站在目前的时点,A股市场各项指标处于历史底部,政府积极应对经济的各项问题,我们可以给可见的未来更乐观的预期,适度提高仓位将是我们的选择。”

这位投资主办人袁胜钊的任职时间为2018年8月1日至2019年1月21日,只有5个多月。对应同期A股表现,在袁胜钊离职时,上证指数为2500到2600点之间,正是2019年牛市起点前夕,A股普涨行情即将开始演绎。

伴随着投资主办人的更迭,东海东风2号的投资风格也发生了剧变。新上任的“掌门人”朱晨飞对A股市场明显谨慎,大幅降低了权益类资产配置,到了今年3月12日,该集合计划的权益类资产配置比例连2%都不到。

朱晨飞在2019年第一运作季度的资产管理报告中表示:“国内金融去杠杆告一段落,但是考虑到利率债利率水平已处于历史分位数较低水平,2019年我们对债券市场也保持较为谨慎的态度。”

随后,东海东风2号的权益类资产配置比例降为零,彻底变为了一只固收类理财产品。在2019年第二运作季度报告中,东海东风2号的投资主办人更是明确表示了对A股市场的悲观:“股票投资而言,我们认为经过前期的市场上涨,A股市场的估值修复将告一段落。我们认为下一季度市场大概率将出现震荡行情……”

在东海东风2号最新的第三运作季度资产管理报告中,朱晨飞已不再发表对于A股市场的观点:“考虑到当前较低的绝对收益率和仍将持续的牛市氛围,下一阶段我们的配置重点是中短期限利率债和短期限中高等级信用债,严控利率风险和信用风险。”

“从上述一系列资产报告来看,产品管理人对A股市场过于悲观,对大类资产的选择出现失误,后面也没有及时纠正,导致产品严重踏空A股行情。此外,关键时刻更换掌舵者,导致集合计划的风格出现了巨大变化。”一位沪上有着丰富投资经验的公募基金人士表示。

沪上某券商资管投资人士则指出,东海东风2号的投资主办任职只有5个多月,时间太短,其投资理念、投资风格都没有得到市场的有效印证。而现在基金经理任职的平均期限一般也有3年。

“(东海东风2号)连续两年出现重大错判,2018年着重于权益类产品,持有的环保股领跌市场,2019年却着重于债券产品。这也说明股债平衡型产品是把双刃剑,用得好是战胜市场的利器,用的不好也会伤到自己,但这种连续错判的情况是很少见的。”深圳某券商资管投资人士表示。

一位资深的公募基金固收人士则向《每日经济新闻》记者表示,2019年债市很热闹,是个结构型牛市,就是出现了分化,二级债基的收益还是不错的。如果产品配置的是信用债,收益应该不错,当然配置可转债也不错。相反,配置利率债的话,收益就会比较差。去年信用债券的利差下降得比较快,提供了较好的投资机会。”

如果再进一步研究东海东风2号投资主办的研究领域,就会惊讶地发现,目前的“掌门人”并没有A股投资实战经验,而2019年上任的两位投资主办全都是研究债券方向。

2019年1月,东海证券发布公告称,自当年1月22日起,东海东风2号投资主办变更为陈天悦和朱晨飞,之后在当年6月变更为朱晨飞一人独自管理。

资料显示,陈天悦为北京大学经济学硕士、香港大学金融学硕士,金融风险管理师FRM,擅长宏观经济研究和微观信用分析。陈天悦2011年进入东海证券,历任东海证券管理培训生、东海证券资产管理分公司投资业绩评估专员、东海证券资产管理分公司固定收益研究员,现任东海证券资产管理分公司基金投资部投资经理。

朱晨飞为上海交通大学工商管理硕士,2012年进入东海证券,历任东海证券股份有限公司上海证券资产管理分公司运营经理、债券交易员。朱晨飞的投资风格稳健,对于宏观、利率市场有很好的把握,严格控制流动性风险,注重信用研究。

或许,这也很好地解释了为什么东海东风2号会变成一只纯固收产品。

“这种配置显然不合理。既然集合计划的投资范围包含了股票资产和证券投资基金,那么就应配置相应的投资人士。该集合计划最好配置双投资主办,分别负责权益市场和债券市场的资产挑选和配置工作。”前述沪上资深投资人士表示。

同时,记者也就东海东风2号投资主办人的配置思路等问题,联系了东海证券相关人士。截至发稿时,仍未得到答复。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP