每日经济新闻 2019-11-11 23:05:21

华辉创富投资总经理袁华明告诉《每日经济新闻》记者,再融资政策以及预期中的更多市场化改革中长期而言更有利于A股核心资产,也就是业绩确定性突出的行业龙头或是细分行业龙头脱颖而出。结合当前A股核心资产相对低的估值水平,A股核心资产值得更多关注,投资者可以利用市场震荡逢低布局。

每经记者|杨建 每经编辑|吴永久

“双11”来了,想不到今日A股的“打折”力度也蛮大,市值一天蒸发1.1万亿。

上周末,A股再融资松绑消息刷屏,业内人士对此观点不一。另外,CPI高企,也可能影响了今日的市场。

那么机构人士如何看待今日的A股“打折”呢?《每日经济新闻》记者对此进行了多方采访。

“双11”来了,全网打折,一些小伙伴熬夜抢购,想不到今日A股的“打折”力度也蛮大,市值一天蒸发1.1万亿。

A股市场今日早盘低开低走,沪深三大股指盘中均跌超1%,上证指数失守60日均线。银行、券商等权重全线走弱,两市仅300余只个股飘红。两市有10余只个股跌停,跌幅超过5%的个股有250只左右。

港股市场今日也跌幅较大,恒生指数收盘下跌2.62%。有分析人士认为,今日港股的大跌或对A股形成了一些拖累。

为何A股今日“打折”力度这么大?从消息面来看,CPI高企或是一个因素。

上周末公布的10月CPI从9月的3.0%上升至3.8%,超市场预期。11月9日,国家统计局公布,10月CPI同比上涨3.8%,创下2012年2月以来的新高。导致通胀上升的主要原因是猪价大涨,10月CPI中的猪价上涨101.3%。

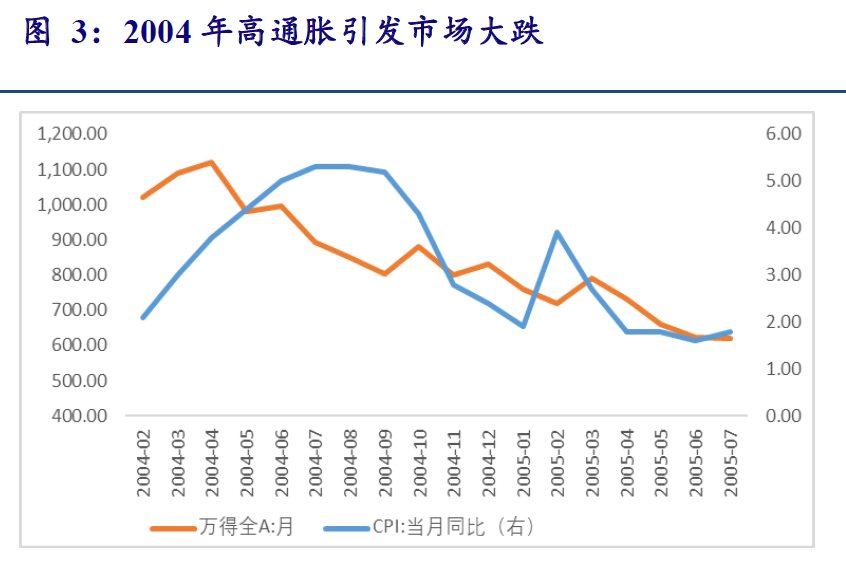

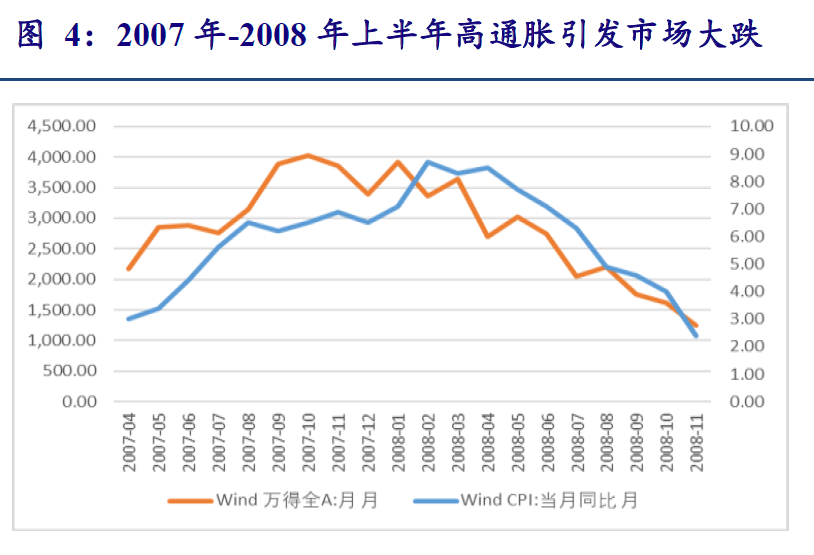

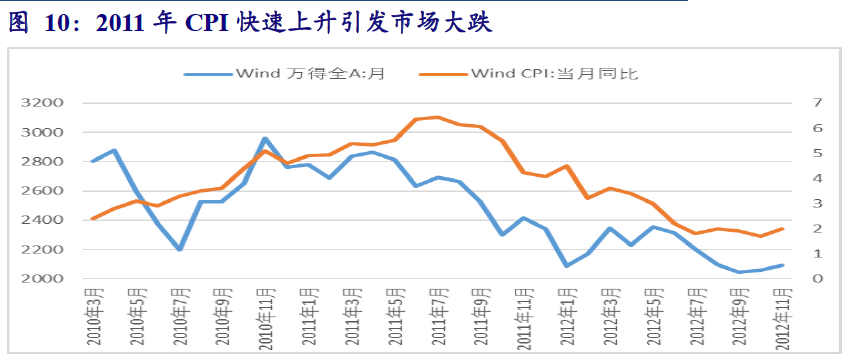

所谓“通胀无牛市”,从以往的市场表现来看,当CPI高于一定程度之后,货币政策就会紧缩。

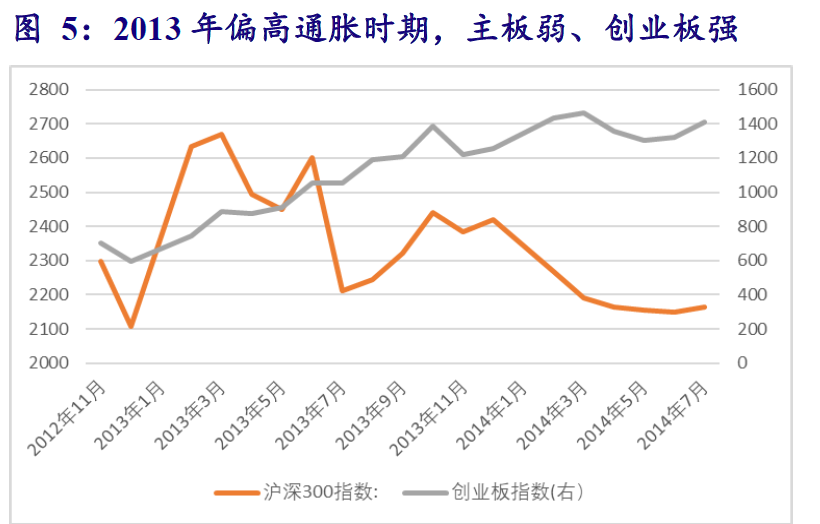

据银河证券研报,最近二十年,有三次通货膨胀较为明显的阶段,有一次通货膨胀略有苗头的时期,其物价指数CPI高点先后在2004年7月的5.3%,2008年2月的8.7%,2011年7月的6.5%、2013年2月和冬天的3%。前面三次高通胀均引发市场大跌,2013年的偏高通胀对股市的影响出现明显分化,偏重经济周期的主板表现差,中小板和创业板表现良好。

图片来源:银河证券研报

源沣资本董事长陈成洁告诉记者,就目前市场而言,单纯从估值角度看,目前市场仍然处于底部区域,长期看好。但蓝筹股估值不均衡,比如银行地产处于低估值区域,部分白马股已经有些高估,短期资金面仍然趋紧。我们判断,年底前市场处于底部盘整阶段,反复震荡为主。

从上周末的消息来看,分别涉及新三板转板,A股再融资松绑,以及科创板再融资等。

有分析人士认为,在弱市和市场资金不足之时,投资者对再融资和IPO比较敏感,今日的下跌,不排除有过度反应的可能。

对此华辉创富投资总经理袁华明告诉《每日经济新闻》记者,在过往几年对违法违规行为强监管取得阶段性成果,市场有效性提升背景下,再融资松绑强化了市场化原则,制度上进一步向成熟资本市场靠拢,再融资松绑中长期不会对市场走势产生根本性影响。

袁华明告诉记者,上海选择科创板和深圳选择创业板,是为了缓解对市场可能的短期冲击,并为未来向主板的推广形成经验和示范效应。再融资政策以及预期中的更多市场化改革中长期而言更有利于A股核心资产,也就是业绩确定性突出的行业龙头或是细分行业龙头脱颖而出。结合当前A股核心资产相对低的估值水平,A股核心资产值得更多关注,投资者可以利用市场震荡逢低布局。

私募排排网基金经理夏风光指出,创业板再融资放开是资本市场深化改革的一环。表面上看,是放松了再融资条件,如对负债率、连续盈利等要求,以及锁定期缩短等。但通过强化落实信息披露制度、调整定价机制等来看,这是充分发挥市场导向,促使资源优化配置的举措。提高再融资效率后,将使得市场融资功能充分发挥,有助市场买卖双方力量充分博弈,是着眼长远的政策。

轩铎投资总经理肖默指出,创业板再融资的修改,改善了企业融资难融资成本高的不足。也给战略投资者降低了风险加大资金回流速度,增加了战略投资人的人数,这是市场趋向成熟的表现。

上周末,证监会表示,为深化资本市场改革,激发市场活力,证监会正式启动扩大股票股指期权试点工作,将按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。

厚石天成侯延军告诉记者,近一年来我们看到,监管层在逐步推进机构化进程和对外开放。这些机构大资金在看好中国长期发展的同时也更加关注风险管理,如果没有丰富的衍生品工具,机构长期资金在买入股票并持有的过程中也会更加谨慎。所以近期逐步增加衍生品标的,对于长期资金入市是一个非常好的吸引。

而随着衍生品品种的逐步增加,相当于给证券公司期货公司又增加了大量的业务和盈利来源。对于公募基金私募基金等机构来说,衍生品的增加不仅提升了风险管理能力,也提升了策略盈利能力。而衍生品的丰富唯一是利空的就是散户了,散户基本上以股票市场博弈为主,对冲、套利等机构常用的手段不是他们擅长的,衍生品时代的发展必然伴随着去散户化的进程。

源沣资本董事长陈成洁告诉记者,沪深300ETF期权和沪深300股指期权的推出,给予投资者更多的选择,我们比较看好它将来的发展。从投资角度看,沪深300指数市场代表性强、影响力大,大部分股票型基金以沪深300指数作为业绩比较基准。有效利用沪深300期权,方法众多。

一是可以进行避险,比如有些打新基金,可以在持有股票仓位的同时买入认沽期权规避权益市值下跌的风险,在特定情况下可能有超额收益。

二是可以套利,我们预期沪深300期权交易量会比较大,中间可能会出现较多套利机会,可以进行套利获取收益。

三是单纯的配置期权,由于股票型基金的业绩比较基准大多是沪深300指数,可以有效地解决持有投资组合和基准比较的问题。我们比较看好沪深300期权的市场认可度。

深圳澳普森投资成书新指出,交易所和中金所在50ETF期权平稳运行四年后要上市300ETF期权和股指期权,其目的在于:这能更好地满足长线机构投资者的风险管理需求,更加完善了外资以及机构做空和产品多样化的需求。其次是激活了合格个人投资者的交易热情。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP