每日经济新闻 2019-08-12 14:51:33

上市PE机构的改制已经成为一股不可阻挡的潮流——去年2月,锐盛投资宣布放弃合伙制;同年5月,KKR如法炮制;今年4月,黑石集团也宣布放弃合伙制,并于7月完成改制;现在,这一阵营中又加入了凯雷集团。

每经记者|李蕾 每经编辑|肖芮冬

图片来源:摄图网

近日,一则消息引起了《每日经济新闻》记者的注意——私募股权大佬凯雷集团(Carlyle)在公布二季报的同时,发布声明称将从合伙制企业转为公司制架构,该决定自2020年1月1日起生效。

事实上,在凯雷之前,黑石集团、KKR等纷纷放弃了此前的合伙制,美国的上市PE巨头们正在集体向公司制回归,其背后的原因与源起于2017年的美国税制改革密不可分。那么这对于国内机构来说是否有启发呢?业内人士对此怎么看?

多位投资机构人士在接受每经记者采访时表示,由于国内和美国情况完全不同,尤其是在税制方面,因此黑石、凯雷和KKR等的案例并不具备很大的参考价值。而另一方面,基金管理公司的架构和基金的架构是两个层面的事情,两者要区别开来看待。

来自私募通的数据显示,1987年成立的凯雷集团是一家全球性另类资产管理公司,旗下拥有339个投资基金。凯雷的二季报也显示,其资产管理规模为2227亿美元,过去12个月内增长了6%,业务方向主要包括四大领域:企业私募股权、实物资产、全球信贷和投资解决方案。

在此之前,凯雷集团在公司层面一直采用的是合伙制,这与美国上市PE公司之前的做法一脉相承。公开资料显示,第一家上市的美国PE巨头为黑石集团,其上市主体就是一家有限合伙企业,这既是黑石出于对私募股权投资业务特殊性的考虑,也避免了双重征税乃至多重征税的可能性。也正因如此,黑石集团上市时的股权结构成为了行业样本,2010年KKR上市、2012年凯雷上市均沿用了这样的架构。

纵观这些机构的发展轨迹,可以看出,“税”是其采取哪种架构的主要参考指标。那我们就来捋一下美国的税制对于PE等投资机构架构产生的影响。

在实施税改之前,如果一家PE采用公司制,那么它需要为所有的收入缴纳企业税。这就意味着,其要为占收入大头的“业绩报酬收入”缴纳税款。但是,如果采用有限合伙企业形式上市,那么前面所说的这部分关于“业绩报酬收入”的企业税则无需缴纳,只需为基金管理费收入缴纳企业税,而这相对于业绩收入来说九牛一毛。这,就是所谓的“税收穿透”。

到了2017年底,美国国会通过了美国史上最大的税收减免法案,将公司税的税率由35%大幅削减至21%。用黑石集团公告中的话来说就是,公司制PE的税负变得“可以接受了”。这一结论也得到了凯雷等公司测算的支持。也就是说,这次税率调整将这些PE机构精心设计的合伙制架构所期望达到的避税效果弱化了许多。

在这样的背景下,上市PE机构的改制成为一股不可阻挡的潮流。去年2月,锐盛投资(Ares Management)宣布放弃合伙制;当年5月,KKR如法炮制;今年4月,当初“第一个吃螃蟹”的黑石也宣布放弃合伙制,并于7月完成改制;现在,这一阵营中又加入了凯雷集团。

税改当然是一个最直接的诱因,而它带来的另一大好处也显而易见:改制后股价的提振、交易量的提升。这背后的原因在于,改为公司制之后,上市的PE巨头们将能够被罗素、标普等指数纳入,带来海量投资者。事实上,数据也确实表明,这些PE改制后交易量提升明显,共同基金和指数基金持有量显著增加,这也意味着能够募集到更多资金。

从这个角度来看,美国PE巨头的做法或许能给国内上市机构带来更多启发。

上文所说的PE机构改制,实际上是在基金管理人(GP)层面发生的转变,和基金的组织架构并无关系。

一位来自沪上某大型创投机构的VP告诉每经记者,纵观国内机构,GP层面大部分采取的就是公司制,本身“不存在什么改制的问题”;不过在基金层面,合伙制依然是国内外私募股权基金应用最广泛的组织形式。

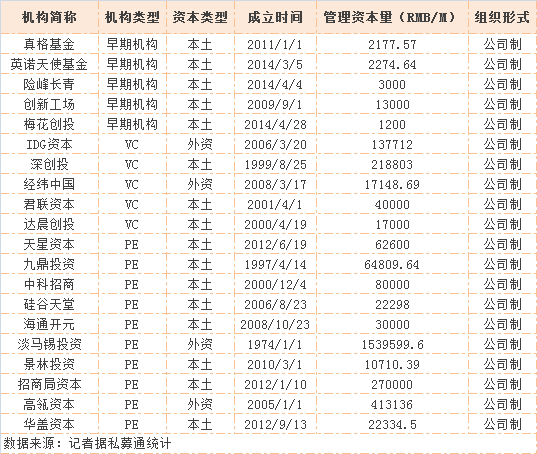

根据私募通数据,《每日经济新闻》记者做了一个简单的统计,以下是国内部分知名的机构代表在GP层面采用的形式(选取部分机构,排名不分先后):

记者随机抽取了20家知名机构,不难看出,在基金管理层面,这些机构清一色地采用了公司制的架构。背后原因,还是得从“税”说起。

北京一家PE的投资经理告诉记者,公司制创投和合伙制创投是国际上通用、并行的两种形式。“澳大利亚、德国、中国等往往以公司制为主;而在美国,税率调整以前以合伙制为主。其实不同国家和地区选择什么样的基金管理公司架构,其背后往往有更深层次的原因。因此在分析中国创投基金选择的形式时,要首先分析中国的相关政策法规。”

我们先来看看他提到的背景。

在国内,基金管理人要为每年的利润缴纳企业所得税,税率为25%,这一点和其他企业是一样的;不同的是,基金管理人还需要为管理费和业绩报酬收入缴纳增值税,税率一般为6%。

不过除此之外,国内创投基金在税收方面能享受一些优惠政策。

比如,2006年3月1日,《创业投资企业管理暂行办法》(以下简称《创投企业管理办法》)生效,为创投公司提供了法律依据和政策支持;2007年,发布的《关于促进创业投资企业发展有关税收政策的通知》(以下简称《税收政策通知》),从执行层面为创业投资企业提供大幅度优惠政策。按照该通知规定,凡是遵照《创投企业管理办法》完成备案程序,经备案管理部门核实投资运作符合规定的“创业投资有限责任公司”、“创业投资股份有限公司”等专业性创业投资企业,若采取股权投资方式投资于未上市中小高新技术企业两年以上(含两年)的,可按其对中小高新技术企业投资额的70%抵扣应纳税所得额。如果按投资额的70%所计算的应纳税所得抵扣额在当年不足抵扣,还可在以后纳税年度逐年延续抵扣。

普华永道金融服务行业税务合伙人钱江涛对记者表示,目前国内机构采用公司制和有限合伙制的情况都存在,除了税务影响还要考虑公司治理等其他因素,例如LP对基金的管控影响等问题。“一般采用公司制的话,投资人(LP)的话语权更大。当然税也是很重要的一方面,但这个问题比较复杂,不能一概而论就说采用哪种形式比较好,主要还是看基金的投资标的、什么时候退出、收益形式是什么来综合判断。比如,以机构投资者为主、收益以项目公司股息分红为主的话,采用公司制也许会更适宜。”

前面我们已经捋清楚了基金管理人的架构问题,那么接下来再带您仔细看看,在基金层面,国内基金普遍采用哪种形式?

上述沪上创投机构VP告诉《每日经济新闻》记者,目前95%以上的基金采用合伙制架构。“发达国家基金的做法值得借鉴。首先,合伙制基金在架构上应该最为合理,对管理层的激励机制也都比较科学。另外,有限合伙制的管理层和所有权是分开的,这意味着基金由第三方监管、更加安全,并且更能促进管理团队充分发挥其积极性。”

在她看来,有限合伙制基金之所以受到多数投资机构的青睐,主要是因为其具有以下几点比较明显的优势:首先,有限合伙制的治理结构更为合理,内部治理结构可以由各合伙人自行约定,相比之下更为灵活。第二,有限合伙制分配机制自由,采用这种架构的基金不受《公司法》约束,可以采取按项目分配收益的机制,还可以不按出资比例进行分配,可纳入考虑的因素更多;第三,基金采用有限合伙制就为投资者提供了“财务穿透”的通道,相对而言更为便利。

不过,也有业内人士提出了不同的意见。

华南某股权投资基金的法律风控负责人就对每经记者表示,由于基金出资人的整体税负影响到出资人的最终收益,因此选择合伙制或公司制基金,应将出资人的整体税负作为考量和筹划的一项重要影响因素。“以前有观点认为,合伙制基金可以减少所得税的纳税环节,因此比公司制在总体税负上更有优势。但根据我国现行税收的规定,对投资人而言,有限合伙制与公司制的总体税负差异不能一概而论。”

还有PE高管曾在公开场合表示,公司制的基金使得股东的资金跟管理层的费用在一个公司的账户上,创业投资有限公司有几项业务都可用来作为税务抵扣:一是,基金的对外投资;二是,公司对投资企业的投资咨询收费;三是,基金本身还可以作为其他基金的管理人,收取基金管理费,这几项都可以作为税收抵扣。“因此,公司制基金在税务方面也有它的优势,当基金出资人为机构投资者和自然人时,情况也各不相同。目前采用这两种形式的基金在国内都是存在的,要根据不同的具体情况来选择相适应的架构。”

更多创投新闻,请关注外光锥创投(微信:waiguangzhui)

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP