姜超宏观债券研究 2019-04-15 08:26:09

海通证券姜超团队认为,3月社融增速企稳预示未来经济有望见底。再加上3月通胀的明显反弹,意味着央行货币政策进一步宽松的必要性显著下降,未来降准概率或明显减弱。

海外:美欧相互威胁加征关税,IMF下调全球经济预期。上周二,美国总统特朗普声称将对欧盟价值110亿美元的产品加征关税,上周五,欧盟称可能向美国商品加征关税。美联储3月会议纪要显示,与会者一致认为经济前景存在相当高的不确定性、通胀压力温和,应对加息保持耐心。上周二,IMF将19年全球经济增速预期由1月时的3.5%下调至3.3%,为08年金融危机以来新低。上周三,欧央行维持主要利率不变,声明未提及定向长期再融资操作的细节。

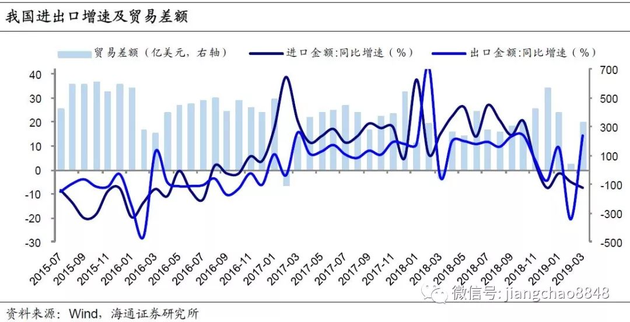

经济:4月经济平稳。3月我国出口增速回升至14.2%,主要由于去年同期低基数,一季度出口增速不及18年全年,在海外经济放缓的背景下,出口整体依然偏弱。3月我国进口增速回落至-7.6%,出口大幅改善而进口继续回落,令顺差明显回升。4月上旬38城地产销量增速升至33%,而第一周乘用车批发、零售增速分别为-6%、8%,较3月也有明显改善,指向4月需求回升。上周高炉开工率继续回升至69.5%,4月前12天六大集团发电耗煤增速降至0.8%,但仍好于1-2月的负增长,生产好坏参半。

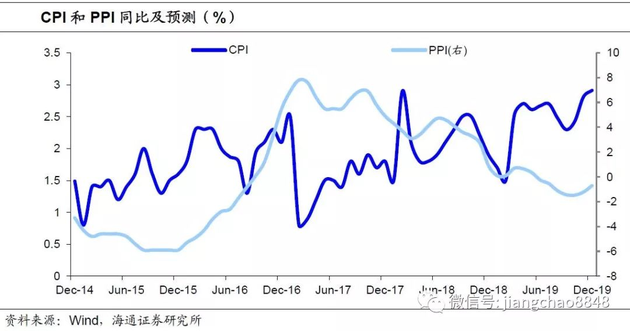

物价:通胀走势分化。4月以来食品价格继续上涨,我们预计4月CPI或继续升至2.6%。4月以来煤价、钢价、油价小幅上涨,但考虑到增值税税率下调拉低物价,我们预测4月PPI环比持平,4月PPI同比涨幅回升至0.6%。3月CPI和PPI均出现了回升,但展望未来,通胀走势或趋于分化。其中受益于减税推高消费增速、以及猪价上涨,CPI或继续温和回升。而在PPI方面,由于投资回升持续性不足,PPI或在5月以后重新下行。

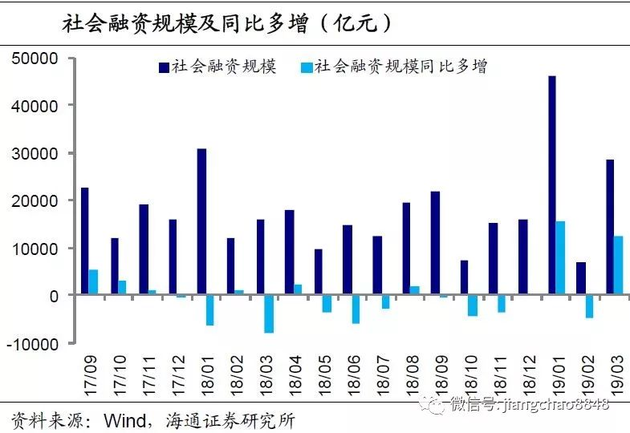

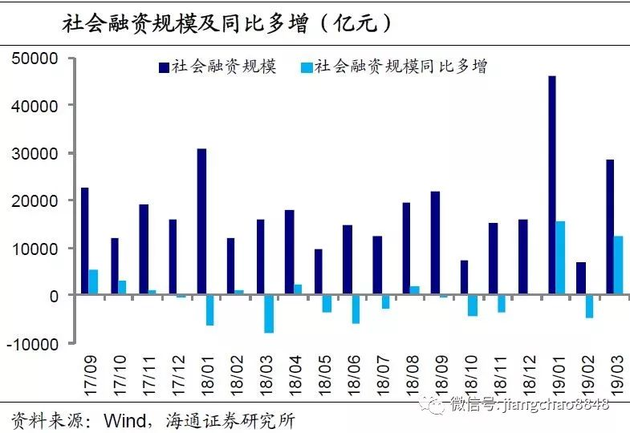

流动性:降准概率下降。上周货币利率回升,其中R007均值上行至2.56%,R001均值上行至2.24%。DR007上行至2.54%,DR001上行至2.17%。上周公开市场没有资金到期,央行再度暂停逆回购操作,公开市场投放资金为零。上周美元指数小幅回落,人民币兑美元保持稳定,在岸与离岸人民币汇率均稳定在6.71。上周央行公布3月新增社融2.86万亿远超预期,社融增速企稳预示未来经济有望见底。再加上3月通胀的明显反弹,意味着央行货币政策进一步宽松的必要性显著下降,未来降准概率或明显减弱。

政策:户籍改革力度加大。发改委印发《2019年新型城镇化建设重点任务》,提出Ⅱ型大城市要全面取消落户限制,Ⅰ型大城市要全面放开放宽落户条件。总理出席第八次中国-中东欧国家领导人会晤时发表重要讲话:中方愿同16国分享中国发展机遇,培育“16+1合作”新动能。江苏省委常委会召开会议,要求对化工产业分类施策,对不符合安全生产标准的企业、园区必须关闭,对环保不达标的企业、园区必须关停。

1.1美欧相互威胁加征关税

上周二,美国总统特朗普声称由于欧盟对空客的补贴对美国造成负面影响,美国将对欧盟价值110亿美元的产品加征关税。上周五,欧盟外交官称欧盟委员会已起草一份总价值约200亿欧元的进口美国商品清单,可能向其中商品加征关税,以回应美国对波音的补贴。同日,欧盟同意于4月15日对是否授权欧盟委员会与美国展开贸易谈判一事进行投票表决。

美联储发布3月会议纪要。上周三公布的美联储3月会议纪要显示,与会者一致认为,经济前景存在相当高的不确定性、通胀压力温和,应对加息保持耐心。大多数官员认为经济前景及相关风险或使今年不加息,部分官员认为,若经济增速高于长期趋势,年内可能还适合加息。联储官员预计未来几年美国经济仍将扩张,对货币政策保持耐心是因为存在不确定性,用历史经验推定收益率曲线倒挂预示经济疲软未必可靠。

1.2 IMF下调19年全球经济增速预期

上周二,IMF将19年全球经济增速预期由1月时的3.5%下调至3.3%,为08年金融危机以来新低。分国别看,IMF将19年中国增速预期由6.2%上调至6.3%,美国增速预期由2.5%下调至2.3%,欧元区增速预期由1.6%下调至1.3%。尽管19年初全球经济增长疲软,但IMF预计下半年增速将回升,其支撑因素是在没有通胀压力的情况下,主要经济体可实施大规模宽松政策。

欧央行4月会议维持利率不变。上周三欧央行发布的利率决议中,维持各主要利率不变,符合市场预期,声明未提及定向长期再融资操作(TLTRO)的细节。欧央行行长德拉吉在会后的新闻发布会上警告欧元区经济风险,但预计经济衰退的可能性较低,表态如有必要,欧央行可使用一切工具,并称将在未来沟通TLTRO的具体细节。

出口增速改善。3月我国以美元计价出口同比回升至14.2%(前值-20.7%)。由于外贸企业“春节前集中出口,节后进口先行,出口逐渐恢复”的特征,去年春节偏晚对去年3月出口拖累明显,出口基数偏低,而对进口影响较少,所以今年3月出口同比跳升。一季度整体看,我国出口同比增长1.4%,较18年12月增速略有上升,但不及18年全年累计增速,说明剔除春节扰动后,出口仅小幅改善,在海外经济放缓的背景下,出口整体依然偏弱。

外需均有回升。从国别和地区来看,3月我国对美国(3.7%)、欧盟(23.7%)和日本(9.6%)出口增速均明显回升。新兴经济体中,对东盟(24.8%)、韩国(6.7%)、印度(8.0%)出口增速转正,对中国香港(-0.9%)出口增速跌幅收窄。一季度整体来看,在贸易摩擦背景下,我国1-3月对美国总出口同比减少了9.0%,而对欧盟和东盟出口同比分别增加了8.1%和9.1%。

进口继续回落。3月我国进口同比继续回落至-7.6%(前值-5.2%),印证3月需求依然偏弱。从数量看,3月我国进口大豆(-13.1%)、铁矿石(0.7%)、铜(-11.1%)和集成电路(-5.3%)同比增速较前月稳中略升,但进口原油(0.4%)增速大幅回落,是进口的主要拖累。从金额看,铁矿石价格同比上涨,进口铁矿石(17.5%)金额同比大幅回升,而进口原油(1.5%)增速回落。从累计增速看,1-3月进口金额同比-4.8%,延续了18年12月以来的负增。

顺差明显回升。3月我国出口大幅改善而进口继续回落,贸易顺差扩大至326.4亿美元,1-3月累计顺差763亿美元,较去年同期也明显改善。1季度我国对美国顺差625亿美元,高于去年同期的583亿美元。但随着中美贸易协议渐近,中国可能增加对美采购,未来我国对美贸易顺差或将减少,而目前对美顺差占我国总顺差的八成左右,叠加整体外需放缓背景,我国顺差仍有收缩的压力。

2.2 4月需求回升

地产、汽车销售均有改善。4月上旬38城地产销量增速升至33%,一方面,去年同期低基数的影响依旧存在,另一方面,部分城市落户政策的放松一定程度上也在短期推升购房需求,各线级城市销售同步回升但分化仍然明显,一二线情况好于三四线。4月第一周乘用车批发、零售增速分别为-6%、8%,增速比3月有明显改善。

2.3生产好坏参半

高炉开工持续上升,发电耗煤增速下滑。上周高炉开工率继续回升至69.5%,超过18年同期水平,环保趋严对生产端的短期压制可能正在逐步消除。4月前12天六大集团发电耗煤同比增速0.8%,较3月明显下滑,但仍好于1-2月的负增长。

3.1食品价格小涨

上周猪价、禽价、蛋价、蔬菜价格等小幅上涨,水产品价格下跌,食品价格环比上涨0.5%。

3.2 CPI继续回升

由于猪价大幅上涨,推动3月CPI大幅回升至2.3%。4月以来食品价格继续上涨,我们预计4月CPI或继续升至2.6%。

3.3 PPI短期反弹

3月PPI环比上涨0.1%,同比回升至0.4%。4月以来煤价、钢价、油价小幅上涨,但考虑到增值税税率下调拉低物价,我们预测4月PPI环比持平,4月PPI同比涨幅回升至0.6%。

3.4通胀走势分化

3月CPI和PPI均出现了回升,但展望未来,通胀走势或趋于分化。其中受益于减税推高消费增速、以及猪价上涨,CPI或继续温和回升。而在PPI方面,由于投资回升持续性不足,PPI或在5月以后重新下行。

4.1货币利率回升

上周货币利率大幅回升,其中R007均值上行17bp至2.59%,R001均值上行35bp至2.24%。DR007上行20bp至2.54%,DR001上行34bp至2.17%。

4.2央行暂停投放

上周公开市场没有资金到期,而央行再度暂停逆回购操作,公开市场投放资金为零。

4.3汇率保持稳定

上周美元指数小幅回落,人民币兑美元保持稳定,在岸与离岸人民币汇率均稳定在6.71。

4.4降准概率下降

上周央行公布3月新增社融2.86万亿远超预期,而M2增速回升至8.6%,社融增速企稳预示未来经济有望见底。再加上3月通胀的明显反弹,意味着央行货币政策进一步宽松的必要性显著下降,未来降准概率或明显减弱。

户籍改革力度加大。发改委印发《2019年新型城镇化建设重点任务》,提出城区常住人口100万-300万的Ⅱ型大城市要全面取消落户限制,城区常住人口300万-500万的Ⅰ型大城市要全面放开放宽落户条件,并全面取消重点群体落户限制。户籍改革力度比以前明显加大,大城市、特大城市集聚人口的速度可能提速,都市圈、城市群人口在城镇总人口中比例将会进一步提高。

中国与中东欧合作。总理出席第八次中国-中东欧国家领导人会晤时发表重要讲话:中方愿同16国分享中国发展机遇,培育“16+1合作”新动能。下一步合作的方向包括:第一,共同维护多边贸易体制。第二,进一步扩大贸易规模。第三,推进共建“一带一路”合作。第四,大力拓展创新合作。第五,持续推动中小企业和产业园区建设合作。第六,深入开展人文交流合作。

环保安全力度加大。江苏省委常委会召开会议,要求对化工产业分类施策,保持有关政策的相对稳定性;对不符合安全生产标准的企业、园区必须关闭,对环保不达标的企业、园区必须关停,对落后低端企业必须淘汰;对符合安全生产、环保标准的企业要支持技术改造、支持配套产业、支持完善产业链;对区域总体环境容量不足的,要统筹规划调整,一企一策,针对性实施。

本文作者:姜超等,来源: 姜超宏观债券研究,原文标题:《通胀走势分化,降准概率下降——海通宏观周报(姜超等)》(封面图片来源于摄图网)

声明:文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP