券商中国 2019-01-21 21:33:21

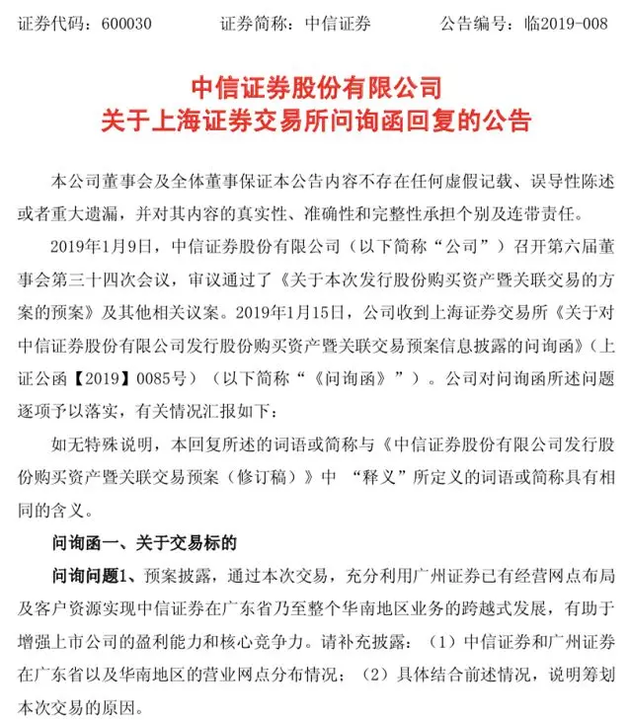

21日晚间,中信证券发布回应上交所问询公告。事关本次交易的目的、交易后续整合及对上市公司影响、交易失败带来的风险等3大方面问题。公告表示本次收购对中信分类评级整体影响可控,特定区域内人员劳动关系保持不变,但可能引发员工劳工纠纷等。

21日晚间,中信证券就收购广州证券披露更多细节。

中信证券用1.6万字披露了收购广州证券的更多细节,事关本次交易的目的、交易后续整合及对上市公司影响、交易失败带来的风险等3大方面问题。

券商中国记者梳理出中信证券此次回复的十大信息点:

1、本次交易完成后,中信证券在广东省(不含深圳)营业网点总数将由18家增至50家,有望进入在广东证券经纪业务第一梯队。

2、与逐个新设营业网点方式相比,本次交易可大幅减少时间成本和运营成本,快速提升中信证券在广东省的营业网点数量、客户渠道,有助于提升公司在广东省的市场份额,补强区域竞争力。

3、广州证券未来将定位为中信证券在华南地区从事特定业务的子公司,业务区域将主要集中在广东省(深圳除外)、广西壮族自治区、海南省、云南省、贵州省,进一步巩固其在华南地区的业务竞争力。

4、中信证券有望增强在华南地区甚至“粤港澳大湾区”的核心竞争力。

5、中信证券将会持续对广州证券现有业务进行全面合规和风险排查,积极要求广州证券限期完成整改或开展风险化解工作。

6、交易完成后,广州证券将纳入中信证券合并分类评价。本次收购,对中信证券分类评价整体影响可控。

7、广州证券目前位于上述业务区域内的证券经纪业务人员劳动关系拟保持不变,上述区域外证券经纪业务人员在履行必要程序后,可选择进入中信证券体系内继续从事所在区域内的证券经纪业务;广州证券除证券经纪业务外的其他人员和业务将统一纳入中信证券相应各业务线进行统一管理。

8、中信证券未来将逐步要求广州证券在业务标准及管理模式方面与其保持协调或统一。可能引发部分客户流失和员工劳工纠纷的风险。

9、越秀金控有权向中信证券提名一名董事。会适时履行必要的董事选举、董事任职资格审批等程序。

10、广州证券将不计入中信证券参股、控制证券公司的数量范围,符合证券公司“一参一控”的要求。

1月9日晚间,中信证券发布公告称,拟向越秀金控及其全资子公司金控有限发行股份购买剥离广州期货和金鹰基金股权后的广州证券100%股权。15日晚间,中信证券收到上交所关于本次收购的问询函,要求对收购事项作进一步说明和补充披露,重点关注上述问题。

上交所要求中信证券补充披露收购方和标的资产在广东省及华南地区的营业网点分布情况,并结合前述情况,说明筹划本次交易的原因。

中信证券今晚回复上交所表示,广东省证券经纪业务总量亦在全国首屈一指,广东省是中信证券力求突破并深入发展的重点区域。

广州证券在广东省营业网点布局具备一定竞争优势,具备一定的区域品牌知名度,股东为广州国资委下属国企,股东背景强大。截至回复出具日,广州证券在广东省(不含深圳)共有营业网点32家,拥有优质的网点布局、客户渠道和市场资源。

本次交易完成后可明显提升中信证券在广东省及华南地区竞争力。本次交易完成后,中信证券在广东省(不含深圳)营业网点总数将由18家增至50家,有望进入在粤证券经纪业务第一梯队。与逐个新设营业网点方式相比,本次交易可一次性取得广州证券的营业网点,可大幅减少时间成本和运营成本,快速提升中信证券在广东省的营业网点数量、客户渠道,有助于提升公司在广东省的市场份额,补强区域竞争力。

截至回复出具日,中信证券在华南地区共有营业网点21家,其中分公司4家,营业部17家;广州证券在华南地区共有营业网点42家,其中分公司6家,营业部36家。

关于此次收购广州证券的必要性、合理性问询的问题中,中信证券回复到,报告期内,广州证券营业收入发生大幅波动,净利润下滑甚至出现亏损,主要系受到国家宏观经济政策、证券市场走势、自身项目储备不足及风险控制薄弱等多重因素影响。

本次交易完成后,广州证券未来将定位为中信证券在华南地区从事特定业务的子公司,将充分利用中信证券在证券研究、产品开发、信息技术、合规管理以及风险控制等方面的经验和优势,弥补广州证券在应对宏观经济和二级市场研究以及风险控制方面的不足,提升客户服务能力,进一步巩固其在华南地区的业务竞争力。

中信证券将成为广州证券的控股股东,同时越秀金控及金控有限成为合计持有中信证券5%以上股份的主要股东,中信证券达成与越秀金控以及越秀集团的战略合作,未来有望借助主要股东以及广州证券在华南地区的客户网络,充分发掘业务资源,增强中信证券在华南地区甚至“粤港澳大湾区”的核心竞争力。

对于此次收购的必要性和合理性,越秀金控在17日晚间回复深交所中也从自身角度进行了详细解释。

越秀金控称,在证券行业“强者恒强”的新格局之下,广州证券面临较大的经营压力;在高质量发展的新要求下,越秀金控需要尽快提升自身经营质量;新一轮国企改革要求聚焦主业发展的新形势下,越秀金控亟需推动全面战略转型。

图片来源:摄图网

公开资料显示,广州证券自2015年起多次受到自律监管措施,分类评级也被下调评级至BBB级,上交所要求中信证券披露收购标的资产后,是否会对公司评级产生负面影响,以及公司是否有相关措施保证合规运行。

券商中国记者梳理,2016年,广州证券的分类评级结果为BBB级,2017年重回A级,2018年的分类评级结果又下调至BBB级。

中信证券表示将会持续对广州证券现有业务进行全面合规和风险排查,积极要求广州证券限期完成整改或开展风险化解工作。交易完成后,广州证券将纳入中信证券合并分类评价,中信证券将充分利用业务资源和风险管理技术,积极支持或参与广州证券处理相关问题,消除或降低相关问题对公司的负面影响,因此中信证券收购广州证券,对公司分类评价整体影响可控。

券商合并的后续整合问题,是业内人士非常关注的问题,也是合并的难点所在。上交所要求中信证券结合本次交易的目的,补充披露公司后续拟采取的人员、资产等整合措施,及可能导致的客户流失、员工劳工纠纷等风险。

中信证券拟将广州证券定位为华南地区经营特定业务的子公司,业务区域将主要集中在广东省(深圳除外)、广西壮族自治区、海南省、云南省、贵州省。

广州证券目前位于前述区域内的证券经纪业务人员劳动关系拟保持不变,上述区域外证券经纪业务人员在履行必要程序后,可选择进入中信证券体系内继续从事所在区域内的证券经纪业务;广州证券除证券经纪业务外的其他人员和业务将统一纳入中信证券相应各业务线进行统一管理。

对于可能导致的客户流失、员工劳工纠纷等风险,中信证券称,未来将逐步要求广州证券在业务标准及管理模式方面与中信证券保持协调或统一。鉴于本次交易相关的业务整合涉及业务和客户及员工数量众多,部分员工可能存在因不能适应新的企业文化或管理制度而发生工作变动,或者不能在整合期与客户保持有效沟通,从而可能引发部分客户流失和员工劳工纠纷的风险。

收购预案披露,本次重组完成后,越秀金控将持有中信证券超过5%的股份。上交所要求中信证券补充披露成为证券公司5%以上股东需要履行的审批程序;同时披露越秀金控成为公司持股5%以上股东以后对上市公司的影响,是否拟派驻董事等。

中信证券回复,越秀金控及金控有限成为中信证券5%以上股东需取得中国证监会机构部的核准。

本次交易完成后,越秀金控预计将直接、间接合计持有中信证券约6.14%的股份并成为其第二大股东,且有权提名一名董事。

届时越秀金控、金控有限、中信证券将根据法律法规及《公司章程》的规定,适时履行必要的董事选举、董事任职资格审批等程序。

中信证券目前第一大股东中信有限届时将持有中信证券约15.49%的股份,仍为中信证券第一大股东。中信证券股权分布依然较为分散,无控股股东和实际控制人,本次交易不会导致中信证券控制权变更。

图片来源:摄图网

中信证券在预案中披露,本次交易以广州证券资产剥离为前提,若广州证券资产剥离交易未获得监管机构批准或核准,则本次交易将不予实施。即本次交易完成之前,广州证券拟将其所持有的广州期货99.03%股权以及金鹰基金24.01%股权剥离。上交所要求中信补充披露因广州证券无法顺利剥离导致交易失败的风险,并进行重大风险提示。

中信证券回复,本次交易以广州证券剥离广州期货99.03%股权以及金鹰基金24.01%股权为前提,鉴于广州证券资产剥离交易尚需取得国有资产监管部门、中国证监会有关部门批准同意,是否能够取得审批以及审批的时间尚存在不确定性,若广州证券资产剥离交易未获得监管机构批准或核准,则可能导致本次交易不予实施,提请广大投资者注意风险。

17日,越秀金控披露了广州证券剥离相关资产所需流程,尚需广州证券以及金鹰基金董事会审议通过及或股东(大)会批准,需要越秀集团审批,需要证监会核准股东变更,需要全国股转公司进行合规性确认。

上交所要求中信证券补充披露,收购之后,中信证券的证券业务模式是否符合相关规定对于证券公司“一参一控”规定的要求。

中信证券直接用过去的经验来举例,在收购万通证券(后改名为中信(山东))和金通证券之后,为避免与二者构成竞争关系,收购对母、子所经营的业务进行了划分,将这两家子公司定位为在特定区域经营特定业务的子公司,中信证券经营除上述特定区域特定业务之外的业务。比如中信(山东)限山东、河南的证券经纪业务,金通有限涉浙江天台、苍南的证券经纪业务。

本次交易完成后,中信证券拟参照前述模式。根据初步业务整合计划,广州证券未来定位为在特定区域经营特定业务的子公司,同时中信证券将相应变更业务范围,并根据监管要求作出切实避免同业竞争的有效措施。

因此,广州证券将不计入公司参股、控制证券公司的数量范围。该等模式亦为市场上证券公司收购证券公司的同类交易的通行操作。

中信证券今日回复上交所,金控有限为越秀金控的金融控股平台,资金实力较强。截至2018年12月31日,金控有限账面货币资金余额为17.58亿元,尚未使用的银行授信不低于80亿元。

中信证券披露,金控有限近期解决标的公司股份质押相关方案可行。在本次交易向中国证监会申报前,金控有限预计将获得广州证券偿还的13亿元次级债资金,该笔资金将优先用于偿还前述股权质押借款;越秀金控在必要情况下可从出售友谊集团中获得一部分现金对价用于偿还前述股权质押借款;同时,越秀金控表示,在必要的情况下,越秀金控可以其他自有资金偿还或提供担保等其他形式及时解除前述股权质押事项。

越秀金控17日回复深交所时也对上述信息进行披露。目前金控有限的贷款本金余额为13.035亿元,金控有限承诺最迟在并购重组委员会审核本次交易前,通过履行还款义务或提供其他担保等方式,解除前述股份质押事项。

券商中国 张婷婷

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP