每日经济新闻 2018-12-20 03:02:19

正如市场预期一般,美联储将联邦基准利率上调25个基点,加息至2.25%-2.50%区间。既是2018年里第四次加息,也是2015年12月开启本轮加息周期以来的第九次加息。新闻发布会上,鲍威尔表示将保持缩减资产负债表(缩表)的步伐,美股应声出现断崖式下跌。

每经编辑|郭鑫

图片来源:视觉中国

该来的终究会来!

尽管特朗普近日在推特上连续发文,恳请美联储考虑暂停加息步伐,但美联储依旧不买账。

美联储北京时间周四凌晨3点发布利率决议,宣布加息25个基点至2.25%-2.5%区间,接近决策者所估计的2.5%-3.5%的中性利率底部区域,这是美联储年内的第四次加息,也是2015年12月美联储开启本轮加息周期以来的第九次加息。

值得注意的是,美联储此次加息,是1994年以来首次在股市下跌的情况下收紧货币政策。目前,按照过去3个月、6个月和12个月的时间段衡量,标普500指数均为下跌,而在1980年以来的76次加息中,仅有两次是这种情况。

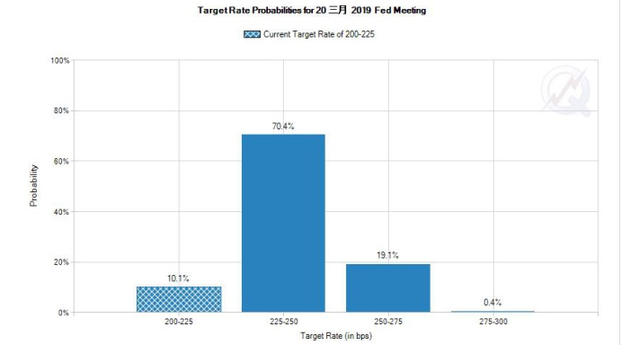

此前市场预计到联储大概率会加息。本周三一早,芝加哥商业交易所(CME)的“美联储观察工具”显示,美国联邦基金利率期货交易市场预计,美联储当日公布加息的几率超过70%。

美联储FOMC声明发布后,巴林央行、阿联酋央行、沙特阿拉伯央行紧随美联储步伐,相继宣布加息25个基点。

据CME“美联储观察”,美联储明年3月按兵不动的概率升至70%,进一步加息25个基点至2.5%-2.75%区间的概率升至19.1%。

以下是美联储12月货币政策声明全文:

自联邦公开市场委员会11月份召开会议以来所收到的信息表明,就业市场已继续增强,经济活动一直都在强劲上升。最近几个月以来,平均而言就业增长一直都很强劲,失业率一直保持在低位。家庭支出继续强劲增长,而商业固定投资的增长与今年早些时候的较快速度相比有所缓和。按12个月基础计算,整体通货膨胀与扣除粮食和能源以外项目的通货膨胀仍保持在接近于2%的水平。整体而言,长期通胀预期指标基本保持不变。

联邦公开市场委员会正在依据其法定使命来寻求培育最大就业和物价稳定。联邦公开市场委员会的判断是,进一步逐步些许上调联邦基金利率的目标区间将符合经济活动的持续扩张、强大的就业市场状况、以及从中期而言接近于联邦公开市场委员会的2%对称目标的通货膨胀。联邦公开市场委员会判定,经济前景的风险看似大致平衡,但将继续监控全球经济和金融形势发展,并评估其对经济前景的影响。

考虑到已实现及预期的就业市场状况和通货膨胀,联邦公开市场委员会决定将联邦基金利率的目标区间上调至2.25%至2.50%。

为了判定联邦基金利率目标区间未来调整的时机和规模,联邦公开市场委员会将对有关其最大就业目标和对称的2%通货膨胀目标的已实现和预期经济状况进行评估。这种评估将把一系列广泛的信息考虑在内,包括有关就业市场状况的指标、通胀压力和通胀预期指标、以及有关金融和国际形势发展的读数等。

在此次会议上投票支持联邦公开市场委员会货币政策行动的委员有:主席杰罗姆·鲍威尔(Jerome Powell)、副主席约翰·威廉姆斯(John C. Williams)、托马斯·巴尔金(Thomas I. Barkin)、拉斐尔·博斯蒂克(Raphael W. Bostic)、米歇尔·鲍曼(Michelle W. Bowman)、莱尔·布莱恩纳德(Lael Brainard)、理查德·克拉里达(Richard H. Clarida)、玛丽·戴利(Mary C. Daly)、洛丽塔·梅斯特(Loretta Mester)和兰德尔·夸尔斯(Randal K. Quarles)。

本次美联储会后声明语气有所软化,但并非完全鸽派,仍表示进一步加息将是适合的,称经济前景的风险大致平衡,维持每个月的资产负债表缩减幅度在500亿美元不变。经济活动强劲增长,开支强劲增长,投资温和。

美联储此次会后公布的最新经济预期显示,联储下调了今明两年的GDP增长预期,以及这两年的通胀预期,两年的预期失业率不变:

2018年中位数GDP增速预期为3.0%,9月预期为3.1%;2019年预期为2.3%,9月预期为2.5%;2020年预期为2%,持平9月预期;2021年预计为1.8%,持平9月预计;更长期增速预期为1.9%,9月为1.8%。

2018年中位数失业率预期为3.7%,持平9月预期;2019年失业率预期为3.5%,持平6月和9月预期,2020年预期为3.6%,高于6月和9月预期的3.5%;2021年预计为3.8%,高于9月预计的3.7%;更长期预期为4.4%,低于6月和9月预期的4.5%。

2018年中位数PCE通胀与核心PCE预期均为1.9%,6月和9月均预计分别为2.1%和2.0%;2019年预计分别为1.9%和2.0%%,9月预计分别为2.0%和2.1%;2020年预计分别为2.1%和2.0%,6月和9月均预计为2.1%;2021年预计为2.1%和2.0%%,9月均预计为2.1%;更长期预期为2.0%,持平9月预期。

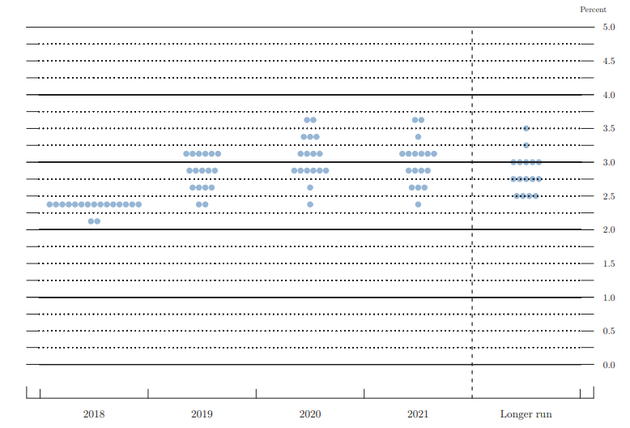

会后公布的点阵图显示,2019年底联邦基金利率料为2.9%,暗示2019年将加息两次,而9月联储点阵图暗示,预计2019年将加息三次。

声明称,“委员会认为,联邦基金利率目标区间的进一步逐步上调,将与经济活动持续扩张、就业市场状况强劲以及中期通胀接近委员会2%的目标相一致。”

与11月会后声明相比,最明显的变化是在表述中增加了“一些”来描述未来利率变动的轨迹,并称现在“判断”加息是适当的,而11月的声明称“预期”将加息。委员会认为,联邦基金利率目标区间还存在一些(some)进一步的上升空间。

美联储宣布年内第四次加息后,联储主席鲍威尔举行新闻发布会,他表示,

美国经济在过去一年以强劲速度增长,但已经看到经济发展出现一些疲软信号。自9月FOMC会议以来出现了一些乱流,美国临近年底的通胀比预期的更加受抑,薪资已经大范围增长。经济强劲增长令许多民众受益。

通胀趋势让美联储在未来保持耐心。缩表一直都是平稳的,并不认为美国在改变资产负债表政策,也并不认为缩表已经造成严重问题。国债供应已经推高短期利率和回购利率。利率可能会取决于数据对美国经济强度的指示。

经济发展良好是今天加息的理由。当前金融环境已经收紧;金融市场的波动性增加;许多FOMC委员认为2019年经济将表现良好;美联储2018年加息的速度超过预期;明年经济可能不会按照我们的预期发展,2019年GDP预期调整的原因之一是全球经济走软。

FOMC认为美国经济2019年将表现不俗。政策并非出于预设模式。点阵图中,较低的利率路径应该支持美国经济。金融条件收紧。

FOMC并不希望通胀低于目标。2%的通胀目标是匀称的,在实现通胀目标方面尚未宣布胜利。通胀意外下行,但跌幅不大。

鲍威尔表示,当前已经到达中性利率区间预期的底部;关于将监控全球事件发展的措辞承认了风险;政治考量不会影响利率决定。

政策无需宽松,可以是中性的。并未关注调整与美联储相关的法律,也没有想调整通胀目标。点阵图提供有用的信息,但它并非一种共识性预期。

对于近期工资涨幅不及预期的情况,鲍威尔表示,薪资增速一直非常渐进,预计薪资将继续增长;经济已经表明,劳动参与率能进一步上升;不希望大幅调整银行业的资本水平;长期美债收益率下滑与规避风险的形势相一致。

鲍威尔仍然预计2019年将稳健增长,经济状况良好;但对于利率调整的速度和目标都存在实际的不确定性。

北京时间2点51分,美联储利率决议声明发布前,美元指数大幅收跌,美股三大股指均涨逾1%,黄金收涨。

在美联储公布议息决议后,美股出现断崖式下跌,美元指数快速拉升,美国十年期国债收益率快速波动。

鲍威尔新闻发布会期间,美元指数持续拉升至红盘,COMEX黄金持续下挫,美股快速下挫并集体跌超2%。道指快速跌向2018年内最低,鲍威尔新闻发布会40分钟后,道指跌500点,早盘一度涨350点;标普500指数跌超2500关口。纳指跌160点或2.4%,跌破6700点并跌向6600点大关。鲍威尔表示,政策无需宽松,可以是中性的,并表示将保持缩减资产负债表(缩表)的步伐。

最终收盘,三大股指均创一年多以来新低,道指收跌350点,盘中振幅近900点。苹果、亚马逊均跌超3%,Facebook跌7.7%。芯片股中,美光科技跌8%,英伟达跌6%,AMD跌6.9%,英特尔跌4%。

美国大型科技股全线收低,苹果跌3.12%,亚马逊跌3.64%,奈飞跌1.54%,谷歌跌0.76%,Facebook跌7.25%,微软跌0.27%。芯片股中,美光科技跌7.92%,英伟达跌4.55%,AMD跌6.87%,英特尔跌4.55%,高通跌1.89%。

美国金融股收盘全线走低,摩根大通跌1.27%,高盛跌1.31%,花旗跌2.06%,摩根士丹利跌1.48%,美国银行跌1.19%,富国银行跌1.83%,伯克希尔哈撒韦跌0.5%。

而值得注意的是,根据《每日经济新闻》12月18日的报道,道琼斯指数一路猛跌,进入了大萧条以来最差12月。

对于此次加息,Oxford首席美国经济学家Gregory Daco表示,FOMC的声明是“鸽派加息”,但没有市场预计的那么鸽派;美联储主席鲍威尔的发布会总体来说偏鸽派但关于资产负债表正常化现状的措辞可以被视作鹰派表态。个人预计,明年一月美联储将维持鸽派特点,移除“一些渐进加息”的措辞。

路透评论称,美联储如期加息25个基点,但预计明年加息次数将减少,并暗示在金融市场动荡和全球经济增长放缓的背景下,政策的紧缩周期正接近尾声。美联储的声明并没有市场预期地那么鸽派。芝加哥Kingsview资产管理公司投资组合经理Paul Nolte表示,美联储预计明年将加息两次,因为预计经济会持续走强。但个人观点是经济增速将更低,预计国债收益率将进一步下跌。他还称,作为股市投资者,担忧经济数据疲软以及贸易摩擦等因素,但美联储似乎并没有太担忧这些风险。

Sevens Report总裁Tom Essaye表示:“每一个牛市终结时美联储总是犯了政策错误——这就是规律。越来越多的证据表明,我们现在可能处在美联储政策错误的尖峰时刻,在诸多不利因素涌现时,看来美联储似乎高估了经济增长力量。”

他表示:“确切的说,目前的经济数据总体而言仍然稳健康。但是细微的方向变化已经决定性的指向下行。”

他认为,最大的未知不确定性因素在于美联储会不会坚持其政策,即使用确凿但是回顾性的增长与就业数据来衡量经济状况,抑或是“在过去几个月内,认识到已经出现了严重的经济不利因素。”这些不利因素表现为海外经济增长放缓、通胀预期下降、过去三个月内的原油价格暴跌超过30%等。

美联储前主席格林斯潘周二接受媒体采访时表示,近期股市的波动显示牛市已经结束,市场不太可能稳定下来并再次走高。他说,虽然根据以往历史,市场仍有继续上涨的可能,但“在那个走势的末期,投资者应该赶紧寻找掩护”。

格林斯潘认为,美股遭抛售的背后主要驱动因素是长期利率的显著上涨。他认为“这是导致股市下跌的关键因素”。

市场仍在权衡国际贸易关系进展。美国财政部长史努夫-姆努钦(Steven Mnuchin)周二接受彭博新闻采访时表示将重新进行贸易谈判,以实现贸易战休战。他的讲话令投资者对贸易谈判的乐观情绪重返市场。

姆努钦同时还表示,他认为市场大幅波动应该归咎于金融时期实行的沃克尔规则(Volcker rule)和高频交易的影响,他说,这两种因素结合起来削弱市场的流动性。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP