券商中国 2018-09-26 21:00:03

近期打新市场颇为冷清,一周内六七只新股的场景不再,甚至出现一周无新可打的境地。不过,明天(9月27日)即将迎来创业板独角兽——迈瑞医疗,或将再度掀起打新热潮。

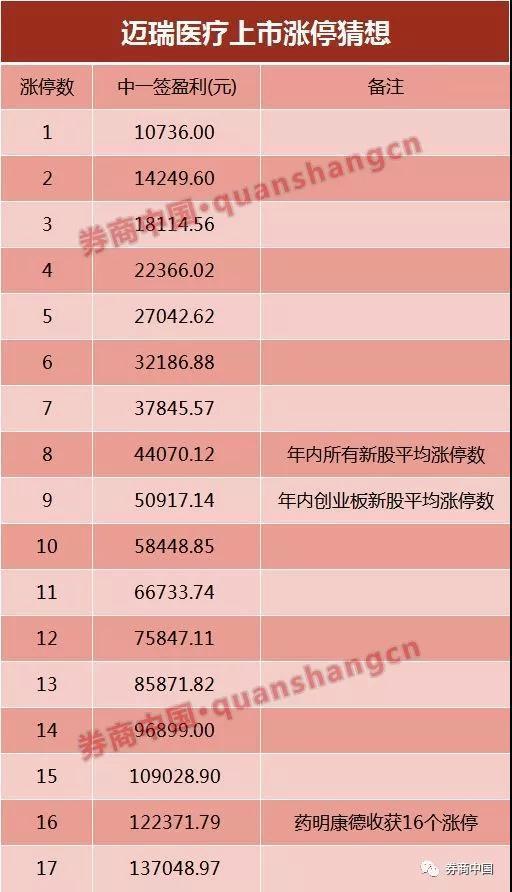

9月25日深夜,迈瑞医疗发布招股说明书,将发行价敲定为48.8元。这一发行价格创下了创业板新股一年来新高,作为高价新股,中签收益率十分可观:

以年内创业板新股平均9个涨停来看,中一签可赚5.1万元;

以今年刚刚上市的医药界另一独角兽——药明康德16个涨停计算,中一签可大赚12.2万元。

迈瑞医疗的到来,拿下了三个创业板之最:

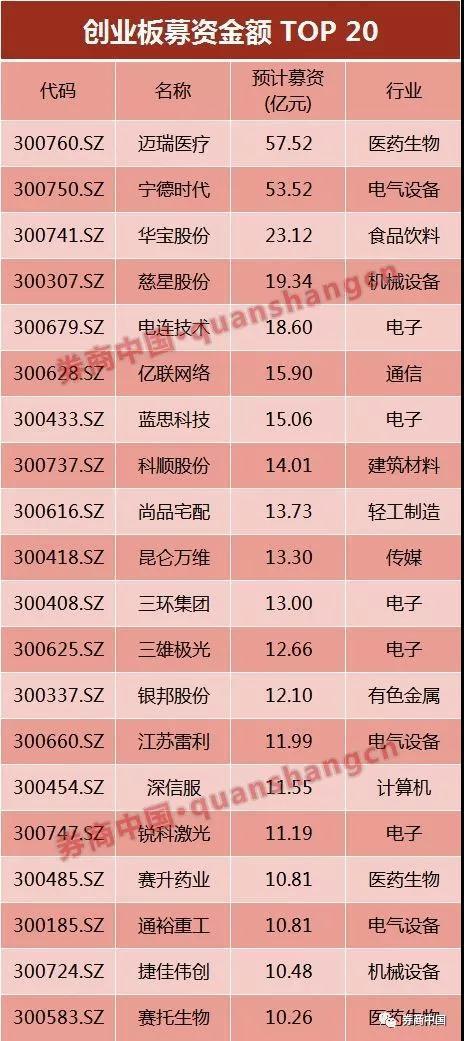

创业板募集资金规模最大:

9月14日凌晨,迈瑞医疗公告了招股意向书,公司拟用募集资金投入总额为57.5亿元。虽然这一金额与此前披露的63.4亿元有所缩减,但迈瑞医疗的募集金额仍超过了宁德时代,成为创业板有史以来最大规模的一笔IPO。

创业板公司扣非净利润最高:

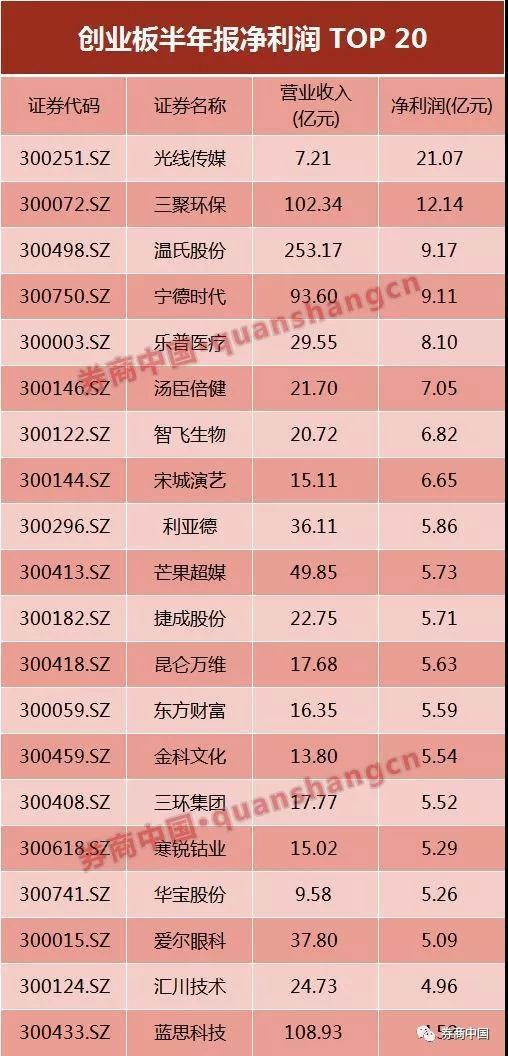

2018年上半年迈瑞医疗净利润达18.72亿元,创业板公司中超过这一数据的只有光线传媒(21.07亿元)。但是,光线传媒半年报净利润的增长主要来源出售新丽传媒股份确认的22亿投资收益,扣除处置新丽传媒的18.81亿非经常性损益收入后,净利润仅为2.25亿。而迈瑞医疗扣非净利润达18.42亿元

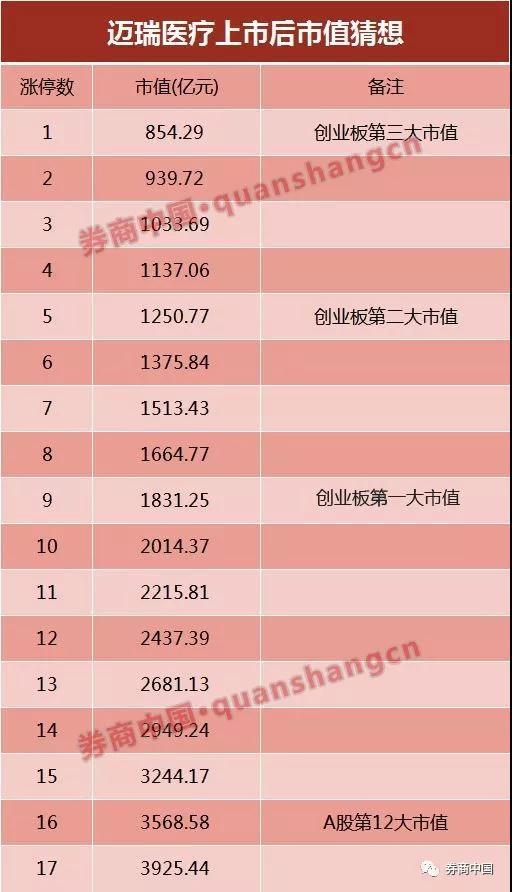

创业板最大市值个股有望诞生:

迈瑞医疗的上市,将再度挑起创业板一哥争夺战!以48.8元/股计算,迈瑞医疗在未上市之前,市值已达593.26亿元,已然位居创业板第5大市值。若收获8个涨停,迈瑞医疗市值将达1664.77亿元,超过宁德时代,成为创业板第一大市值股票。

9月25日深夜,迈瑞医疗发布招股说明书,将发行价予以敲定——48.8元。这一价格创下了创业板一年来新股发行价新高,低于去年8月份发行的兆丰股份(发行价62.67元)。

作为高价新股,中签收益率十分可观:

若以年内所有新股平均8个涨停来看,中一签可赚4.4万元;

若以年内创业板新股平均9个涨停来看,中一签可赚5.1万元;

同样以独角兽上市的药明康德收获16个涨停,以此计算,中一签可大赚12.2万元。

迈瑞医疗招股书显示,公司总股本为12.16亿股。若以48.8元/股计算,迈瑞医疗在未上市之前,市值已达593.26亿元,已然位居创业板第5大市值。

若按上市首日涨44%计算,迈瑞医疗市值将达854.29亿元,挤进创业板前三大市值个股;

若收获5个涨停,迈瑞医疗市值将超过温氏股份,成为创业板第二大市值股票;

若收获8个涨停,迈瑞医疗市值将达1664.77亿元,超过宁德时代,成为创业板第一大市值股票。

迈瑞医疗招股书显示,受益于医疗器械市场的持续稳定增长以及公司在研发、生产、营销等方面的竞争优势,2018年1-6月,公司实现营业收入68.08亿元,较上年同期增长24.35%;归属于母公司股东的净利润18.72亿元,较上年同期增长55.25%。扣除非经常性损益后归属于母公司股东的净利润18.42亿元,较上年同期增长50.48%。

半年净利达18.72亿元,这一数据在创业板市场绝对可以称雄。

数据显示,2018年上半年,创业板上市公司净利润超过5亿元的共有18家,而超过10亿元的仅2家,分别是光线传媒(21.07亿元)和三聚环保(12.14亿元)。

值得注意的是,光线传媒半年报净利润的增长主要来源出售新丽传媒股份确认的22亿投资收益,扣除处置新丽传媒的18.81亿非经常性损益收入后,净利润仅为2.25亿。

以此来看,迈瑞医疗以18.42亿元成为2018年上半年创业板扣非净利润最高的公司。

9月14日凌晨,迈瑞医疗公告了招股意向书,公司拟用募集资金投入总额为57.5亿元。

虽然迈瑞医疗在招股意向书披露的拟用募集资金投入总额比申报稿有所缩水,但迈瑞医疗募集金额仍超过了宁德时代,成为创业板有史以来最大规模的一笔IPO。

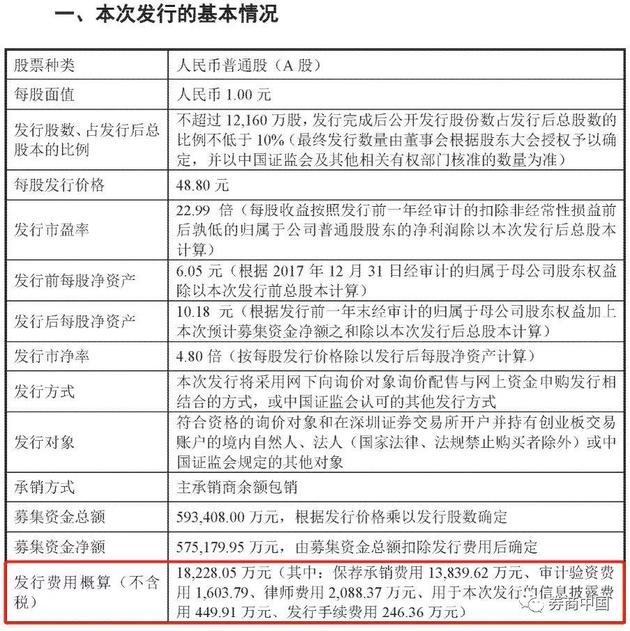

迈瑞医疗招股书显示,保荐机构为华泰联合证券,联席主承销商为中银国际证券。

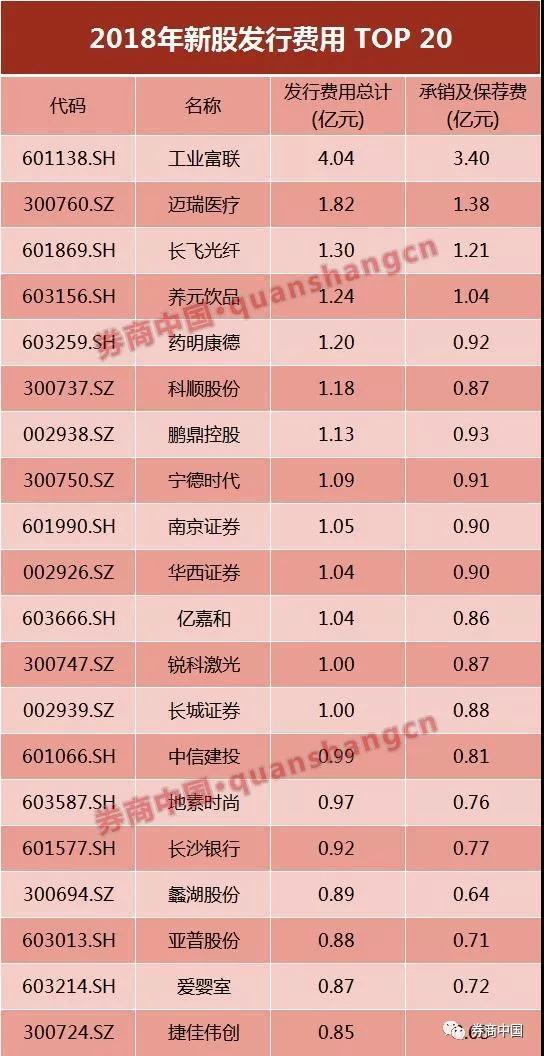

招股书显示,迈瑞医疗本次发行费用为18228.05万元,其中,保荐承销费用13839.62万元、审计验资费用1603.79万元、律师费用2088.37万元、用于本次发行的信息披露费用449.91万元、发行手续费用246.36万元。

从今年新股发行费用总计来看,迈瑞医疗1.82亿元的发行费用位居第二,仅次于工业富联。

迈瑞医疗在招股书中,对上市后三年股东分红回报也进行了规划:

(1)利润的分配形式

公司采取现金或者现金、股票相结合的方式分配股利。利润分配不得超过累计可分配利润的范围,不得损害公司持续经营能力。公司原则上进行年度分红,在有条件的情况下,公司可以进行中期现金分红。

(2)现金分红的具体条件和比例

在具备利润分配条件的前提下,公司原则上每年度至少进行一次利润分配,公司每年以现金方式分配的利润不少于当年实现的可供分配利润的10%;在公司上半年经营活动产生的现金流量净额高于当期实现的净利润时,公司可以进行中期现金分红。

迈瑞医疗招股书显示,截至2018年3月31日,公司员工总数为8439人。其中,研发人员为1784人,占比21.1%。

数据显示,迈瑞医疗在研发费用投入上力度较大,2015年-2017年分别投入9.88亿元、9.9亿元和10.28亿元。今年一季度投入2.8亿元。

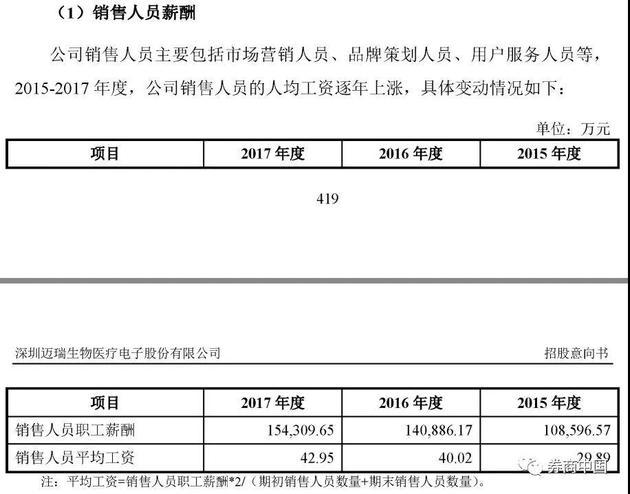

招股书对于公司高管及销售人员的薪酬也进行了公布。薪酬前三的分别是董事长李西廷、总经理成明和、常务副总经理吴昊,薪酬分别为1933.44万元、1874.02万元、911万元。

招股书中提到,公司报告期内业绩较好,薪酬水平相对于同行业可比公司较高,公司薪酬水平在市场中具有竞争力。销售人员2017年平均薪酬为42.95万元,管理人员2017年平均薪酬为64.08万元。

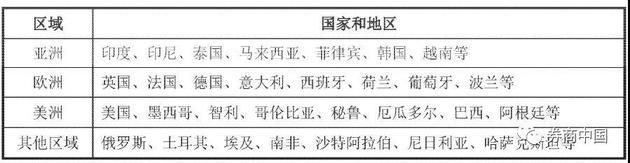

招股说明书显示,迈瑞医疗总部设在中国深圳,在北美、欧洲、亚洲、非洲、拉美等地区的超过30个国家设有39家境外子公司;在国内设有17家子公司,超过40家分支机构。公司产品及解决方案已经应用于全球190多个国家和地区,形成了庞大的全球化研发、制造、营销及服务网络。

经过多年市场布局与开拓,公司产品已经出口至190多个国家和地区。报告期内,公司境外销售收入分别为430437.48万元、451564.54万元、514252.92万元和129153.49万元,占当期营业收入的比例分别为53.72%、50.00%、46.02%和39.91%。公司未来发展很大程度取决于国际市场的拓展情况。

此外,招股书显示,北美地区是迈瑞医疗境外销售收入最大的区域,2015年至2017年北美地区销售收入占公司营业收入的比例分别为15.77%、15.45%、13.03%。

招股书显示,迈瑞医疗2017年营业收入1117379.54万元,为国内最大的医疗器械生产商。在Qmed根据标普旗下的S&PCapitalIQ数据库列出的2015年全球医疗器械百强排行中,迈瑞医疗是前50名中唯一上榜的中国企业。

券商中国 成真

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP