中国证券报 2018-09-25 23:39:01

华尔街有句格言,不要和美联储作对!如今在美联储加息的路上,这话显得更为重要。而与加息提高资金成本、抑制贷款活动相比,缩表堪称金融市场“大杀器”。全球流动性拐点将至,切记不要和美联储作对。

“不要和美联储作对(Don't fight the Fed)!”

当下这个时点,这条华尔街格言不可不听。

就在本周(9月25-26日),美联储将召开新一次货币政策例会。进行年内第三次加息、将联邦基金利率水平升至2%-2.25%,是大概率事件。最终结果将在北京时间9月27日凌晨2点出炉。

自2015年12月开启本轮加息周期以来,渐进加息成为美联储一直奉行的政策路径,此次将是其第八次进行加息。

与相对“高调”的加息相比,美联储从2017年10月启动的缩表举措十分“低调”。提醒读者,在美联储此次例会后发布的声明中,一定要好好找找有没有和“缩表”相关的内容,因为这很重要。

小知识点:2008年金融危机后,美联储不仅将联邦基金利率降至接近0的超低水平,又先后通过量化宽松货币政策购买大量美国国债和抵押贷款支持证券(MBS),大幅压低长期利率,以促进企业投资和居民消费,刺激美国经济复苏。美联储资产负债表的规模也从危机前的不到1万亿美元膨胀至最高约4.5万亿美元。

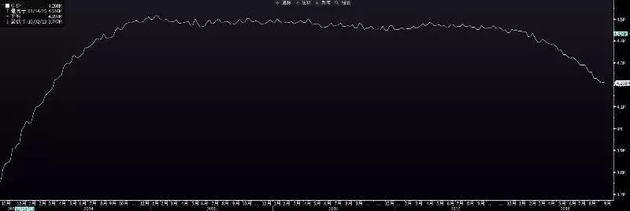

美联储资产负债表处于持续收缩状态

图片来源:彭博

随着美国经济已在复苏轨道中稳步运行,美联储在金融危机时推出的超宽松货币政策开始回归常态,除了加息之外,美联储资产负债表也在逐步收缩。

此次缩表采取停止到期资产再投资与主动出售中长期国债和MBS相结合的方式。数据显示,2017年10月18日,美联储资产负债表为4.47万亿美元,截至2018年9月19日,已缩水至4.208万亿美元,11个月合计收缩2620亿美元,缩水幅度接近6%。

按照美联储的计划,自10月份开始,每个月的缩表上限会提高至500亿美元(300亿美元国债、200亿美元MBS)。有专家预测,到2020年,美联储资产负债表将控制在3万亿美元左右,这意味着未来缩表的步伐将会进一步加快。

与加息将提高资金成本、抑制贷款活动相比,缩表等于直接从市场抽离基础货币,对流动性的影响更大,堪称金融市场“大杀器”。

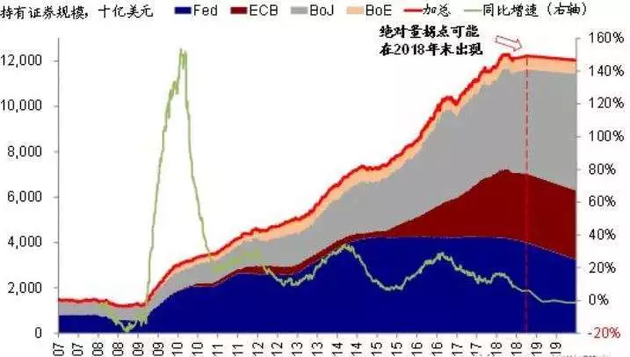

与美联储加速缩表相对应的是,原本较为宽松的欧、日央行资产购买力度开始趋弱。

欧洲央行在9月议息会议上决定,10-12月的月度购债规模将从300亿欧元降至150亿欧元,购债计划将在12月底彻底结束。

日本央行虽然表态称将每年购买80万亿日元的日本国债,但近两年的实际购买速度已逐渐放缓,开始“隐形收缩”的可能性很高。

由此可见,发达经济体央行的资产负债表整体规模可能在2018年底前后显现持续减少态势,自金融危机结束以来,全球流动性拐点将至。

全球发达经济体央行资产负债表规模或今年底现拐点

图片来源:中金公司

再来一发小知识点,什么是风险资产:风险资产(Risk assets)指金融机构资产结构中,未来收益率不确定且可能招致损失的那部分高风险资产,如股票和衍生金融产品。相对于发达市场,新兴市场也属于风险资产。

此前,在廉价资金充斥市场的时候,资产泡沫泛滥,高估值几乎扩张至所有地区、所有资产类别的风险资产上。据权威机构测算,当前全球风险资产的总价值约为400万亿美元,相当于全球经济规模的5倍左右。如果流动性出现拐点,风险资产当前的高估值将无以为继,现在的收益率越高,以后就会跌得越狠。

现在,美联储决定要把货币政策调整到正常化水平,就是为了防范风险资产泡沫。

历史数据显示,美联储此前一共进行了6次缩表,缩表周期一般为1至2年,规模在2%至15%。缩表时的美国GDP增速均有不同程度的下滑,风险资产价格也同步出现下跌。

美联储之前大放水时,你要做多风险资产;现在美联储把枪口对准了风险资产,如果还要继续做多风险资产,那不是傻,而是非常傻。

从历史上看,凡是和美联储作对的金融大鳄,几乎都无一成功。所以请再念一遍:

Don't fight the Fed!

整体流动性大环境收紧的背景下,全球市场的风险偏好可能被搅乱,近期风险偏好的脆弱性已经在新兴市场中体现出来,不排除更广泛延伸的可能性。

市场上没有绝对的避风港,只有适合不同类型投资风格和风险承受能力的资产配置。投资者应对大势有所判断,知道自己要什么。在这个多事之秋,风格保守一些可能更稳妥。

投资者在加强投资组合抗压性及稳健性的同时,近期一定要避免盲目集中投资风险资产,切记!

中国证券报 记者 陈晓刚

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP