中国基金报 2017-12-22 22:40:11

每到年底阶段,机构借基金分红避税的问题都是高发时期,今日,多家基金公司接到了“严防滥用政策红利,加强基金分红合规管理”的机构监管情况通报。业内人士表示,主动寻找具有避税需求的机构客户,主动告知避税方法、提前泄露分红信息等行为在业内也并不少见,上述问题,在此次监管部门出发后,预计会收敛很多。

每到年底阶段,机构借基金分红避税的问题都是高发时期,今日,多家基金公司接到了“严防滥用政策红利,加强基金分红合规管理”的机构监管情况通报。

这一通报列举了近期核查出来的多类机构利用基金分红避税的“乱象”,包括主动泄密给机构客户、大资金快进快出,导致基金投资比例不符合基金合同约定等问题。

针对这些问题,监管部门开出了四张罚单,对4家基金公司进行处罚,最重的罚单为6个月整改,整改期间暂停受理及审核公募基金产品注册申请(俗称:停发新基金6个月)。

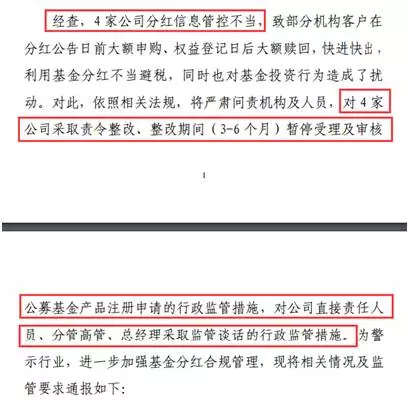

该《通报》显示,近期根据日常监管掌握的问题线索,证券基金机构监管部组织相关证监局对4家基金管理公司进行了专项检查。

经查,4家公司分红信息管控不当,致部分机构客户在分红公告日前大额申购、权益登记日后大额赎回,快进快出,利用基金分红不当避税,同时也对基金投资行为造成了扰动。

通俗一点来说,也就是机构投资者巨资“短平快”申赎分红基金,已经影响到基金正常投资行为。

依照相关法规,监管部门严肃问责机构及人员。对公司的处罚是:4家公司责令整改、整改期间(3-6个月)暂停受理及审核公募基金产品注册申请的行政监管措施。

这就是说,4家基金公司被暂停3个月或6个月的新基金发行注册,对基金公司的运营将产生较大的影响。

对于相关个人的责任,监管部门对公司直接责任人员、分管高管、总经理采取监管谈话的行政监管措施。

该《通报》指出了两大问题:一是公司内部控制缺失,信息管理等制度未能有效执行。

经查,相关公司分红信息管控薄弱,个别从业人员甚至协助机构客户利用分红开展避税,在日常工作中主动寻找具有避税需求的机构客户并主动告知避税方法,在基金分红方案确定后提前泄露分红信息。

这就是说,有基金公司利用尚未披露的公告信息,向有关机构“兜售”分红避税方案,而这样的分红避税方案一旦被机构的大资金快进快出,会对基金投资行为产生一定的影响。

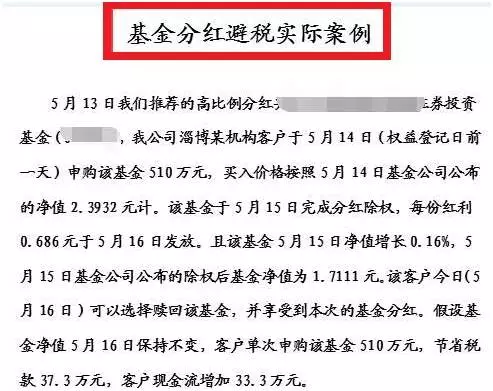

基金君也在网上找到了一些所谓的“避税”方案。

《通报》中提到的另外一个问题是未审慎办理基金申赎业务,影响基金正常投资运作。

经查,相关公司在实施基金分红过程中,未从保护存量持有人利益角度审慎办理基金大额申赎业务,大额资金的短期进出影响了基金正常运作,甚至导致基金投资比例不符合基金合同约定。

这一条更为核心,谈及了对投资的影响,大额资金短期进出不仅影响基金正常运作,还导致“仓位违规”。

尽管不知道具体违规的基金具体仓位限制是多少,基金君也从专家那里得到一些范例,可以解释为何会出现“仓位违规”。

例如:某只混合基金的股票仓位限制是60%到95%,分红前原本仓位是80%,基金规模为5亿,4亿是股票,如果基金分红比例是资产的10%,在分红前某一天密集进来5亿资金来用分红避税,那么10亿资产分红10%之后还有9亿,4亿股票占9亿资产的比例自然下降到了44.4%,这就需要基金经理一天大举加仓至少1.4亿,才能达到60%的最低仓位,没有加仓1.4亿,就会出现监管层所说的那种“仓位违规”现象。

“主动寻找具有避税需求的机构客户、主动告知避税方法、提前泄露分红信息,这三点是比较严重的,违反了《基金管理公司投资管理人员管理指导意见》第二十一条‘基金公司应当制定信息管理及保密制度,加强风险隔离’、《证券投资基金管理公司内部控制指导意见》第三十条‘公司掌握内幕信息的人员在信息公开披露前不得泄露其内容’等规定。”一位基金公司人士表示。

在实际操作中,如此“胆大”的基金公司也并非冰山一角,基金分红避税曾出现过多次类似事件。

此前就有一位公募基金经理曾在自己的朋友圈提前公布基金分红的信息,以大比例分红吸引大资金购买,轰动一时。

基金君也曾在一些基金微信群里看到过拉机构投资分红基金的信息:“群内各位大佬,我司有只绩优基金12月底分红,分红比例20%,有避税需求的请找我勾兑。”

据了解,为了冲规模以及跟机构等大资金合作,赚取赎回费、管理费,基金公司在营销时推荐“分红概念”的产品在业内并不少见,而往往到了月末、季末或者年底等时段,这样的大比例分红情况会更多一些。

“各大基金销售群中往往会发布很多这样的信息,稍微隐蔽一些的备注‘有意私聊’,胆子大的直接就把产品名称写上去了。”有基金业内人士表示,“估计是某些公司做的比较过,有书面文字之类的资料被泄露出去了,所以被处罚了。”

除了主动寻找具有避税需求的机构客户,主动告知避税方法、提前泄露分红信息等行为在业内也并不少见。甚至有公司写出一套避税方案,微博长图、Word文字版等一应俱全,这种“服务”十分到位。

类似上述这种借基金分红拉机构避税的问题,在此次监管部门出发后,预计会收敛很多。

针对上述基金分红信息管控不当等行为,《通报》中强调了进一步加强基金分红管控等事宜的监管要求,明令了以下几点:

一、建立健全基金分红信息管控机制。建立分红信息保密及知情人登记制度,严禁公司及相关从业人员泄露因职务便利获取的未公开分红信息、利用该信息从事或明示、暗示他人从事相关交易活动。

二、严格规范基金分红行为。严格控制分红公告日至权益登记日之间的时间间隔,除法律法规、相关规则或基金合同另有规定外,原则上不超过2个作日。

三、审慎办理基金分红敏感期间大额资金的申购赎回。在基金分红决议通过日起至权益登记日期间,原则上暂停办理机构投资者的大额资金申购。

加强对基金大比例分红(包括但不限于基金分红金额超过基金资产净值的5%)行为的监测与分析,在大比例分红发布公告日后20个工作日内,向公司所在地证监局提交大比例分红事项说明,包括但不限于分红原因、分红公告日前后 15 个工作日内机构投资者申购赎回情况、基金投资指标合规情况等说明,并在公司监察稽核年度报告中作汇总分析说明。

四、持续落实依法全面从严监管。对泄露基金分红决策信息、损害基金份额持有人利益的行为,将依法依规查处。

来源:中国基金报微信公众号(ID:chinafundnews) 记者:

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP