每日经济新闻 2020-09-10 23:17:18

险资再入楼市。

每经记者 吴若凡 每经编辑 魏文艺

从2019年开始,关于阳光城引入战投的讨论便此起彼伏,如今终于尘埃落定。

9月9日,阳光城集团发布公告称,第二大股东上海嘉闻投资管理有限公司(以下简称上海嘉闻)与泰康人寿及泰康养老(以下简称泰康集团)签署《股份转让协议》,上海嘉闻拟通过协议转让方式转让上市公司13.53%股份(共计5.547亿股)。按照转让单价6.09元/股计算,此次受让对应总价为34亿元。

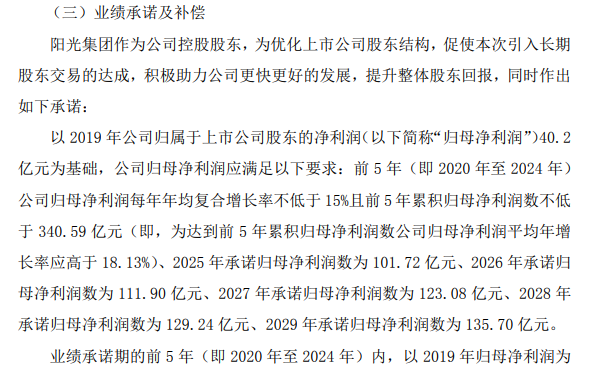

为此,阳光城许下一个“10年承诺”:前5年总归母净利润不低于340亿元,后5年累计归母净利润达601.64亿元,10年承诺归母净利润总计达942.23亿元。如业绩未达标,则阳光城须对泰康进行相应现金补偿。

值得一提的是,阳光城股价已迎来两连涨。9月9日,阳光城股价突然大幅上涨,开盘报6.78元/股,下午开盘即封上涨停板,最终报7.43元/股;9月10日开盘又迎来一字涨停,股价报8.17元/股。

不过,针对9月9日~10日连续两个交易日收盘价格涨幅偏离值超过20%的异常波动情况,阳光城于9月10日晚间发布公告称,本公司目前没有任何根据深交所《股票上市规则》等有关规定应予以披露而未披露的事项或与该事项有关的筹划、商谈、意向、协议等;公司前期披露的信息不存在需要更正、补充之处。

此次交易完成后,泰康系持有阳光城的股比将由0.006%增加至13.61%,阳光城的第二大股东也将由上海嘉闻变更为泰康集团。

阳光城在公告中指出,泰康集团将为拓展上市公司融资渠道、增强上市公司竞争力贡献自己的力量,以达成并实现与上市公司长期共同发展的战略愿景与长远目标。

泰康方面也表示,受让阳光城股权主要基于看好上市公司未来长期发展潜力,以获得上市公司稳定的股息分红,分享长期价值投资收益。

阳光城公告截图

但这一次“互利合作”要求却不低。

泰康系将派两位候选人进入阳光城董事会。同时,阳光城将修订分红条款,保证每年至少进行一次现金分红,并保证每年度以现金方式分配的利润应不低于当年实现的可分配利润30%。

同时,阳光城承诺,以2019年公司归母净利润40.2亿元为基础,前5年(即2020年至2024年)每年年均复合增长率不低于15%,且前5年累积归母净利润数不低于340.59亿元(即归母净利润平均年增长率应高于18.13%);后5年(2025~2029年)归母净利润数分别为101.72亿元、111.90亿元、123.08亿元、129.24亿元、135.70亿元,合计601.64亿元。10年归母净利润总计达942.23亿元。

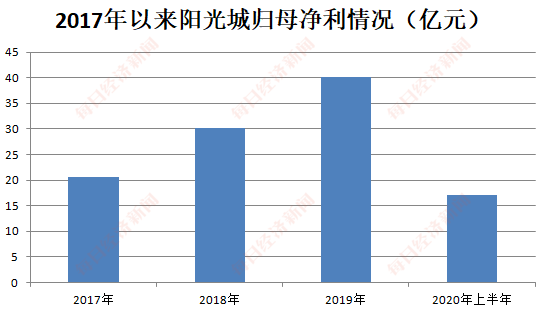

《每日经济新闻》记者查阅发现,2017~2019年阳光城分别实现归母净利20.6亿元、30.2亿元、40.2亿元,同比增幅均在30%以上。今年上半年,阳光城实现归母净利17亿元。

数据来源:企业公告

不过引入战投,对于阳光城的利好也是显而易见的。

“随着阳光城的战投落地,能进一步帮助企业优化负债端成本,对于全面降低融资成本,进一步提升行业规模与品质,并提高整体净利率水平都有莫大帮助。”一头部房企IR陈华(化名)告诉《每日经济新闻》记者。

58安居客房产研究院分院院长张波指出,阳光城引入战投,首先将改善股东结构。保险企业做了二股东,相当于有了国资背景,股东会带来资源,以后融资成本也会降低。“新股东的引入,改变了过去实控人一股独大的局面,公司治理会更加透明。”

对于此次引入战投阳光城许下的10年利润承诺,业界是认为是压力,不过在张波看来,承诺利润也让市场明确了阳光城未来的利润空间。

而承诺值,无疑是未来阳光城利润释放的下限。据Wind,阳光城2020~2022年报表预估利润分别为55亿元、70亿元、90亿元。

利润的提升,对于阳光城的估值无疑是利好。

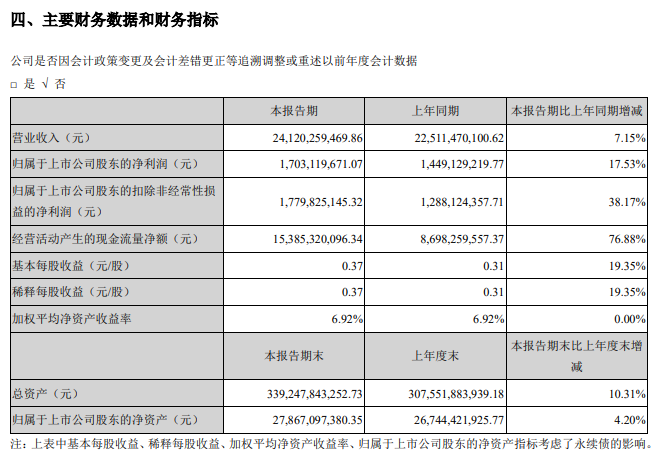

2020年半年报显示,阳光城的主营业务为房地产开发与经营业、商管收入、建工板块收入、酒店收入,占营收比例分别为96.07%、2.13%、0.53%、0.22%。

2020年上半年阳光城主要财务指标

张波指出,由于目前阳光城的市值仍处于严重低估状态(截至9月10日盘,阳光城市值为334.53亿元),预测合理市值是440亿~620亿元,所以阳光城未来利润和市值拉升具备较大空间。

同时,今年阳光城的全资物业子公司或拆分上市。今年7月成立的阳光城慧智优佳生活服务,整合了阳光城旗下物管与商管业务。而上半年阳光城的物业板块营收已经达到10亿元,排在行业第20位。2019年物业板块营收7.7亿元,同比2018年增长4.5倍。

“以这个排名、规模和增长速度,明年上市时保守估值为70亿~100亿元。阳光城系的公司,未来市值一定超过今天的300多亿元。”张波表示。

显然,引入战略投资者计划,对于阳光城未来长期发展、规模与品质继续提升、全面降低融资利率,以及提升行业排名,都具有重要作用。

保险巨头泰康集团成为二股东之后,除了股权结构,阳光城最直接的变化无疑是融资端。

今年上半年,阳光城有息资产负债率为33.06%,较2019年底减少3.46个百分点;净负债率为114.98%,较2019年底下降23.22个百分点;平均融资成本7.5%,远没有达到最理想状态。

以吴建斌为首的财务大师正在有序地控制有息负债规模,阳光城的负债端长短结构一直在优化,负债端成本也处于下降通道。如净负债率从280%下降到今年中报的110%,今年内会下降到100%以内。同时,虽然阳光城一直致力于优化现金流,提升净利率,但资本市场似乎并不买账,公司估计依旧没有太大的起色。

阳光城近一年股价表现 数据来源:同花顺

在去杠杆的背景下,负债较高的企业股价一直被压制,地产股中估价较高的都是负债低、融资成本低、土储丰厚的企业。

“得到二股东泰康的加持,阳光城将来财务费用势必会大幅降低,未来两年EPS最少增厚2毛钱。增厚的业绩加上国资背景,自然而然阳光城股价迎来了涨停。”陈浩表示。

并且在引入泰康之后,阳光城在信用端、负债和融资成本方面,利好会折算进去,加上业绩营造的预期,股价预测也会有不一样的表现。

(镁刻地产原创,喜欢请关注微信号meikedichan)

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP