每日经济新闻 2018-10-24 17:23:37

近日,支付宝上线一款重大疾病保障产品—相互保,芝麻分650及以上的蚂蚁会员可以0元加入其中,先享受100种大病保障。相互保以一种“人人为我,我为人人”的互助形态快速吸引了一大批支付宝用户,截至10月24日下午,相互保上线9天,加入人数达到1000万人,平均每天加入125万人。

每经记者 涂颖浩 每经实习编辑 卢九安

图片来源:东方IC

近日,支付宝上线一款由蚂蚁金服联手信美人寿推出的重大疾病保障产品—相互保,芝麻分650及以上的蚂蚁会员可以0元加入其中,先享受100种大病保障。他人生病时,再参与费用分摊,自己生病时,也有众人帮忙,一次性领取10万或30万的保障金。

相互保自10月16日上线,三天内即超过330万人加入并开始运行。截至10月24日下午,相互保上线9天,加入人数达到1000万人,平均每天加入125万人。相互保以千万级用户数成为史上最火爆的健康险。上一个爆款健康险是众安保险的医疗险(尊享e生),自2015年首发以来,在不到3年的时间里,累计保障用户超过200万。

“0元加入,先享保障 ;一人生病,大家出钱。每月省一杯咖啡钱帮助别人,在支付宝里换30万大病保障。”

“没有中间商赚差价”,相互保以一种“人人为我,我为人人”的互助形态快速吸引了一大批支付宝用户。相互保的火爆让一些保险代理人不淡定了,大呼“不花钱就能得保障”太不靠谱。

是保险,也是做慈善?相互保与保险公司的重疾险到底有什么不同?在“无需交费”加入、每笔仅赔付0.1元背后,支付宝用户每年要为此摊到多少保费?在相互保的产品设计中,一刀切的保额设计有什么问题?毕竟,在保障生效后迟早是要扣除账户中“真金白银”的,对于支付宝用户而言,下面的这些事情还是越早知道越好。

信美相互的相关负责人表示:“相互保给‘不了解、不信任、嫌价高’这些获取健康保障的阻碍提供了新的解决方案。据介绍,用户成功加入相互保,90天等待期后确诊患病可以申领保险金,通过在线提交资料、保险机构审核、在案件公示无异议的情况下领取30万(30天-39周岁)、10万元(40-59周岁)保险金。

从产品形态来看,相互保类似于保险公司的定期重疾险。

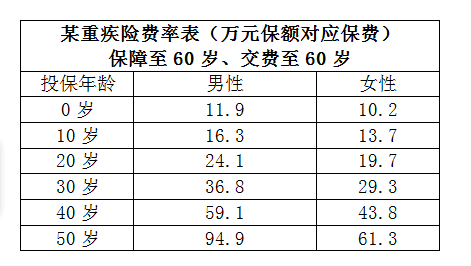

重疾险,是以约定种类的重大疾病为保险责任,由保险公司给予保费补偿的一类传统人身险产品。如果要购买一款重疾险,保险公司会根据你的年龄、性别给出不同的费率参照,比如年龄更低的人需要缴纳的保费会低于年纪大的人,女性保费低于男性。

以下是某款保险公司重疾险产品费率表。

如果罹患重疾,病人可能会因为经济原因失去接受救治的机会,重疾险解决的就是这样的问题,购买重疾险后就可以得到一笔收入补偿金。随着重大疾病的发生率上升和人们保险意识的普及,重疾险在家庭保险配置中的作用也越来越重要。

在保险回归“保险姓保”的导向下,越来越多的保险公司积极推出重疾险产品。根据中国人身保险产品信息库披露的数据,2017年前三季度,入库的在售产品中健康保险最多,有4164款(45%),其中,重疾险和防癌险占比36.1%。

从保费收入来看,以重疾险为主的健康险保费近年来保持高增长态势(占比约九成)。2010年~2016年,国内健康险原保费收入从691.72亿元迅速增长至4042.5亿元,增幅4.8倍,占人身险保费收入比重从6.37%增至18.2%,占全行业保费收入比重从4.66%增至13%。2017年之后,由于高现金价值的护理保险受监管政策影响萎缩,健康险重新回归“理性增长”。而以重疾险为代表的其他种类的健康险仍继续保持快速增长的态势。

不过,与成熟市场相比,国内的健康险的规模尚小,居民保险意识还有待进一步普及。数据显示,2017年中国健康险密度为316元/人(该地区常住人口平均保费),美国在2013年健康险密度即达到16800元/人。

从保费和赔付情况来看,健康险的整体盈利情况较为乐观。银保监会最新数据显示,2018年1-8月,健康险业务原保险保费收入3796.43亿元,同比增长18.83%;健康险业务赔款和给付1039.51亿元,同比增长36.34%。值得一提的是,相对于理赔经验数据更简单的重疾险,占比约一成的医疗险仍长期面临亏损状态。

在国际上,相互保险以“人人为我,我为人人”,不以盈利为目的的特性,在保险行业占据了重要地位。世界上第一家真正意义上的相互保险公司——英国公平保险公司诞生于1756年,距今已有259年的历史。但在我国,由于率先引入的是商业保险,相互保险的概念推广相对较晚,其“扶危济困”的互保理念和道德基础尚未普及开来。

与商业保险相比,相互保险具有以下三个独特优势:1、投保人和保险人利益一致,由投保人参与管理,可有效避免保险人不当经营和被保险人欺诈所导致的道德风险;2、展业费用较低,可以有效降低经营成本,为会员提供更经济的保险服务;3、由于没有盈利压力,有助于发展有利于被保险人长期利益的险种。

相互保上线不到一周,加入用户数达到千万人级别。对此,产品的运营方也表示,由于没有巨大的流量支撑,在国外也没有可比的产品。一位保险公司高管在接受《每日经济新闻》记者表示:“从产品设计来看,相互保产品有降低保险成本的概念,可以为消费者提供多样化的保险保障形式。”在其看来,相互保险可以作为商业保险的补充形式,但其提供的长期保障存在不确定性,不会替代现有的重疾险。

国务院发展研究中心保险研究室副主任朱俊生表示:“相互保”更多是对现有的大病重疾保障提供了补充,可以惠及更多缺乏商业健康保障的群体,另外其产品形式便捷简单,门槛低,易于年轻群体及保险小白接受,也是在为整个保险行业教育用户,提升大众健康保障意识,最后扩大整个保险行业的发展空间。”

不过,在千亿级数据的背后,也不乏一些跟风加入的用户。支付宝用户小王告诉记者,“相互保“0元加入,享受30万保障”的宣传乍看起来很让人激动,不过别人说相互保既是保险也可以当做是做慈善,数学不好的我连保费是多少都没算清楚。”

图片来源:蚂蚁金服

与一般保险产品根据疾病发生率定价、需先行支付固定保费不同,业内人士指出,相互保所谓“0元加入”并不等于零成本获得保障,而且具体的分摊数额事先无法确定,取决于一定时期内患病成员的数量。

具体而言,每期分摊金额=(当期公示通过出险案件总保障金额+10%管理费)/公示时成员人数。信美相互总精算师曾卓介绍,目前全国大病重疾人口有300万,其实发生概率不算高,根据其估算判断,第一年分摊费用可能在100-200元之间。

不过,也有一些市场人士认为,目前加入相互保的条件是“芝麻分650及以上的蚂蚁会员”,如果加入人群的年龄分布更多的是集中在30-40岁之间,那么计算的保费将达到600元以上。

一位保险精算师在接受《每日经济新闻》记者采访时认为:“在加入人群的年龄分布未知的情况下,相互保的假设和市场假设各有道理。不过,个人认为对于0-40岁人群的重疾率假设应该在20岁以上,不到30岁水平,由于更低的年龄段对应的发病率更低,最终的保费结果可能位于两者假设之间。

值得一提的是,根据相互保的规则,在用户加入相互保后,可为年龄在30天至未满18周岁的未成年人投保,更多的未成年人的加入无疑有利于拉低整体的发病率水平。

如果用传统重疾险方案替代相互保,结果会是怎样?

以市场上销售的某款传统重疾险为例,在选择保障期间和交费期间至60周岁、保额为30万元的基本设定下,一位30岁男性对应的保费是1104元/年,一位20岁男性对应的保费是723元/年,如果是一个三岁的男童对应的保费仅有387元/年。

上述精算师认,从保费分摊来看,“相互保”对“年长者”更友好。该精算师还指出,除了年轻人补贴年龄高的人群,不公平之处还表现为女性群体补贴男性群体。最终,加入到其中的人群年龄分布、男女比例,决定了分摊保费的实际金额。

《每日经济新闻》记者向蚂蚁金服了解相关数据,但对方称尚未提取相关数据,后续可能会披露。网络互助的先例显示,水滴互助2017年5月上线,截至2018年9月底,保障用户超过4500万,总计为1400余名患病家庭均摊了超过1.8亿元的健康互助金,出险率仅为万分之0.3。

传统的保险公司需要开设分支机构,给代理人支付佣金,扣除相应税费,相互保省去了“中间商赚差价”的环节,因此成本低成了产品的一大亮点。以传统的期交重疾险或者定期寿险为例,首年佣金或者渠道费一般在40%~80%。

一位保险公司人士对此表示:“相对于传统保险公司费用率在15%-50%水平,10%的费用相对更低,设计总体合理。” 蚂蚁金服方面表示,10%的管理费用主要用于覆盖风控、反欺诈、核赔、平台搭建成本等。

事实上,由于只有发生赔付才能提取管理费,即便是从自身利益考虑,相互保的保险人惜赔的可能性较低。相互保规则约定,每月有两次公示和分摊,在公示日对拟赔付案件给予公示并接受异议申诉,公示无异议的则进入赔付环节。

蚂蚁金服副总裁、保险事业群总裁尹铭在接受《每日经济新闻》记者采访时表示:“对于一款重疾险,人们一般不会关注究竟多少人出险,只要赔到钱就可以;如果不赔钱,用户唯一的处理办法是上诉法院。相互保的机制不仅能确保用户在患病后能赔到钱,还引导用户关注出险人数。我们引入陪审团制度,让这么多保民判断是否要赔,既然大部分人答应赔,就说明你要承担一毛钱。如果于法、于理都被否定了,我们会对接慈善组织,给予道义上的支持。

不过,值得关注的是,这款相互保产品有保障终止的风险。终止的情形有两种:一是相互保运行3个月以后成员数少于330万;第二是出现不可抗力及政策因素导致相互保无法续保。根据相互保的《保险条款》,产品统一停售将无法续保。

“如果未来出现赔付案例增多的情况,不排除用户会跟风退保。”一位保险业内人士指出。山西财经大学财政金融学院王朝晖23日针对“相互保”产品发文认为:“一定期限内分摊费用的金额如果超过自己的经济或者心理承受能力,就有可能中途退出保障计划,从而导致其他成员后续分摊额的增加,甚至导致整个保障计划的终止。”

假如用户集中退出保障计划怎么办?尹铭对《每日经济新闻》记者表示:“我们要分析用户为什么选择退出,对于绝大部分用户来说,选择退出的最主要原因应该是赔款太高;相互保是属于刚性赔付的保险产品,这就考验我们的管理、风控、查勘、反欺诈调查能力。”

由于目前尚未产生保障金额,《每日经济新闻》记者点击“退出相互保”选项后,一键实现退保,页面提示“退出后再加入将重新计算90天等待期。同时,根据相互保产品规定,如果在扣费时金额不足,在5天届满时仍未划扣成功,成员将被退出相互保,同时芝麻分受到影响。蚂蚁金服方面表示,具体扣分标准归芝麻信用负责。

有保险顾问建议,对于这类退保灵活、在长期保障方面不太确定的产品,消费者可以在配置重疾险的基础上,将相互保作为一个补充。《每日经济新闻》记者注意到,从高发的重疾种类来说,相互保与传统的重疾险产品并没有太大差异,由于不包括重疾险常见的轻症理赔,保障责任更简化。此外,相互保的健康告知也较为宽松,仅包括5条,对于健康状况符合要求的用户可以理性选择。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP