每日经济新闻 2022-04-18 10:59:50

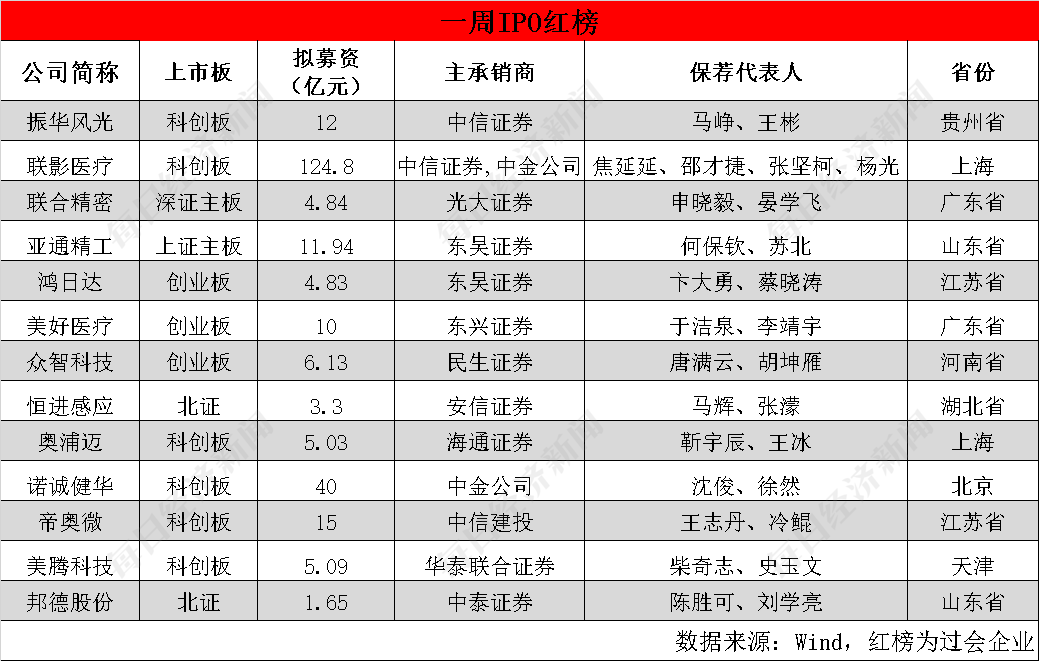

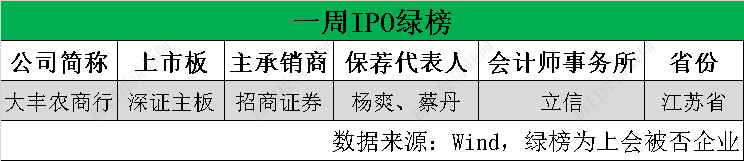

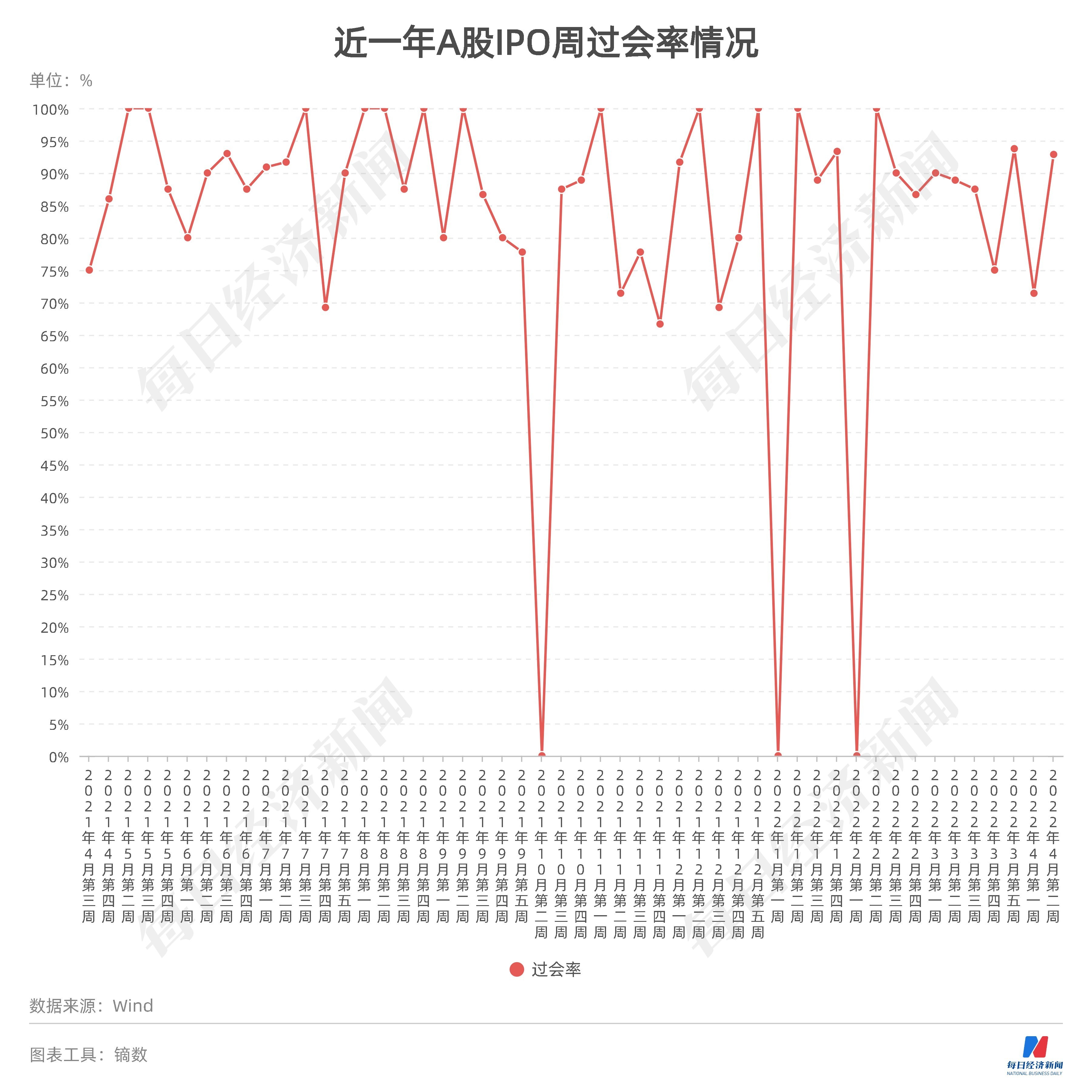

◎上周,A股市场总共有14家公司被安排首发上会,其中13家过会,排队4年多的大丰农商行则最终上会被否,周过会率也因此重回92.86%。

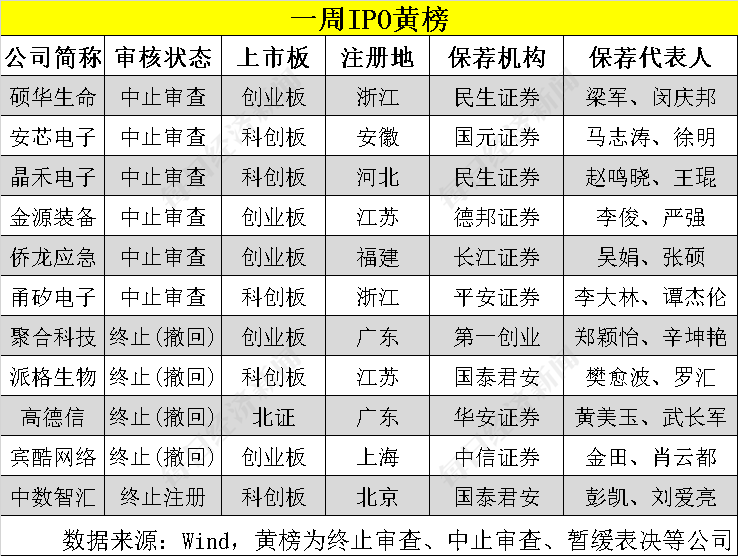

◎上周,有11家公司入列“黄榜”,其中有6家企业IPO中止审查,有4家公司主动撤回了IPO申请,拟上市科创板的中数智汇则选择了终止注册。

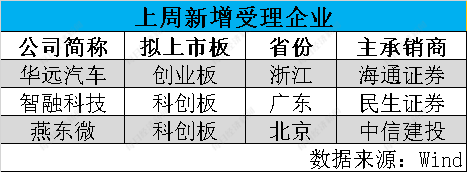

◎在IPO节奏推进的同时,上周也有3家公司IPO被受理,分别为华远汽车、智融科技和燕东微。

每经记者 王琳 每经编辑 张海妮

注册制大势之下,更多企业有机会步入资本市场,与投资者共享发展机遇。而对许多公司而言,A股IPO的闯关之旅也并非都是坦途。《每日经济新闻》记者以周为单位,对IPO过会、被否及新增获受理企业进行梳理,对企业价值进行辨析,同时观瞻IPO市场节奏、政策动向等,以飨读者。

上周(2022年4月11日~4月17日,下同),A股市场总共有14家公司被安排首发上会,其中13家过会,排队4年多的大丰农商行则最终上会被否,周过会率也因此重回92.86%。

在上周过会企业中,国产医学影像设备龙头联影医疗让市场颇为关注,其不仅掌握了相关设备的诸多核心技术,多款产品在国内新增市场占有率也排名第一,并有望在高端产品领域的进口替代方面实现更大突破。联影医疗此次IPO,拟募资124.8亿元。

与此同时,上周有4家IPO企业撤回申请,1家选择终止注册。其中,记者注意到,主动撤回的聚合科技不仅存在对第一大客户明阳智能的较大依赖,而且其业绩增长背后也隐藏着应收款项大幅增长的隐患。

本周(即4月18日至4月24日,下同),A股市场将有10家公司迎来申购,其中,拥有较强技术实力,以及有望享受行业成长红利的德龙激光,值得投资者关注。不过,在上周,又有超过7成的注册制新股在上市首日“破发”。其中,唯捷创芯-U(688153,SH)上市首日收盘跌超30%。

上周,A股有14家公司迎来上会,包括振华风光等6家拟上市科创板的公司,鸿日达等3家拟上市创业板的公司,大丰农商行等3家拟上市沪深主板市场的公司,以及拟上市北交所的恒进感应、邦德股份。大丰农商行上会被否,其余13家公司均成功过会。随着上会企业“14过13”,周过会率也回到了92.86%。

值得一提的是,在上述13家过会企业中,拟募资额高达124.8亿元的联影医疗是备受各方关注的“明星”企业,其致力于为全球客户提供高性能医学影像设备、放射治疗产品、生命科学仪器及医疗数字化、智能化解决方案,是国产医学影像的龙头企业。

从行业来看,2020年中国医学影像设备市场规模已达到537亿元,预计2030年将接近1100亿元,年均复合增长率预计将达到7.3%。对于联影医疗的机遇来说,一方面,目前国产医疗设备主要在中低端市场,被外资垄断的中高端市场有望迎来国产替代的加速;另一方面,联影医疗的境外销售收入占比已从2019年的3.37%上升至2021年的7.15%,全球化布局有望迎来加强。

从公司本身来看,首先是产品方面,2020年,联影医疗的MR产品在国内新增市场占有率排名第一;CT产品在国内新增市场占有率排名第一,其中高端的64排及以上CT排名第四;PET/CT及PET/MR产品在国内新增市场占有率均排名第一;DR及移动DR产品在国内新增市场占有率分别排名第二和第一。

在技术方面,联影医疗已逐步掌握了高端医学影像设备和放射治疗设备的诸多核心技术,并基于上述技术创新,已向市场推出一批行业首款或国产首款创新产品。2019年至2021年,联影医疗的研发投入分别为6.90亿元、8.50亿元和10.48亿元,分别占当期营收的23.17%、14.76%和14.45%。

从业绩情况来看,2019年至2021年,联影医疗的营业收入分别为29.79亿元、57.61亿元和72.54亿元,扣非后归母净利润分别为-2.55亿元、8.78亿元和11.66亿元。预计2022年上半年,联影医疗将实现营业收入38.57亿元至41.65亿元,同比增长25%至35%;扣非后归母净利润为6.70亿元至7.45亿元,同比增长19.76%至33.16%。

作为江苏省盐城市大丰区的一家区县级农村商业银行,大丰农商行早在2017年便报送了IPO材料,而在时隔4年多之后,如今上会被否。

在上会过程中,深证主板发审委关注大丰农商行的竞争力、持续盈利能力、抗风险能力,客户贷款的相关内控制度是否有效执行,个人储蓄存款揽储是否合法合规,公司营业收入或净利润是否对关联方存在重大依赖。

上周,有11家公司入列“黄榜”,其中有6家企业IPO中止审查,有4家公司主动撤回了IPO申请,拟上市科创板的中数智汇则选择了终止注册。

上述11家公司中,聚合科技主要从事风电叶片用环氧树脂、电子封装用环氧树脂、粉末涂料、有机硅树脂和其他新型复合材料等产品的研发、生产和销售。

在此前交易所的反馈意见中,聚合科技对于第一大客户明阳智能的依赖情况被重点关注。2019年至2021年,聚合科技对明阳智能的销售收入分别占公司整体营收的41.77%、61.53%和65.52%,占比越来越高。

值得一提的是,应用于新能源风电行业的风电叶片用环氧树脂是聚合科技的最主要产品,2019年至2021年,该产品销售收入分别占公司整体营收的48.46%、64.98%和73.44%,而聚合科技的风电叶片用环氧树脂销售收入中,对明阳智能的销售金额占比更是分别为86.21%、94.68%和89.22%。

此外,记者还注意到,聚合科技在2021年的营业收入为6.60亿元,同比大幅增长67.12%,然而其扣非后归母净利润为3776.39万元,同比下滑23.42%,同时其当年经营活动产生的现金流量净额为-10029.35万元。可见,聚合科技在2021年的业绩质量实则并不太高。

这背后是聚合科技2021年的应收款项大幅增长。截至2021年末,聚合科技的应收票据、应收账款、应收账款融资额分别为1.46亿元、2.19亿元和0.2亿元,总共达3.85亿元,不仅占2021年营业收入的58.33%,而且这一金额较2020年末大幅增长。

而应收款项的大增来源于何处呢?例如,聚合科技的应收票据金额从2020年末的27.20万元,大增至2021年末的1.46亿元。对此,聚合科技解释称,是因公司风电叶片用环氧树脂业务销售规模增长,相应客户多选择银行承兑汇票结算。而如前所述,聚合科技的风电叶片用环氧树脂业务主要是向明阳智能进行销售。

在招股材料披露的各期末应收账款余额前五名客户中,聚合科技选择了将明阳智能旗下各子公司进行单独披露,如此,聚合科技对于明阳智能旗下所有公司的应收账款总和,则暂不得而知。但是,在2019年至2021年各年末的应收账款余额前五名客户中,明阳智能的子公司均占据了其中4席。

在IPO节奏推进的同时,上周也有3家公司IPO被受理,分别为华远汽车、智融科技和燕东微。

值得一提的是,智融科技和燕东微均为半导体企业,其中智融科技集芯片设计、晶圆制造和封装测试于一体,且由国家集成电路基金持股11.09%,智融科技则专注于电源管理芯片领域的数模混合芯片设计企业。

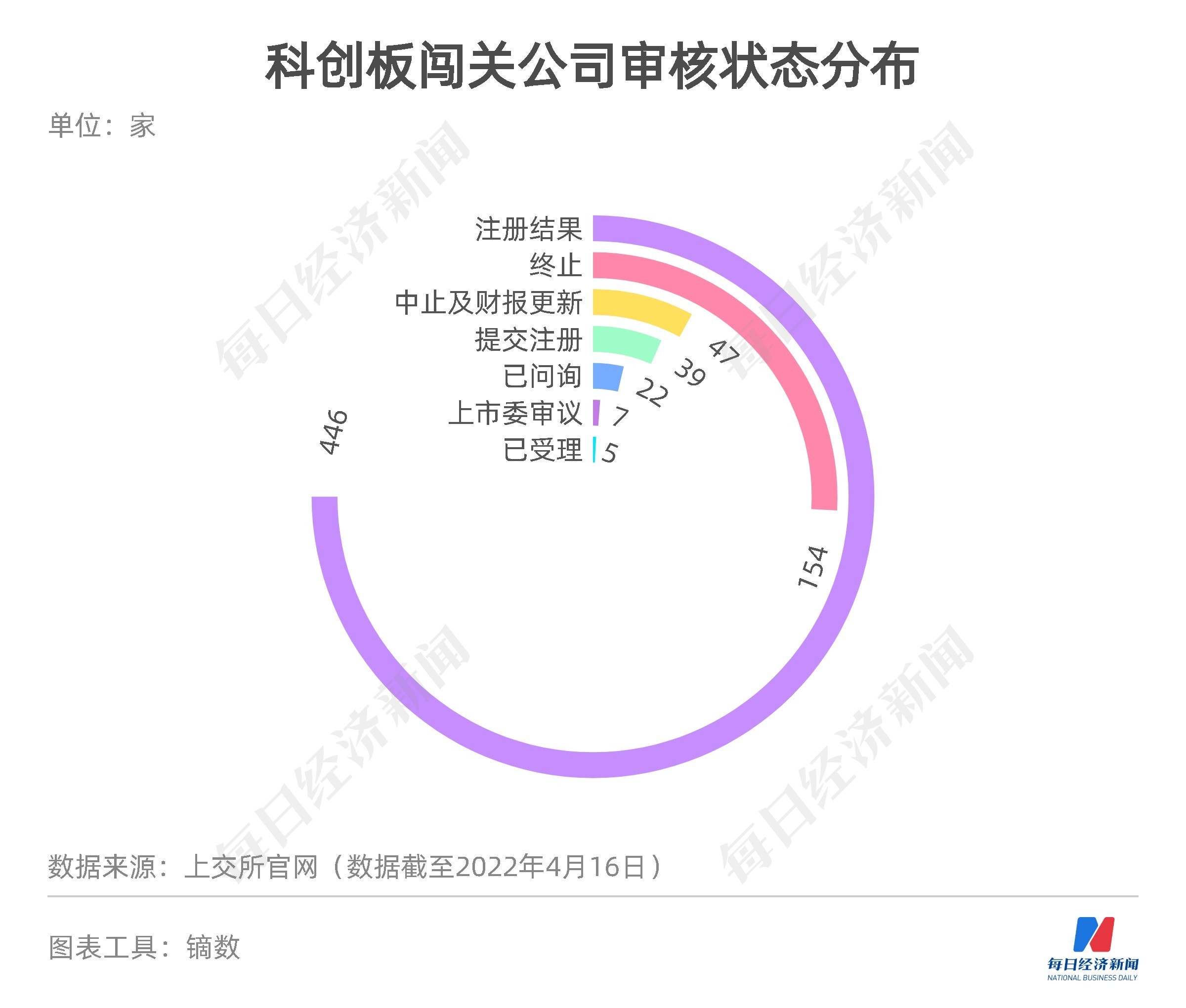

从科创板IPO企业审核状态来看,截至2022年4月16日,全部720家公司中,处于“注册结果”的有446家,紧随其后的是“终止”154家,“中止及财报更新”的有47家。

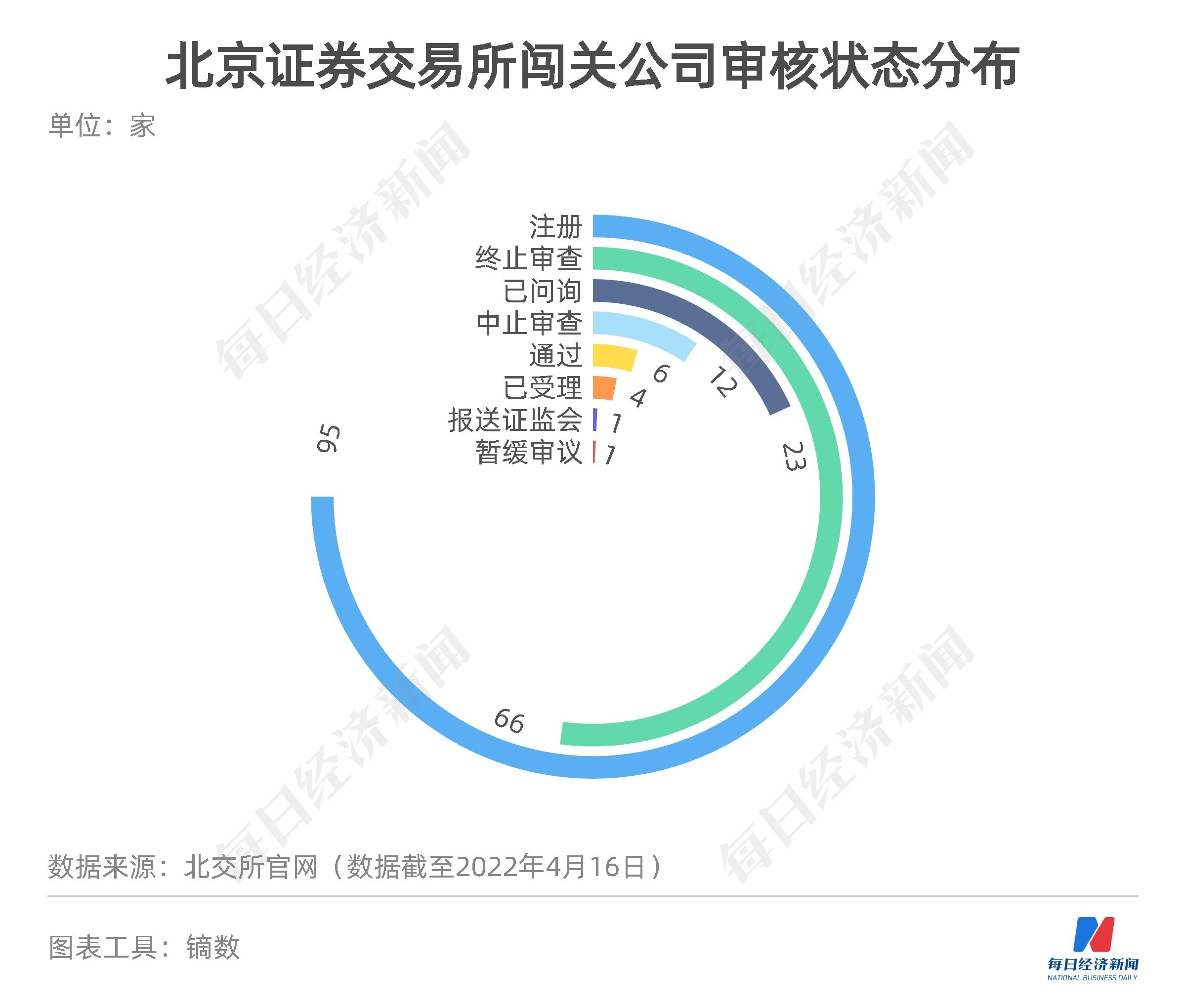

而从北交所来看,截至2022年4月16日,全部208家处于审核状态的公司中,有95家公司处于注册阶段,66家终止审查,23家处于已问询状态。

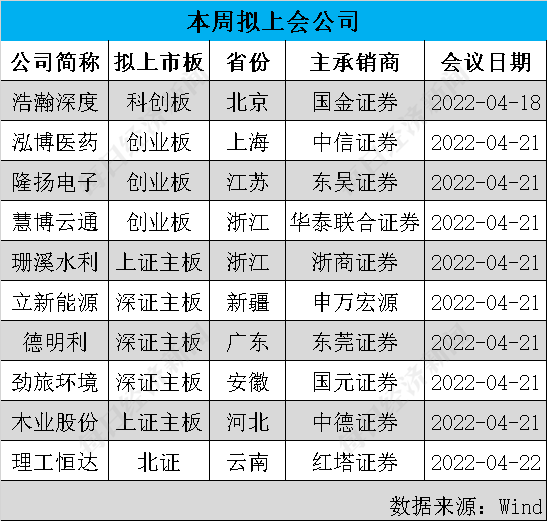

本周,沪深两市及北交所将迎来10家公司上会,其中,拟上市沪深主板的5家,拟上市创业板的3家,以及拟上市科创板和北交所的各1家。

上述10家公司中,木业股份主要从事木材加工产业综合配套服务以及非木材物流服务两个业务板块。

招股书(申报稿)显示,2018年至2020年,木业股份的营业收入分别为3.94亿元、3.66亿元和3.68亿元;同期,净利润分别为1.25亿元、1.09亿元和0.86亿元,逐年下滑。

记者注意到,2018年~2020年及2021年上半年,木业股份向关联方出售商品、提供劳务的金额分别为8521.54万元、7454.15万元、8885.54万元和5747.21万元,占营业收入的比例分别为21.65%、20.37%、24.14%和28.30%。尤其是2020年和2021年上半年,木业股份的第一大客户均为其关联方。

此外,天津恒润物流有限公司及其关联方在2018年和2019年为木业股份的第一大客户,在2020年和2021年上半年为木业股份的第二大客户。而与此同时,天津恒润物流有限公司及其关联方在2018年还是木业股份的第二大供应商,在2019年至2021年上半年均是木业股份的第一大供应商。

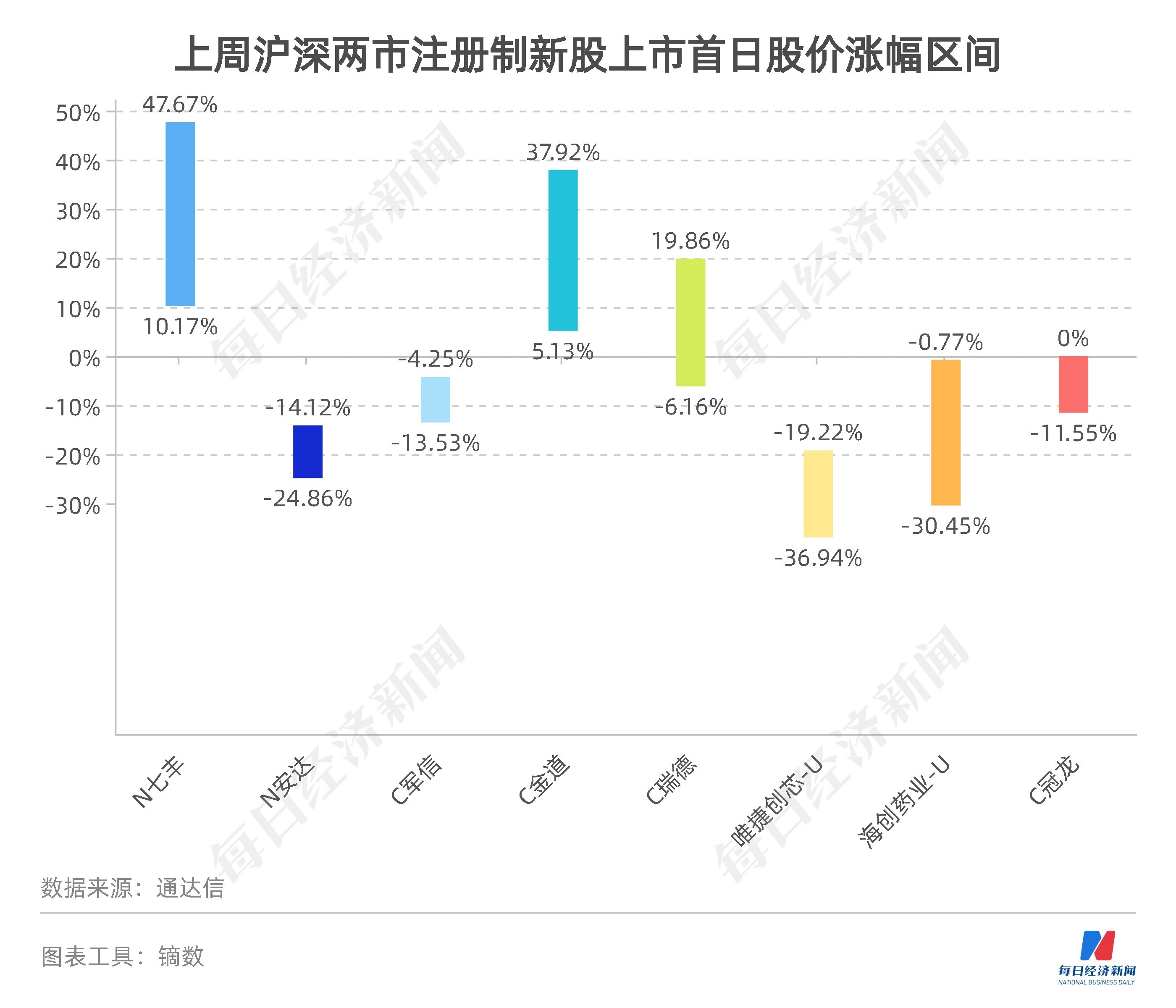

上周,共有8只新股上市,其中4只来自创业板、3只来自科创板、1只来自北交所。上市首日涨幅最高的是来自北交所的N七丰(873169.BJ),其股价涨幅区间为10.17%~47.67%。

与此同时,上周也有高达5只注册制新股上市首日股价破发,延续了近期的高破发率情况。例如,唯捷创芯-U上市首日收跌36.04%。

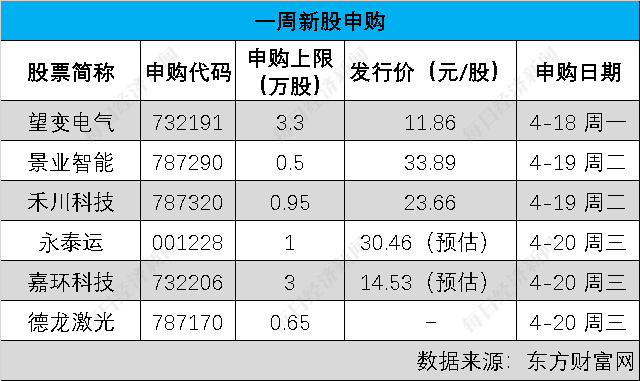

本周,望变电气、德龙激光等6只新股将迎来申购。

记者注意到,拟上市科创板的德龙激光值得投资者关注,其主营业务为精密激光加工设备及激光器的研发、生产、销售,并为客户提供激光设备租赁和激光加工服务,主要聚焦于半导体及光学、显示、消费电子及科研等应用领域。

作为一个成长性行业,激光产业无疑具有较好的发展前景。《2021中国激光产业发展报告》统计,2020年我国激光设备市场销售收入已达692亿元,自2010年以来复合年化增长率为21.71%,预计2021年我国激光设备市场规模还将增长至770亿元左右。

2018年~2020年及2021年上半年,德龙激光的研发费用占公司整体营收的比例分别为13.77%、12.18%、11.12%和11.12%。

从业绩情况来看,2018年至2020年,德龙激光的营业收入分别为3.23亿元、3.53亿元和4.19亿元,扣非后归母净利润分别为-918.86万元、1918.36万元和6128.55万元。预计2021年全年,德龙激光的营业收入同比增长24.08%至33.63%,扣非后归母净利润同比增长19.44%至37.39%。

不过,值得一提的是,激光产业长期来说受益于渗透率提升和新领域持续拓展,但短期来看,激光设备的需求来自下游企业的资本开支,受工业企业资本开支能力和意愿影响,因此其与宏观经济景气度相关性也较高。

近期的IPO市场焦点之一,无疑是注册制新股上市首日破发,这一现象实则已延续了一段时间,在《每日经济新闻》记者此前的统计中,包括上周在内,已有多周出现注册制新股上市首日破发率超过7成。

打新市场带来了发行人、市场投资者、保荐机构等多方心态或行为的变化。“无风险打新赚钱本来就没道理,不应抱着打新心态来投资新股。”有业内人士向记者表示。

与此同时,记者还注意到,近期监管机构对首次公开发行股票配售对象的“拉黑”似乎也更为频繁。今年2月以来,中国证券业协会已披露7批次的限制名单。

在上周,又有总共11家机构投资者被认定在“软通动力”“晶科能源”等新股发行项目网下申购过程中,存在违反《注册制下首次公开发行股票网下投资者管理规则》第二十条规定,被中国证券业协会拉入限制配售的黑名单。

上述“拉黑”行为是为规范投资者及其配售对象的网下询价与申购行为,不过,由于被“拉黑”的原因可能是报价弃购,也可能是乱报价等多种,具体并未明确,所以这与新股“破发”与否也并没有直接关系。

“询价机制整体运行还是正常的,最多做些微调就可以。破发也是正常的市场状态,市场可以自发调节,不需要插手。”资深投行人士王骥跃表示,在其看来,即使少一些询价机构,对发行定价影响实际也并不大。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP