每日经济新闻 2021-12-14 22:54:27

◎建信信托副总裁周志寰:信托风险集中爆发,与行业周期影响、资管行业发展不成熟、行业风控体制不完善等密切相关。信托风险防控,不能单打独斗,要联合股东单位、监管部门等

每经记者 肖世清 每经编辑 廖丹

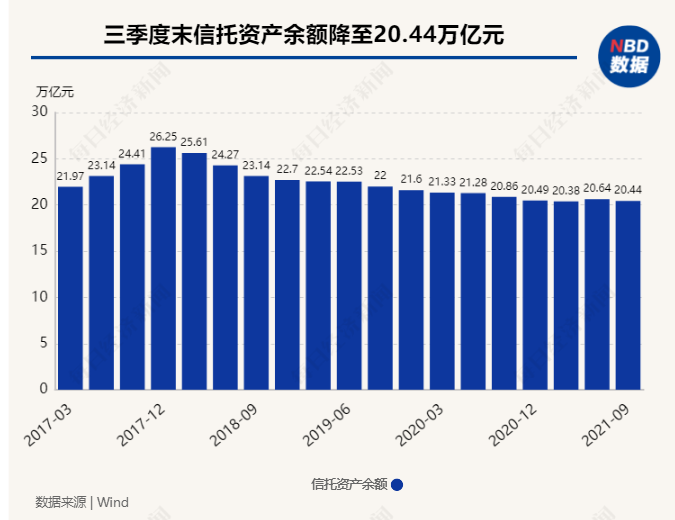

“资管新规”发布以来,“去通道”“降规模”成为信托行业发展主旋律。当前,过渡期临近结束,我国信托资产规模也从2017年四季度末的峰值滑落至2021年三季度末的20.44万亿元。

虽然信托资产规模渐趋平稳,但伴随信托行业的风险事件却仍不时发生。用益信托网数据显示,年内有4家A股上市公司踩雷信托理财,涉及金额超过7亿元;仅在11月就发生信托产品违约事件33起,涉及金额191.15亿元。

近期,建信信托副总裁周志寰在接受《每日经济新闻》记者专访时表示:“信托风险集中爆发,与行业周期影响、资管行业发展不成熟、行业风控体制不完善等密切相关。信托风险防控,不能单打独斗,要联合股东单位、监管部门等,这几年监管部门在风险处置方面出台了很多政策,例如信托业保障基金正在发挥着越来越重要的作用。”

2020年,随着一系列监管政策落地,行业面临诸多合规压力,转型压力也随之而来。提及“严监管”给行业带来的影响,周志寰认为,所谓“严监管”,是针对过去监管不足的领域进行规范,对于错误的行为进行纠正,同时,还让行业各个主体保持活力,保障行业健康发展。

采访中,周志寰分享建信信托的风险防控经验和转型实践,并对强监管下信托业转型方式,后续如何实现高质量可持续发展等问题发表了自己的看法。

建信信托副总裁周志寰 图片来源:受访者供图

近段时间,信托公司“踩雷”、项目违约、兑付逾期等风险事件频发,也让行业陷入发展“低谷期”。对于风险形成的原因,周志寰对每经记者表示主要有以下几方面:

一是受行业周期影响。2009年至2017年信托业进入快速发展通道,规模也迅速扩张。如此高速发展,虽然支持了实体经济发展,但也积累了风险。因为经济处于上升期时,微观机会多,企业采用高杠杆模式获取收益,这种效应长期持续使风险不断积累,而一旦进入调整期,风险就会爆发,信托行业的发展和风险出现,与这一周期完全一致。

二是与我国资管行业的初级阶段密切关联。当前,各项规则处于变化之中,创新层出不穷,各子行业之间互相交叉。在资管行业里,信托业可以说是最灵活的,横跨信贷、资本、货币市场,可以联系各个金融子行业,能够以多种方式,多种产品类型开展业务。这是信托的优势,但太灵活,就难以定型管控,也容易造成风险。

三是行业风险还有待完善。信托公司体量普遍较小,人员较少,业务又处于高速发展变化之中,很难对风控体系进行充分打磨。还有业务投向及模式问题,一些公司将业务高度集中在房地产领域,给予大客户融资额度较高,一旦行业出现调整或者客户出现风险,信托公司避免不了遭受影响。

“一些短期的过度激励行为也加剧了风险积累。例如,一些公司采取‘牌照’加合伙人制,旗下一个业务团队往往可以拿到与业务收入挂钩的高额业绩提成;更有个别股东把信托公司当成融资工具,大量搞自融,甚至资金挪用。”周志寰指出。

对于如何防控上述风险,周志寰表示,要完善治理结构,加强内部管理,一户一策采取多种手段,包括盘活项目、追讨、诉讼等来化解,在人力资源和激励机制上要有充分的倾斜。

此外,不能单打独斗,要联合股东单位、监管部门等,这几年监管部门在风险处置方面,出台了很多政策,例如信托业保障基金正在发挥着越来越重要的作用。

对于个别问题比较大的公司,经营已经完全停滞,需要在摸清底数的情况下尽快推进重组,通过重组推动资产的清收和盘活,尽快实现风险化解。

《每日经济新闻》记者注意到,去年监管部门密集出台了多项政策,规范信托行业发展,业界也将2020年称为“信托监管年”。

具体看来,2020年2月的《信托公司股权管理暂行办法》对信托行业股东管理提出新的要求;2020年3月,监管要求全行业压降融资类信托业务;2020年5月,《信托公司资金信托管理暂行办法(征求意见稿)》初步确立了资金信托的私募性质定位及资金投向限制等要求;2020年11月,信托行业进行新一轮房地产信托业务专项排查。

如何看待“严监管”给信托行业带来的影响?周志寰表示:“所谓‘严监管’,并不是通过行政手段简单地进行限制,而是针对问题,调整政策,对标成熟市场,结合当下国情,将那些成熟的监管思路、方法和工具引入,对监管不足的领域进行规范,对于错误的行为进行纠正,严监管的同时还要让行业的各个主体保持活力,保障行业的健康发展。”

周志寰认为,信托行业想实现高质量发展,就必须适应严监管形势。随着信托公司风险暴露,监管部门采取了多项措施,包括对通道业务、房地产规模的管控,对资金池的清理,这些措施是必要的,并取得了明显成效。

在严监管趋势下,信托行业的发展确实出现了很多的困难,一些在过去创造大量利润的业务,出现了风险,难以为继,行业需要建立新的业务模式,获取新的业务资质,这些需要监管部门大力支持,行业需要在监管部门的指导下研究和明确未来的发展方向和路径。同时,对于一些资管行业关键领域,比如资金募集、信息披露等环节,需要更加标准,更加规范。

近两年,压降通道和融资类业务给信托公司带来短期发展阵痛,行业在面临合规“压力”的同时,探索转型创新业务的步伐也不容耽搁。于信托公司而言,目前哪些领域是适合转型的赛道呢?

采访中,周志寰对记者表示:“近几年各个公司都在积极转型,响应监管部门‘回归本源’的号召,业务方向上,融资业务、通道业务的占比快速下降。很多公司都已经积极拓展‘双碳’业务,投身新能源、高科技等行业,投资类业务、标品业务快速发展,服务信托领域里不断创新。”

周志寰认为,转型是一场深刻的变革,不仅仅是业务方向,而是全方位的改变。

建信信托在转型上有何实践?周志寰称,公司在2014年就曾提出转型发展战略,明确了私募股权、资产管理、财富管理的转型方向。具体为以下五个方面:一是由信贷替代型转型为实业投行型及财富管理型;二是由资金密集型转型为智力密集型;三是由要素驱动型转型为创新驱动型;四是由风险承担型转型为风险共担型;五是由手工操作型转型为科技领先型。

据周志寰介绍,为落实这一战略,建信信托进行了全面调整。包括调整组织架构,把原来功能相近的各个业务部门,按照业务条线进行了重新划分,形成了项目投融资、私募股权、证券投资、家族信托、服务信托几条明确的业务条线。

“随着转型的推进,建信信托在组织架构、业务流程、科技系统、风控体系、激励约束等各个方面都实现了重塑。”周志寰称。

对于建信信托目前存在的发展问题,周志寰对记者表示,早前,证券市场场外配资业务异常火热,但建信信托没有开展这类业务,而备受行业追捧的房地产业务也保持了较低的比例。另外,行业里有一种“类合伙人制”的做法,业务团队和公司进行高比例分成,个别信托公司的利润确实因此快速蹿升,跻身行业头部,员工收入也水涨船高。

他指出,在过去的发展过程中,建信信托没有盲目追求行业热点,放弃了很多赚快钱的机会。这让建信信托在行业排名、公司利润、队伍稳定等方面面临很大的压力。

对于转型后的信托行业如何实现高质量可持续发展,周志寰也分享了自己的见解。

他对记者表示,首先要在国家实现高质量发展的战略中,找到自身的位置。要投身到那些关系到国家长远发展的领域中,把稀缺的金融资源配置到国家最需要的地方,对于那些不鼓励、不支持的领域要主动回避。

其次,要找到适合自身的业务领域。资管市场、信托服务市场很大,领域很多,包括标品市场、私募股权、服务信托、家族信托、资产证券化、债券分销等,每个领域都很不相同,展业的领域很广阔,但每个领域内的竞争也非常激烈,信托公司必须找到自己的发展方向,集中力量去发展。

此外,周志寰强调,“信托行业要坚持‘守正’,在资管市场激烈竞争中,需要全力以赴培育自己的核心竞争力,不断提高投资、配置、风控、服务等能力,每进入一个市场,就要按市场的规则和惯例行事,要和领先的机构展开正面竞争。绝不能通过钻政策空子,钻监管漏洞甚至违规操作来实现发展。”

在周志寰看来,管理方式、人才结构和激励机制也是实现高质量发展的关键。他认为,管理上必须对标国内外领先机构,放到任何一个资管子领域里,信托公司都没有什么明显优势,大部分公司管理的规范化、精细化程度还很不够。

“人才方面,面临着结构化的调整,需要有更多更高水平的投资、风控和运营人员。在激励机制上,那种简单与收入挂钩的模式,既无法适用于差异较大的各类业务,也容易导致过度激励和风险考核不到位。建信正在研究各类业务的风险考核政策,情况比较复杂,难度也比较大,真正做到科学合理,实现有效的激励约束是要反复探索不断调整的。”周志寰称。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

版权合作及网站合作电话:021-60900099转688

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP