每日经济新闻 2021-11-07 08:57:14

今年春节以后,A股市场进入了震荡调整模式。虽然结构牛行情持续深化,但行业板块频繁轮动,年前大火的消费、科技和互联网等突然“熄火”,周期、先进制造等板块开始异军突起,也令很多投资者措手不及。

每经记者 李蕾 每经编辑 叶峰

今年春节以后,A股市场进入了震荡调整模式。虽然结构牛行情持续深化,但行业板块频繁轮动,年前大火的消费、科技和互联网等突然“熄火”,周期、先进制造等板块开始异军突起,也令很多投资者措手不及。

另一方面,2018年监管机构发布的资管新规过渡期截至今年年底,这意味着当前银行理财市场的净值化转型已经进入最后冲刺阶段,未来不再有保本保息的理财产品,大量居民理财资金也开始寻求新的投资方向。

在多方因素的推动下,“固收+”基金从去年开始一跃成为网红产品,也跻身为资管新规落地后的主力理财产品,规模出现爆发式增长。与此同时,在波谲云诡的市场环境中,“固收+”基金也用稳定的业绩表现得到了更多投资者的青睐。Wind数据显示,今年以来获得正收益的“固收+”基金占比超过了85%、平均收益率达到4.71%,表现最好的一级债基可以达到6.4%。

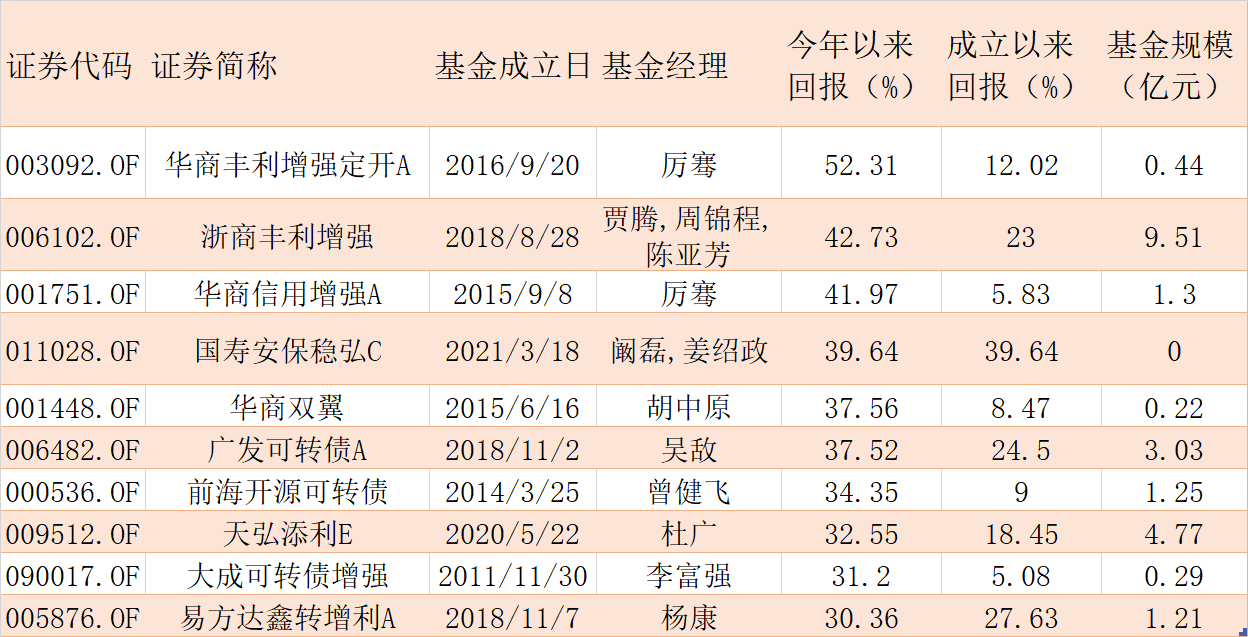

同时我们也应该看到,虽然业绩排名靠前的“固收+”基金年内回报可以达到50%以上,但也有一些“固收+”产品的回撤在10%以上,跌幅最大的甚至超过了20%,体现出这类产品的风险水平。

那么今年以来“固收+”基金究竟表现如何?未来将如何发展?适合哪些投资者购买,又该如何看待和配置“固收+”产品?《每日经济新闻》记者对此做了一个详细的统计,并就此采访了多位公募人士,来听听他们的建议。

年内超85%“固收+”基金实现正收益,回报最高超50%

经过过去一年多时间公募基金的密集宣传,其实很多投资者对“固收+”产品的认知已经从过去的完全陌生变为有一定程度的了解了。其实所谓“固收+”可以一分为二地看,一部分当然是打底的“固收”,主要配置风险较低的固定收益类资产,起到获取基础收益、控制投资风险的作用;另一个更重要的部分就是“+”,指的是在一个投资组合中加入权益、衍生品等收益更高、风险也更大的资产,在组合波动和回撤可控的前提下追求收益的弹性。

正是因为“固收+”基金可攻可守的特性,再加上在今年A股的结构性行情下投资者希望获取绝对收益的需求也在增长,这类产品实现了快速扩容。

整体来看,目前市面上的“固收+”基金主要由偏债混合型基金和二级债基组成。根据Wind数据,截至今年10月22日,超过85%的“固收+”基金年内获得了正收益、平均收益率4.71%。我们在这里为大家列出“固收+”产品年内收益排名前十位(同一只基金取收益更高的份额,下同)。

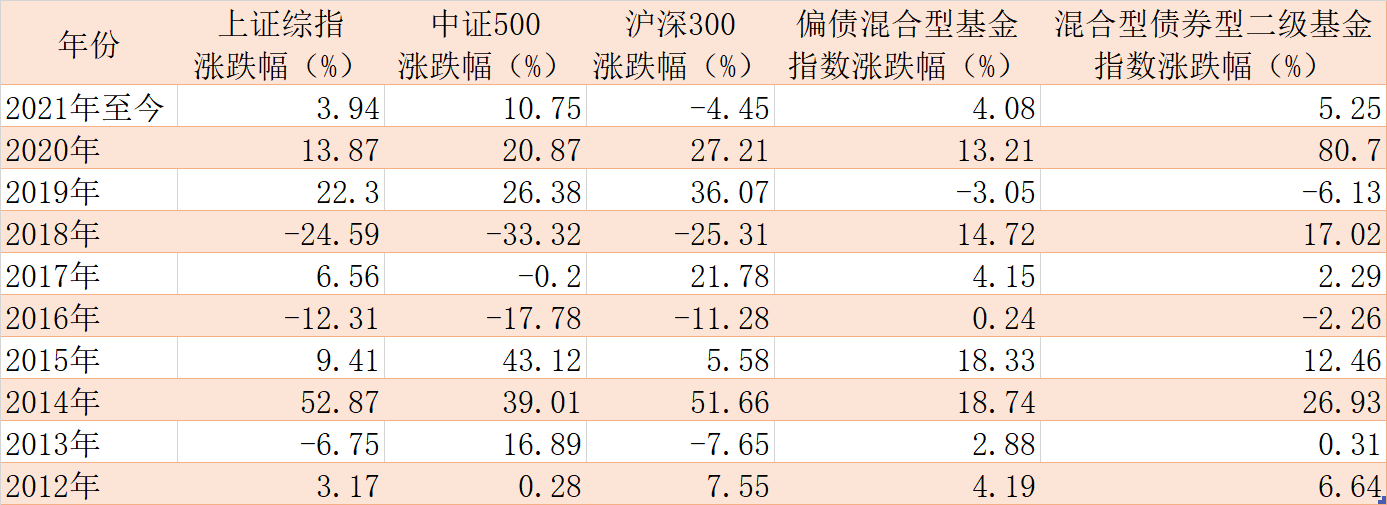

其实不仅是今年,把时间周期拉长来看,“固收+”基金的表现也是比较稳健的。我们以代表性的偏债混合型基金指数、混合型债券型二级基金指数近十年表现为例,与上证指数、中证500和沪深300指数做一个横向和纵向的比较,可以发现一个意想不到的事实:那就是偏债混合型基金等“固收+”品种,无论是长期收益率还是对回撤的控制,都明显优于沪深300、中证500等主流指数,把时间周期拉长来看更为明显。

虽然在指数上涨猛烈的年份,“固收+”产品的涨幅或许没有那么亮眼,但在一些指数回撤比较大的年份,“固收+”基金的表现可以说是非常稳健了。从客观数据上来看,这类产品自身的特点和优势都是比较明显的,也值得大家参考。

不到2年规模增长已超2倍,业绩分化明显有的惨变“固收-”

在市场行情、业绩表现、投资者需求与认知等多方维度的共同作用下,“固收+”产品这两年可谓是驶入了发展的快车道,规模节节攀升。

Wind数据显示,2019年“固收+”基金的整体规模为4856.92亿元,到了2020年底这一数字激增至1.01万亿元、增幅超过一倍。进入2021年,截至10月22日“固收+”产品规模已经增加至1.65万亿元,相比2019年底增加了240.61%,也就是增长了2倍多,实现了大扩容。

在这其中,规模增长最迅猛的是偏债混合型基金,截至今年10月22日整体规模已经达到了8264.38亿元,相比2019年底的919.86亿元激增了近8倍。二级债基的扩容速度也不容小觑,2019年底的数字为2790.55亿元,到了今年已经达到了6920.05亿元,增幅也达到147.98%。

百嘉基金董事、副总经理王群航告诉每经记者,近几年以来“固收+”概念的火热,与非公募机构的热衷参与有关,与基础市场行情的结构性特征有关。对于风险资产配置比例和投资策略,是决定此类基金的重要因素。“对于贴有此类标签的基金,不能够简简单单只看标签、看净值增长率,而要看清楚它们的产品设计情况、业绩表现情况、投资运作情况、基金经理配置情况等。”

当然,也正是因为目前“固收+”基金数量众多,投资策略和配置的“+”部分资产也各不相同,因此业绩分化比较大。

根据每经记者的统计,今年以来占比超过85%的“固收+”基金实现了正收益、其中49只年内回报超过20%,但也有278只基金的年内收益为负,其中17只回撤在10%以上、6只甚至超过了20%。回撤最大的是一只偏债混合型基金,年内跌幅已经达到了23.89%,完全颠覆了普罗大众对于固收类产品的认知,从“固收+”变成了不折不扣的“固收-”。

也正因如此,虽然“固收+”基金近年来风很大,整体表现也比较稳健,但还是存在风险的。投资者也需要擦亮眼睛,选择适合自己的产品。

选择“固收+”基金,要注意这些事项

王群航告诉每经记者,每一位投资者,如果个人的大部分资产配置在债券、债券基金等低风险产品上,少量资金配置在股票、股票基金、混合偏股基金上,那么他个人的资产组合总体特征就是“固收+”的。

“当然,从中性的角度来看,也可以把带有‘固收+’标签的产品当作个人资产组合中的一类进行配置,但大家一定要记住:股票资产的风险一直是客观存在的,在固收+类产品里的‘变小’,其实只是因为在组合中的占比较小所产生的‘错觉’而已。”

华商基金固定收益部副总经理,华商稳定增利债券、华商可转债基金经理张永志也对每经记者表示,近年来回报相对稳健、向上弹性较大的理财替代产品——“固收+”基金备受关注。

在他看来,投资基金可以分成两类,第一类是对于市场比较熟悉的投资者,选择自己看好的行业或者主题类的产品,与自己的判断更相关;第二类是选择一些自己相对比较认可的基金经理,如果觉得自己对资本市场不是很熟悉,就选择相对比较信任的基金经理长期持有,这是两种相对合理的方法。“市场信息纷繁复杂,基金经理的工作就是要在繁杂的信息中抽丝剥茧、精准判断,力争为投资者带来长期稳定的投资收益。并且我觉得对于基金过去短时间内的业绩涨跌,也不需要成为一个决定是否买入的最重要的因素。”

对普通投资者,王群航指出,首先要搞清楚“固收+”这个概念。“‘固收+’不是一种明确的基金类型,而只是一种资产配置策略的统称,即组合中以低风险的债券资产为主,以高风险的股票资产为辅;前者是为了获取稳定的基本收益,后者是为了获取一定程度的较高收益;股票资产的占比通常为20%~50%;也有一些基金,业绩基准里的股票占比低于50%,但配置策略中的股票投资比例最高可以达到95%,这样的产品就需要投资者仔细甄别。在具体的基金类型里,既有二级债基,也有混合偏债基金,后者的股票仓位上限从25%到50%不等,其中以30%最多、40%次之。”其次,他建议大家一看基金的过往收益,并进行收益结构分析;二看产品设计情况;三看基金经理配置情况。

封面图片来源:摄图网_400201739

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

版权合作及网站合作电话:021-60900099转688

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP