每日经济新闻 2021-10-11 20:51:54

◎“我们希望整个行业能够健康平稳,但现实告诉我们,确实整个行业都在面临巨大挑战。当代置业在这个过程中一直积极应对,并以最大诚意和努力去应对挑战。”

◎今年以来房企债务违约频现,一些头部房企也不得不面临无钱还账的窘境。截至目前,债务违约房企已有协信远创、泰禾集团、中国泛海等10余家。

每经记者 王佳飞 每经编辑 魏文艺

今日(10月11日)上午,当代置业发布了两则公告,都是和现金流相关。

一则是该公司希望将一笔即将到期的2.5亿美元债进行展期,另一则是该公司大股东向当代置业提供8亿元人民币的贷款,并预期在未来两至三个月内完成。

当代置业相关负责人回复《每日经济新闻》记者,“确实整个行业都在面临巨大挑战,当代置业在这个过程中一直积极应对,并以最大诚意和努力去应对挑战。”

根据当代置业公告,该公司一笔国际证券识别编码为XS1986632716的优先票据即将在10月25日到期,该笔债务为2.5亿美元,利率为12.85%。

当代置业提出的计划是,将债务到期日从2021年10月25日延展至2022年1月25日,同时表示将在2021年10月25日偿还8750万美元的本金。

该计划是当代置业在对债权人的征求意见书中的内容,该征求书将会在欧洲中部时间10月20日下午5点到期,当代置业将会对每1000美元支付1美元的补偿费用。

当代置业公告截图

“改善我们的流动性和现金流管理,并避免票据下的任何潜在付款违约。”当代置业在公告中如此表明展期原因。

上述当代置业相关负责人向《每日经济新闻》记者表示,“我们希望整个行业能够健康平稳,但现实告诉我们,确实整个行业都在面临巨大挑战。当代置业在这个过程中一直积极应对,并以最大诚意和努力去应对挑战。”

同时,该负责人强调,“公司目前内部运营正常进行,各项目按照节点推进正常竣备及交付工作,各销售案场都正常销售。”

Wind显示,和此次展期后的到期日不远,当代置业2022年2月26日还将有一笔2亿美元的债务到期,利率为11.8%。

于此相对应的是,当代置业大股东将借钱给该公司。同样是在今日上午,当代置业的另一则公告表示,“本公司董事会主席、执行董事兼控股股东张雷先生和本公司总裁兼执行董事张鹏先生最近向本集团传达, 为支持本集团,彼等有意向本集团提供合共约人民币8亿元的股东贷款, 并预期于未来两至三个月内完成。”同时,“张雷先生表示将视乎本集团财务状况适时考虑予以持续支持”。

按照贷款完成的时间来看,和当代置业要求的展期期限大致吻合。

中报显示,当代置业2021年上半年营业收入约95.4亿元,同比增长约9.6%;毛利率为23.2%,较上年同期减少1.2个百分点,归母净利润约为4.5亿元。中报还显示,当代置业的现金、受限制现金及银行结余约为116.98亿元。

在克而瑞发布的《2021上半年中国房地产企业销售TOP200排行榜》上,当代置业以215.6亿元的全口径销售金额列第78位。

另据当代置业发布的截至2021年9月30日未经审核营运资料显示,今年前9月合约销售额约335.44亿元,按年同比增长24.6%,销售均价每平方米约10068元。

今年以来,房企债务违约频现,一些头部房企也不得不面临无钱还账的窘境。

克而瑞指出,截至目前债务违约房企包括中国恒大、华夏幸福、蓝光发展、协信远创、泰禾集团、中国泛海、北大资源、阳光100中国、新力控股、花样年等。

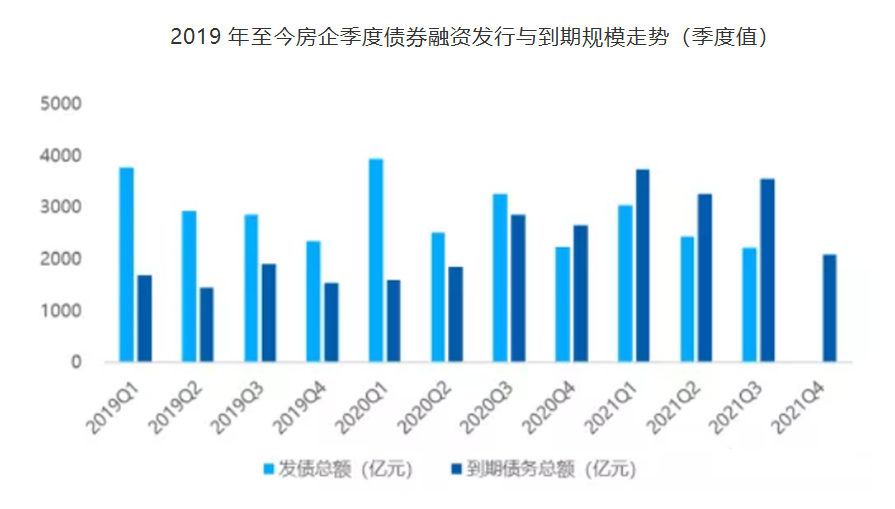

另一方,面今年以来,房企融资环境明显严峻。据贝壳研究院统计,2021年前三季度房企境内外债券融资累计约7689亿元,同比下降21%,较上半年16%的降幅进一步扩大5个百分点,2021年前三季度发债规模占比2020年全年发债规模约63%。

受房地产行业发展形势与调控监管政策的双重影响,资本市场悲观情绪发酵,导致2021年前三季度房企侧发债走低。

数据来源:贝壳研究院

2021年第三季度境内外债券融资到期债务规模约3552亿元,同比增加9.1%。自2020年四季度后,受金融侧监管影响,房企新增发债规模长期低于到期债务规模,即连续4个季度新增发债净额为负。

《每日经济新闻》记者注意到,公告发出后,当代置业股价先升后降,从收盘价0.475港元涨至0.5港元,随即迎来下跌。截至今日收盘,其股价已经下跌至0.465港元,跌幅为2.11%。

面对此番危机,上述当代置业相关负责人表示:“请相信当代置业,我们一定切实履行企业责任,保障股东、客户、职员的最大权益,并全力以赴。”

(镁刻地产原创,喜欢请关注微信号meikedichan)

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP