每日经济新闻 2021-06-03 20:33:10

5月券商资管完成7只大集合产品公募化改造,目前券商旗下大集合产品公募化改造速度呈明显两级分化,头部券商推进的速度明显快得多。 光证资管完成公募化的大集合产品数量已达到12只,位居首位,其次是中信证券旗下已完成券商公募化改造数量达到了11只。

每经记者 李娜 每经编辑 吴永久

刚刚过去的红五月,公募基金的发行规模与4月基本持平,不过券商资管大集合产品公募化改造的速度有所回温,5月券商资管完成7只大集合产品公募化改造。然而,自2019年以来券商资管大集合产品启动公募化改造以来,头部券商资管不论在产品数量还是规模上呈领跑态势,首尾差距进一步拉大。

5月,上证指数重回3600点之上,权益类基金也是逆势上扬,券商资管旗下公募产品5月几乎全部取得正收益,仅一只微幅下跌。

Wind数据显示,截至5月底,券商及资管旗下共新增12只公募基金产品,其中7只来自于原有的券商大集合产品,较4月有所回温。

从转换的类型来看,只有光证资管推出的光大阳光生活18个月为一只偏股混合型基金,信达丰睿六个月持有、申万宏源灵通快利短债、安信资管瑞元添利等均为债券型基金。

数据显示,上述7只产品分别属于中信证券、国君资管、安信证券等7家不同的券商或券商资管。5月12日,平安证券安赢添利半年滚动持有债券型集合资产管理计划成立。相关数据显示,该产品也是平安证券首只大集合转公募产品落地。

从单只产品来看,5月券商大集合产品公募化改造最引人瞩目的就是东方红启恒三年持有混合基金。而该产品以前是东方红资管旗下的旗舰产品东方红4号。该产品也是备受市场追捧,远超其新增规模上限为150亿元的初衷,最终配置比例只有31.31% 。

“从目前来看,整个券商资管大集合产品公募化改造的速度并不是特别快。从批文到发行落地都需要时间。有些券商目前申报了10只左右,也只有1到2只获批落地,还有8、9只产品在等待批文。对于券商公募化改造只需要在今年拿到批文就可以了,后续的销售可以安排到明年。 ”某券商资管人士表示。

choice数据进一步显示,目前券商旗下大集合产品公募化改造速度呈明显两级分化,头部券商推进的速度明显快得多。 光证资管完成公募化的大集合产品数量已达到12只,位居首位,其次是中信证券旗下已完成券商公募化改造数量达到了11只。紧随其后的是国君资管和广发资管。而天风证券旗下目前只有一只天风证券天泽六个月定开集合资产管理计划完成公募化改造。

过去的五月,上证指数、深成指、创业板指5月涨幅都超过4%,权益类基金的净值也是水涨船高。

Wind数据显示,普通股票型基金涨幅为3.54%,103只偏股型基金平均涨幅为3.5%,灵活配置型基金涨幅为2.6%。

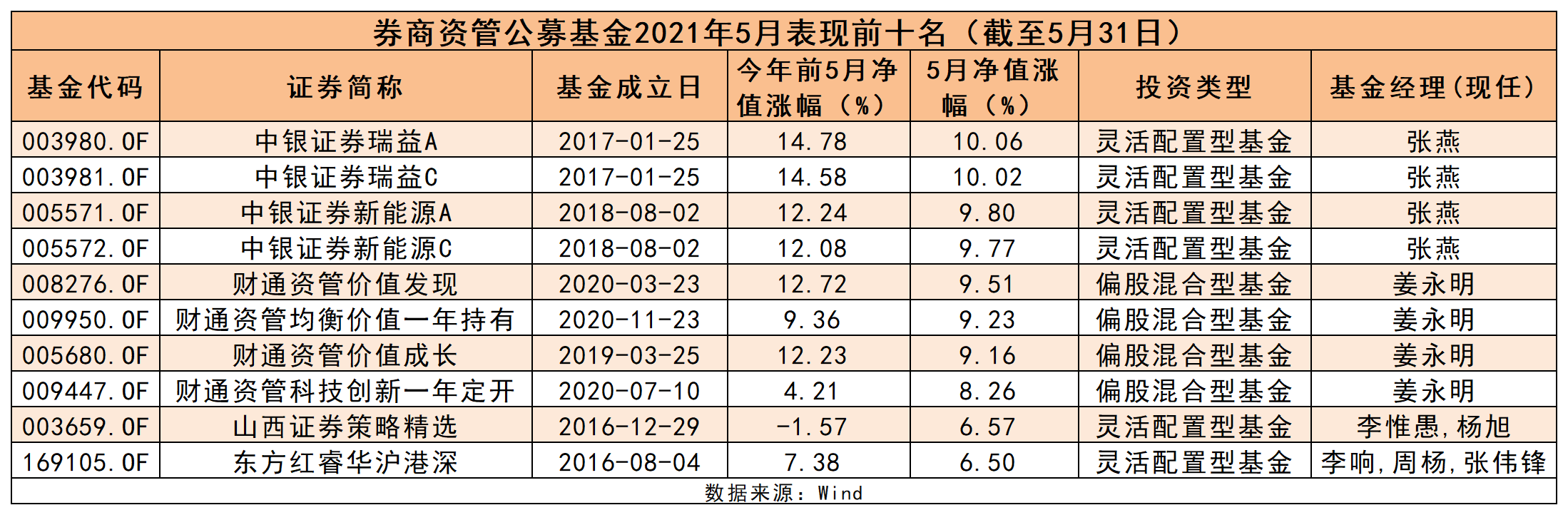

5月,中银证券和财通资管延续了4月的强势,依然领跑券商资管类主动权益类基金。数据显示,主动权益类基金中表现最好的为中银证券瑞益,5月净值涨幅超过10%。中银证券新能源、财通资管价值发现、财通资管均衡价值等基金5月涨幅也超过了9%。

2021年以来,A股市场几番波动,机构抱团股瓦解。统计显示,近200只主动权益类基金在2021年前五月平均净值涨幅为4.08%。表现最好的为中泰开阳价值优选A,今年前5月净值上涨了20.22%,表现最差的中信证券稳健回报C,同期净值下跌了12.18%,首尾差距较大。而表现最好的前二十名基金中,东方红启阳三年持有A、东方红启程三年持有、东方红京东大数据等6只基金赫然在列。中泰资管、广发资管、中金公司、中信证券各有一只产品跻身前二十名,且多为公司旗下的明星产品。财通资管和中银证券则是各有两只产品表现较为出众。

红五月,权益基金持续修复过往失地。值得注意的是,券商资管旗下近200只主动公募权益产品中,仍有中银证券健康产业基金净值下跌,跌幅为1.23%。

该基金一季报显示,截至3月31日,该基金股票持仓为90.75%,前十大重仓股分别为华海药业、仙琚制药、鲁西化工、科伦药业、中泰化学、晨鸣纸业、美诺华、天宇股份、江苏索普和普洛药业。而在过去的五月前十大重仓股只有鲁西化工和科伦药业小幅上涨,其余8只全线下跌。数据进一步显示,上述10只个股中的普洛药业、美诺华和江苏索普的个股跌幅分别为16.1%、10.89%和9.72%。

在保持高仓位运作的基金经理白冰洋表示市场仍将存在结构性的投资机会,回避了机构集中持仓较多的领域,在行业上采取更为均衡的配置。个股配置上,核心考察中长期盈利能力和估值的匹配程度,选择有较高安全边际的公司。未来“健康生活”是持续会涌现投资机会的领域,但在局部的子行业和公司集聚了一定的风险,而另一些子行业和公司则存在潜在的投资机会。药品制造领域,从国产替代到出口都存在广泛的投资机会。而生活相关的消费品制造领域,都不断实现进一步的突破和升级。面临的风险主要集中在:国内宏观流动性和社融增速边际趋紧;国际关系和环境变化,对全球供应链造成的不确定风险。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP