每日经济新闻 2021-05-06 14:56:33

◎据《每日经济新闻》记者分析,券商行业2020年年报和2021年一季报主要呈现以下十大特征。最为重要的一点可能是:在经过了三年巨额计提信用减值损失后,2021年一季报显示,前几年压制券商估值最大的因素——股票质押式回购业务“踩雷”,已有风险出清迹象。

每经记者 王砚丹 每经编辑 何剑岭

图片来源:摄图网

4月30日,四十家上市券商2020年年报和2021年一季报全部出炉。

根据中国证券业协会数据,2020年证券行业138家证券公司全年共计实现营业收入4484.79亿元,同比增长24.41%;实现净利润1,575.34亿元,同比增长27.98%。截至2020年末,证券公司总资产为8.90万亿元,净资产为2.31万亿元,较上年末分别增加22.50%、14.10%。

整体而言,证券行业2020年是一个“丰年”。但如果拉长周期,分析2018年~2020年、2021年一季度证券行业财务数据,会发现在这“三年一期”间行业发生了更多细微的变化。据《每日经济新闻》记者分析,券商行业2020年年报和2021年一季报主要呈现以下十大特征。最为重要的一点可能是:在经过了三年巨额计提信用减值损失后,2021年一季报显示,前几年压制券商估值最大的因素——股票质押式回购业务“踩雷”,已有风险出清迹象。

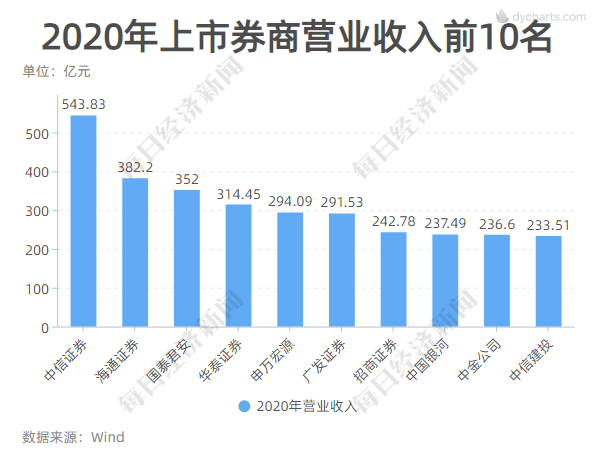

从“三年一期”的营业收入数据来看,券商盈利继续向第一梯队倾斜。2020年,营业收入排名前十的上市券商合计实现营业收入3128.47亿元,占证券全行业4484.79亿元收入的69.76%。2020年,共有17家上市券商收入超过百亿元,而2019年为14家,2018年为12家。

连续三年,上市券商收入排行第一至第三名未有变化,均是中信证券、海通证券、国泰君安。但2020年,中信证券与第二名海通证券的差距明显拉大。2020年,中信证券实现营业收入543.83亿元,较第二名海通证券高出161.63亿元。而2019年,中信证券营业收入较海通证券高出87.1亿元(431.39亿元 VS 344.28亿元)。

今年一季度,也仍然是中信证券、海通证券、国泰君安领衔营业收入前三名,分别达到163.96亿元、111.92亿元、109.43亿元。

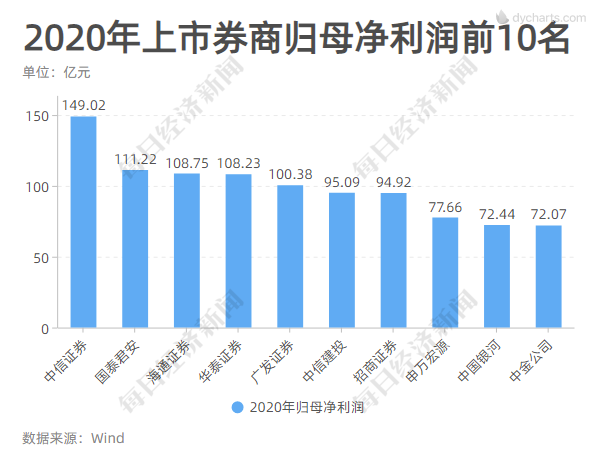

归母净利润方面,2020年共有5家券商净利润超过百亿元大关,分别是中信证券(149.02亿元)、国泰君安(111.22亿元)、海通证券(108.75亿元)、华泰证券(108.23亿元)、广发证券(100.38亿元)。

对比2019年,仅有中信证券净利润达到122.27亿元,2018年则无一券商净利润过百亿元大关。

2019年,40家上市券商均未出现亏损。但2020年太平洋证券成为唯一亏损的上市券商,全年亏损7.61亿元。在2018年,太平洋证券也亏损了13.23亿元。不过好在并没有连续亏损,因此它不需要“披星戴帽”。

今年一季度,中信证券、国泰君安、海通证券位列净利润前三名,分别达到51.64亿元、44.11亿元、36.18亿元。

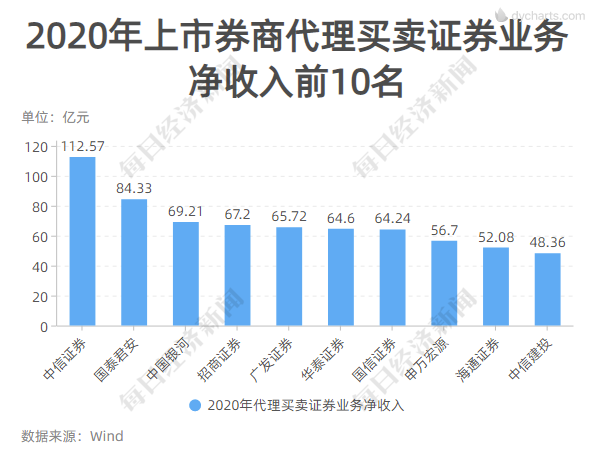

券商财报中,代理买卖证券业务净收入约等于经纪业务收入。2020年,40家上市券商合计实现代理买卖证券业务净收入1140.34亿元,同比增长53.74%。

这一指标排名前三甲的分别是中信证券、国泰君安、中国银河,2020年分别实现收入112.57亿元、84.33亿元和69.21亿元。排名最末的是红塔证券,仅仅为2.46亿元,不及第一名中信证券的3%。

今年一季度,代理买卖证券业务净收入排名前三的也是中信证券、国泰君安、中国银河,数据分别为35.22亿元、20.98亿元和18.77亿元。由此可见,拥有更多营业部、分支机构布局更广的全国综合类大型券商在经纪业务方面仍然具有更高的话语权。

但值得一提的是,2020年上证综指收于3473.07点,全年上涨13.87%;深证成指收于14470.68 点,全年上涨38.73%;两市全年成交额206.83万亿元,同比增长62.3%。相比之下,2020年证券行业代买卖证券业务净收入同比增幅小于两市成交金额同比增幅,说明整体而言佣金率仍有小幅下滑。

投行业务板块,2020年40家上市券商合计实现证券承销业务净收入580.43亿元,同比增长39.40%。有18家券商全年承销业务净收入超过10亿元。

收入排名前三名的公司分别为:中信证券(68.82亿元)、中金公司(59.56亿元)和中信建投(58.57亿元)。

2019年投行业务前三名的座次也依然是由以上三家公司占据,当年三家公司的承销业务净收入分别为44.65亿元、42.47亿元和36.84亿元。可以看出,2020年中信证券拉大了和中金公司的差距,但中信建投缩小了与中金公司的距离。

而今年一季度,海通证券开了个好头。一季度,证券承销业务净收入排名前三名分别为中信证券(15.93亿元)、海通证券(12.89亿元)、中金公司(9.54亿元)。海通证券去年全年承销业务净收入排名第四,不足50亿元。

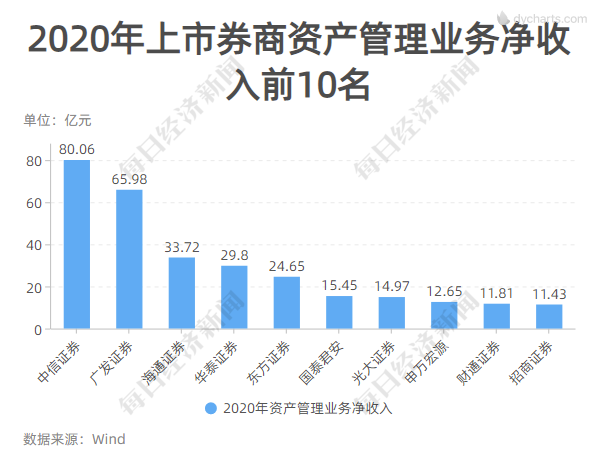

资管业务板块,2020年,40家上市券商合计实现受托客户资产管理业务净收入389.16亿元,同比增长23.78%。有11家券商资管业务净收入超过10亿元。

资管业务收入排名前三名的公司分别为:中信证券(80.06亿元)、广发证券(65.98亿元)、海通证券(33.72亿元)。这三家券商资管业务净收入合计金额达到179.75亿元,已经占据了上市券商资管业务净收入总额的46.19%。

相比之下,区域性中小券商在开展资管业务方面处于劣势。2020年共有西部证券、西南证券、中原证券、南京证券、华林证券、国联证券、国元证券等7家券商资管净收入不足1亿元。

今年一季度,资管业务市场竞争出现了一些细微变化,前三名净收入分别为中信证券(27.88亿元)、广发证券(23.70亿元)、东方证券(10.29亿元)。

其中,东方证券2018年资管净收入排名第四,2019年和2020年均排名第五。今年一季度名次上升至第三,为“三年一期”最高,应与“东方红”系列产品走红、多出爆款有关。

但一些区域性券商表现出更多颓势。如排名最末的西部证券,今年一季度资管业务净收入仅仅255万元。

证券公司利息净收入较为复杂,需要核算利息收入减去利息支出的差额。利息收入来源有:存放同业款项、融资融券利息、股票质押式回购利息收入等;利息支出包括:客户资金存款利息支出、转融通利息支出、各种债务工具利息支出等。

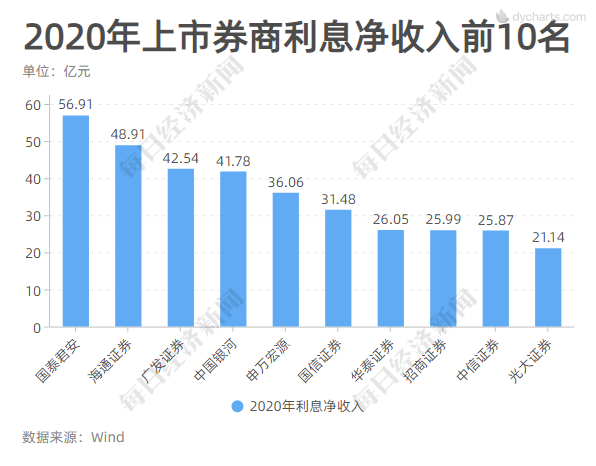

2020年,国泰君安、海通证券、广发证券利息净收入排名前三,分别达到56.91亿元、48.91亿元和42.54亿元。中信证券排名仅仅第九,全年利息净收入为25.86亿元。

有三家公司利息净收入为负数,分别为中金公司(-10.68亿元)、天风证券(-4.67亿元)、红塔证券(-2.55亿元)。也就是说利息支出大于利息收入。

不过,从证券公司的业务模式来说,不能单凭这一数据说明财务风险的高低,因为利息收入和利息支出在会计科目核算时并非业务上的一一对应关系。一些公司侧重于融资类业务,或是融资类业务贡献利润比较大,因此利息净收入较高;而另一些公司融资类业务占比相对较小,将外部融资的钱更多用于投行等其他业务,则可能出现利息支出无法覆盖利息收入的情况。

如中金公司2020年利息净收入明细为:利息收入56.44亿元,利息支出67.14亿元,因此利息净收入为-10.68亿元。利息收入主要包括融资融券利息收入20.38亿元、其他债权投资利息收入11.63亿元等;利息支出则主要是公司债券利息支出19.29亿元、次级债利息支出10.34亿元等。

证券公司投资业务收入可以用公允价值变动损益加上投资净收益估算。2020年,40家上市券商合计实现投资业务收入1577.90亿元,同比增长15.41%(为简便计算,未扣除对联营企业的投资收益)。

有四家券商公允价值变动损益加上投资净收益超过100亿元,分别为中信证券、华泰证券、中金公司、海通证券,2020年公允价值变动损益加上投资净收益之和分别为184.92亿元、143.63亿元、131.26亿元和116.20亿元。

这一项目的排名变化往往极大。2021年一季度,排名座次变为:国泰君安(42.18亿元)、华泰证券(39.88亿元)、中信证券(39.04亿元)、海通证券(30.18亿元)。

究其原因,投资业务受市场影响较大,也考验券商投资团队的操作、择时能力。

值得一提的是,2019年和2020年,所有40家上市券商均未出现公允价值变动损益加上投资净收益为负数,换而言之即是投资业务板块均未出现亏损。但是2021年一季度,随着市场出现震荡,光大证券、太平洋证券、第一创业三家公司出现了亏损,金额分别为-1.29亿元、-0.35亿元和-0.33亿元。

2015年~2017年,股票质押式回购等融资类业务大幅增长。但随着A股市场结构性调整,尤其是不少绩差个股暴露原型,2018~2020年,券商行业“踩雷”不断,在财务报表上多体现出计提巨额信用减值损失,实务中则多表现出多起诉讼、仲裁事项。

根据Wind资讯数据统计,2018年~2020年,40家上市券商信用减值损失合计金额分别为96.03亿元、194.21亿元和330.82亿元。可以说巨额减值是侵蚀券商利润的重要因素,也是压制券商板块估值的最大不确定因素。

单看2020年,有6家券商信用减值计提超过10亿元,分别为中信证券(65.81亿元)、海通证券(45.86亿元)、东方证券(38.85亿元)、中信建投(13.19亿元)、国泰君安(13.12亿元)、华泰证券(13.06亿元)。

以中信证券为例。中信证券踩到了康得新这一个“大雷”。2019年1月22日,公司向北京高院提起诉讼,要求康得集团承担连带保证责任,偿还欠付公司的资金人民币14.18亿元。但目前中信证券最终胜诉后也只获得5687万股康得新股票。康得新即将退市,正处于退市整理期,其最新报价为0.80元,5687万股康得新股票价值只有约5000万元。

但从今年一季报来看,证券行业在股票质押式回购“踩雷”的历史遗留问题上,已有风险出清迹象。

2021年一季度,40家上市券商合计计提信用减值损失13.80亿元,较去年同期的42.09亿元大幅下降。计提过亿元的共有4家:海通证券(4.15亿元)、中信证券(3.43亿元)、华泰证券(3.28亿元)、广发证券(1.16亿元)。

此外,有14家券商转回了信用减值损失,其中中信建投、国信证券转回最多,分别转回1.09亿元和2.85亿元。

与之相对应的是,证券行业已经大幅缩减了股票质押式回购业务的规模。2018年~2020年、2021年一季度,买入返售金融资产的账面价值分别为7812.57亿元、5430.20亿元、4770.77亿元和4467.65亿元。

从会计处理方式来看,如果A股市场继续好转,且质押式回购、融资融券等业务的担保品证券出现市值回升,或是券商与债务人达成债务和解,不排除今年券商信用减值损失继续下降,甚至出现转回的情形。

以上几点是根据绝对金额进行排序,可以清楚地看出,行业马太效应依然明显。中信证券综合实力仍然最强;但经纪业务条线,银河证券积淀深厚;投行条线,中信建投、中金公司各领风骚;资管条线,东方证券异军突起。证券行业赛道颇多,伴随资本市场改革,也面临着三十年未有之大变局。

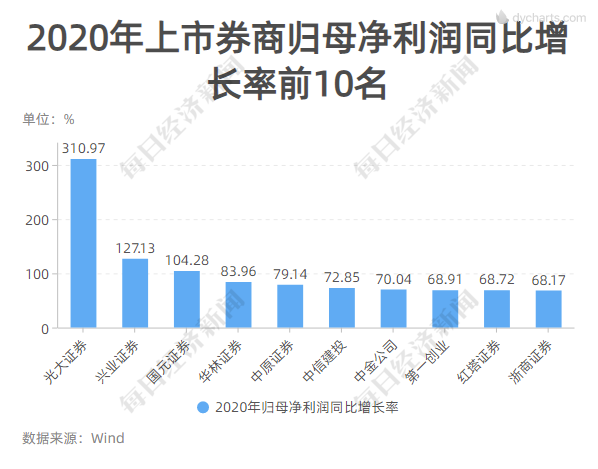

从业绩弹性角度,券商之间分化更为明显。按照协会数据,2020年全行业实现净利润1575.34亿元,同比增长27.98%。因此27.98%可以看做利润增长平均值。

40家上市券商中,有16家低于27.98%的平均数。除了太平洋证券亏损外,华安证券、方正证券、西南证券三家2020年净利润增速仅为个位数。

区域性券商表现出了较高的业绩弹性。2020年净利润增幅前五名分别是光大证券(310.97%)、兴业证券(127.13%)、国元证券(104.28%)、华林证券(83.96%)、中原证券(79.14%)。除了光大证券因为前期基数较低之外,其余四家券商均为总部非北上广深的区域性券商。

今年一季度,券商之间分化更大。有5家券商净利润增速超过100%,但同时有15家券商出现了负增长。

兴业证券表现最突出。公司继2020年年报净利润增幅排名第二外,今年一季度排名跃升至第一,一季度公司实现归属母公司净利润11.95亿元,同比增长341%。

从分项业务增速来看,兴业证券自营业务增速最高,实现营收9.8亿元,同比增长265%;基金管理业务次之,实现营收15.6亿元,同比增长136%。

中原证券、国泰君安、方正证券、财通证券今年一季报净利润增速也超过100%,分别达到280.20%、141.57%、134.53%和130.69%。

第一创业、太平洋证券表现最差,今年一季报净利润同比跌幅均超过90%。

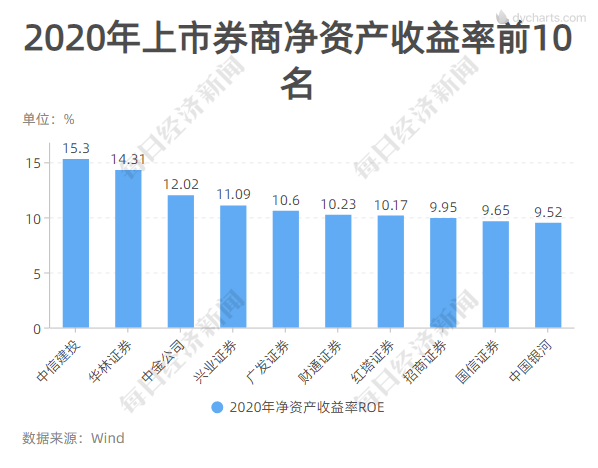

此外,净资产收益率(ROE)提升也是2020年证券行业年报的一大特点。

2020年,共有7家上市券商ROE超过10%,分别是中信建投(15.30%)、华林证券(14.31%)、中金公司(12.02%)、兴业证券(11.09%)、广发证券(10.60%)、财通证券(10.23%)、红塔证券(10.17%)。而在2019年,仅有中信建投一家券商的ROE超过10%。

ROE提升的重要原因是2020年整体而言券商净利润增速仍然维持高位,另一方面是因为如投行、金融产品代销等轻资产业务快速增长。此外,权益类投资收益率提升也为ROE提升做出了贡献。如在上述ROE超过10%的券商中,中信建投、中金公司均是投行业务突出,而广发证券则在财富管理、尤其是华南地区的财富管理领域具有优势。

不过也有券商ROE数据不如人意。2020年,太平洋证券ROE为负数,中原证券、方正证券均不足3%,也就是说甚至还跑输了市场上部分表现良好的货币基金的年化收益率。

值得一提的是,今年以来,多家券商提出了定增、配股等再融资方案。如中信证券拟配股募资不超过280亿元。在扣除发行费用后将用于四项业务:不超过190亿元拟用于发展资本中介业务;不超过50亿元拟用于增加对子公司的投入;剩下不超过40亿元则用于加强信息系统建设及补充其他营运资金。

对于券商而言,巨额再融资会摊薄ROE水平,也将对公司的经营能力、现金管理水平提出新的挑战。因此在市场震荡或更加剧烈的2021年,券商能否继续维持ROE稳中有升值得观察。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

版权合作及网站合作电话:021-60900099转688

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP