每日经济新闻 2021-04-12 09:19:17

每经记者|梁枭 每经编辑|魏官红

2020年2月,A股再融资新规正式落地,此次政策修改包括精简发行条件、松绑非公开发行制度、给予上市公司更大空间等方面。

2020年7月,证监会、上交所也分别发布了针对科创板上市公司的再融资新规。这些新规实施以来,上市公司再融资热情逐步上升,市场活跃度明显增加。

截至目前,A股上市公司再融资的途径包括增发(公开或非公开)、配股、发行可转债、发行优先股等。

Wind数据显示,2021年3月,71家上市公司再融资项目成功落地,其中包括51家非公开增发及20家可转债。上述再融资项目累计募集资金1314.58亿元,其中3家上市银行的募资占比达到38.7%。

非公开增发:

邮储银行300亿定增落地

控股股东邮政集团全额认购

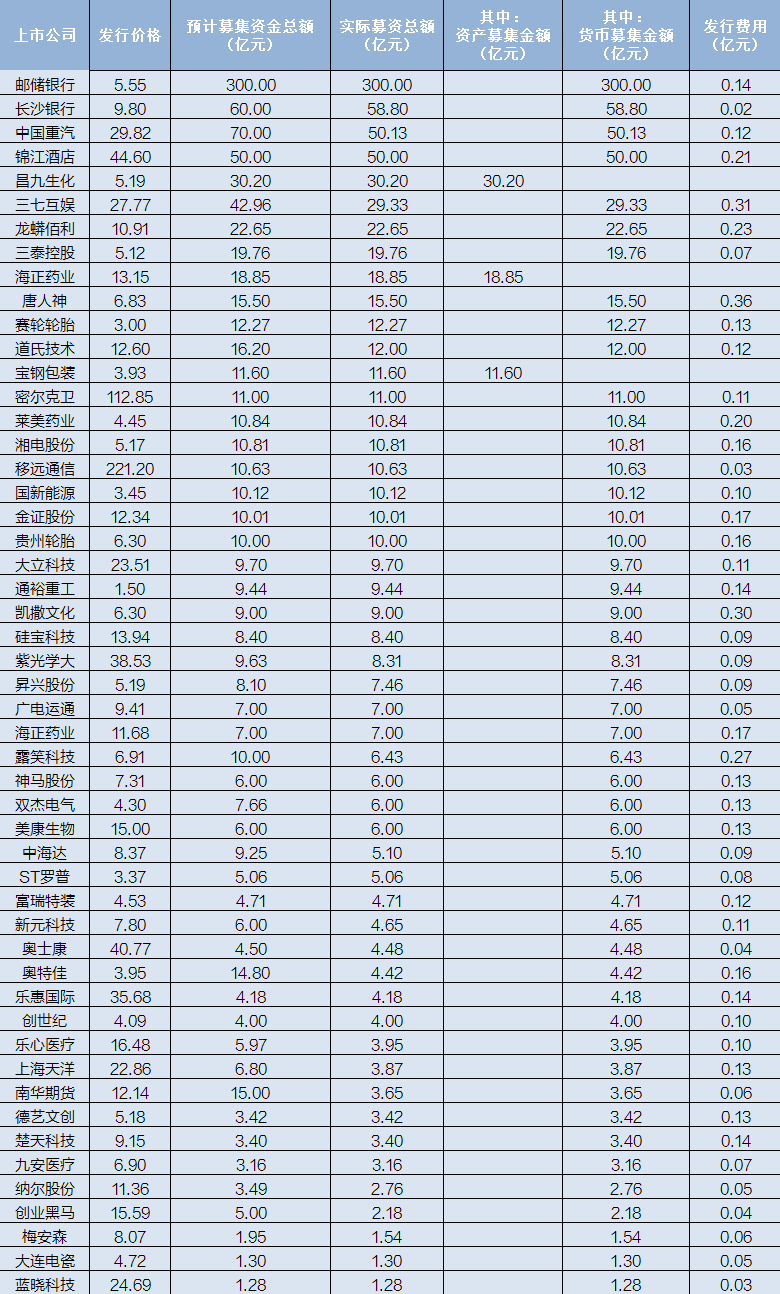

2021年3月,A股共有51家上市公司实施非公开增发,合计募资金额944.61亿元。

数据来源:Wind (点击可查看大图)

3月家非公开增发获批的上市公司中,融资额居前三位的分别是邮储银行、长沙银行、中国重汽,实际募资金额分别为300亿元、58.8亿元、50.13亿元。

邮储银行此次非公开发行融资规模达到300亿元。据邮储银行披露的发行情况报告书,本次非公开发行的股票由邮储银行控股股东邮政集团全额认购,发行价为5.55元/股。募集资金扣除发行费用后将被用于补充核心一级资本。

此次邮储银行非公开发行从预案发布到落地实施,仅用时近4个月。非公开发行后,邮政集团的持股比例将提升至67.37%。记者注意到,邮政集团似乎对邮储银行发展颇为看好,此前已大手笔累计增持8.9亿股,耗资47.07亿元。

事实上,自2019年年末在A股上市已来,邮储银行基本面不断改善。2019年,邮储银行净利润增速达到16.48%。在高基数以及新冠疫情冲击下,2020年度,邮储银行净利润增速仍达到5.36%,远超“中农工建交”五大行。经营指标方面,对比五大行,邮储银行在净息差以及拨备覆盖率、不良率方面优势明显。此次增发补充核心一级资本后,邮储银行将补齐核心一级资本充足率的短板。

二级市场上,截至4月9日收盘,邮储银行市净率达到0.9,而其它五大行均未超过0.8,也反映出市场资金对邮储银行较为认可。今年以来,邮储银行股价已累计上涨16.74%。

2020年12月,邮储银行发布公告,成立直销银行子公司邮惠万家银行。邮储银行也成为首家参与直销银行试点的国有大型商业银行。

3月落地非公开发行中,上市城商行长沙银行以58.8亿元的募集规模位居次席,公司募集资金亦将用于补充上市公司核心一级资本,提高资本充足率。和邮储银行由大股东全额认购不同,长沙银行此次非公开发行吸引了25名投资方参与,大多为机构投资者、湖南地方国资和产业资本,其中长沙市轨道交通集团有限公司获配9.8亿元居首。

除了上述两家上市银行,3月落地的非公开发行募资规模较大的还有中国重汽、锦江酒店,其募资金额都在50亿元(含)以上。

中国重汽本次非公开发行募资金额达50.13亿元,获配发行对象共计23名,包括广发、永赢、国泰、鹏华、财通等知名基金公司,国泰君安、招商证券、中信证券、中信建投等上市券商,以及2家QFII机构UBS AG、Deutsche Bank AG。所有发行对象认购金额差距不大,东方证券资管及申万宏源分别认购3.9亿元居首。

众多知名投资机构之所以一致看好中国重汽,重卡行业高景气是重要原因。2020年度,基建工程发力支撑工程重卡销量增长,以及国家出台政策加速淘汰国三重卡,重卡行业全年呈现高景气度。对于行业未来的前景,中国重汽认为,目前重卡结构中物流车占比较大,行业的周期属性正在逐步的弱化。同时超限超载治理范围、强度和力度不断加大,治超导致单车实际运力下降,将提升对重卡需求。

2020年度,公司重卡产量18万辆,同比增长68.3%;销量20.6万辆,同比增长50.5%,产销增幅均位于行业领先地位。产销两旺背景下,中国重汽盈利能力大幅增长。2020年度,中国重汽实现营收599.4亿元,净利润18.8亿元,增速均超50%。

据中国重汽此前披露的非公开发行预案,拟募集资金规模达到70亿元,其中47亿元用于“智能网联(新能源)重卡项目”,而该项目的总投资额达到86.976亿元。尽管从最终发行结果来看,实际募资金额有所缩水,但中国重汽表示,募集资金不足部分由公司以自有资金或通过其他融资方式解决。

锦江酒店的非公开发行募资规模也达到50亿元,其中35亿元将用于酒店装修升级,15亿元将用于偿还金融机构贷款。

2020年度,受新冠肺炎疫情影响,锦江酒店实现营业收入98.98亿元,净利润1.1亿元,同比分别大幅下降34.45%、89.91%,其中扣非净利润更是亏损6.7亿元。不过,疫情寒冬也加速了行业供给端出清,单体中小酒店逐渐退出市场竞争,锦江酒店作为行业龙头市占率加速上升。2020年度,锦江酒店净增开业酒店892家,逆势扩张步伐明显。

二级市场上,尽管锦江酒店业绩下滑,但公司股价却稳步上扬,2020年大涨83.21%,今年2月创下历史新高。《每日经济新闻》记者注意到,随着股价中枢上移,锦江酒店本次增发价格也水涨船高,达到44.6元/股,但高位增发仍吸引了11家知名投资机构参与,其中兴全基金认购24.08亿元居首。此外,安联环球投资新加坡有限公司、中欧基金分别认购5.93亿元、5.5亿元位居第二、第三位。

可转换债券:

杭州银行发债150亿补血

东方盛虹发债50亿扩产

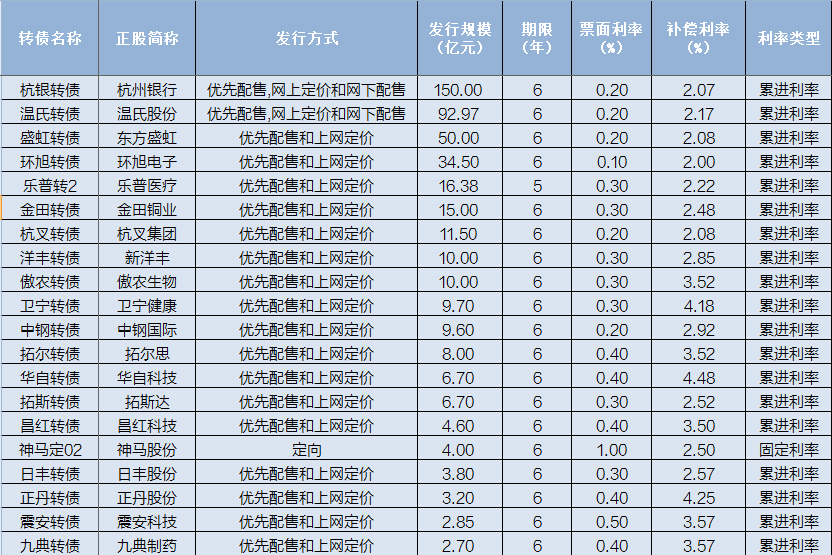

3月共有20家上市公司可转债成功发行,合计募集资金452.2亿元。其中杭州银行、温氏股份、东方盛虹发行规模均超过50亿元(含)。

数据来源:Wind (点击可查看大图)

杭州银行本次发行可转债1.5亿张,合计募集资金150亿元用于补充核心一级资本。《每日经济新闻》记者注意到,近年来,杭州银行资产质量不断改善。截至2018年末、2019年末以及2020年上半年末,杭州银行不良贷款率逐年下降,分别为1.45%、1.34%、1.24%;拨备覆盖率则逐年提高,分别为256.00%、316.71%、383.78%。

此外,杭州银行与滴滴的合作也颇有看点。日前,滴滴全资子公司迪润(天津)科技有限公司向杭银消费金融股份有限公司增资12亿元,增资后成为后者第二大股东,持有33.34%的股权。近年来,滴滴密集布局金融版图,拿下了包括支付、网络小贷、融资租赁、商业保理、保险代理、财产保险等金融牌照,如今滴滴又拿下消费金融牌照。

温氏股份本次发行可转债9297万张,合计募集资金92.97亿元,拟用于养猪类项目(42.52亿元)、养鸡类项目(11.36亿元)、水禽类项目(11.3亿元)及补充流动资金(27.79亿元)。

温氏股份将于4月22日披露2020年年报。根据此前披露的2020年度业绩快报,公司2020年实现营业收入749.35亿元,实现净利润74.11亿元,同比增幅分别为2.45%、-46.94%。温氏股份解释称,盈利下降主要原因是,受活禽市场供给过剩和新冠肺炎疫情等因素的影响,活禽销售价格同比大幅下降。

2020年以来,温氏股份股价逐级下跌,截至4月9日,收报16.09元/股,已接近2017年时的历史低点。而不论是业绩表现还是股价走势,温氏股份相比另一养殖龙头牧原股份出现明显分化。数据显示,2020年前三季度,温氏股份肉鸡类产品营收占比为30.88%,肉猪类产品的营收占比为62.73%。反观牧原股份,2020年上半年,生猪产品的收入占比达到98.66%。结合温氏股份给出的业绩预降原因可以看出,营收结构差异是导致两家巨头业绩表现迥异的重要原因之一。

由此看来,温氏股份将此次发债募集资金大头加码养猪类项目,或是为提高公司盈利能力。

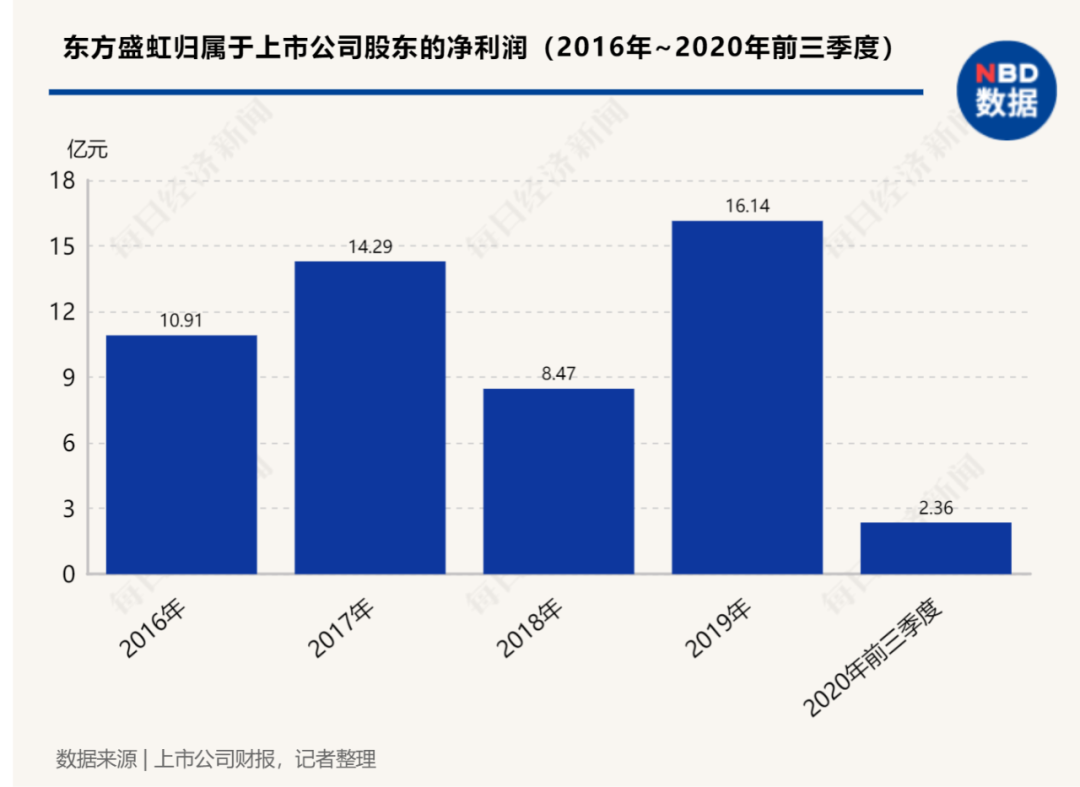

东方盛虹本次发行可转债5000万张,合计募集资金50亿元,拟用于盛虹炼化(连云港)有限公司1600万吨炼化一体化项目(35亿元)及偿还银行贷(15亿元)。

根据东方盛虹此前披露的2020年度业绩预告,受疫情等因素影响,公司预计去年实现净利润2.85亿元~4亿元,同比下降75.21%~82.34%。尽管业绩大幅下降,但东方盛虹股价表现却迭创新高。2020年度,公司股价大涨86.61%,2021年度(截至4月9日)又大涨53.9%。

股价与业绩的背离可能与募投项目(盛虹炼化(连云港)有限公司1600万吨炼化一体化项目)投产后的盈利预期有关。记者注意到,此前东方盛虹业绩呈现明显周期性波动,而募投项目计划于2021年底投产,公司将形成从“一滴油”到“一根丝”的全产业链业务格局,未来业绩增长确定性较强。据天风证券测算,该项目投产后年化利润规模将达到92亿元。

总结

3月成功落地的上市公司再融资项目中,3家上市银行募资金额合计508.8亿元,占募资总额的38.7%。

近年来,随着银行转型加速,上市银行再融资需求增加。据《每日经济新闻》记者不完全统计,2020年以来,已有邮储银行、郑州银行、紫金银行、青农商行、上海银行、长沙银行、江苏银行、民生银行、贵阳银行、苏州银行和杭州银行发布再融资预案。融资方式来看,6家选择可转债、4家选择非公开增发、1家选择配股。

此外,融资规模较大的几家上市公司中,锦江酒店、温氏股份、东方盛虹去年业绩均出现较大幅度下滑,原因则多与新冠肺炎疫情有关。业绩下降背景下大手笔融资扩产,上市公司对于后疫情时代的发展前景还是较为乐观的。

非公开增发实际募资与实际募资金额对比来看,3月落地非公开发行项目预计募资金额944.61亿元,实际募资金额862.38亿元。即使剔除邮储银行影响,实际募资金额也达到预计募资金额的近九成,资方投资热度较高。

记者: 梁枭

编辑:魏官红

视觉:邹利

排版:魏官红 牟璇

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP